純資産価額方式を使った自社株式の評価方法を徹底解説

こんにちは。

相続税に専門特化した税理士法人トゥモローズです。

以前のコラム【非上場会社の株価評価 最低限知っておきたい基礎知識!】

では、非上場会社の自社株式を評価する際に、最低限知っておきたい評価方法の基礎知識を概要として紹介しました。

今回は、その自社株式の評価方法の中でも、同族である中小企業などの非上場会社に対して適用されるケースが多い、会社の純資産を積み上げて計算する方法である「純資産価額方式」について、確認していきたいと思います。

Point!

✔ 純資産価額方式のざっくりしたイメージは、会社が解散した場合に株主に返せる金額はいくらかということ

✔ 資産・負債の評価は原則、財産評価基本通達によるが、留意すべき例外がたくさんある

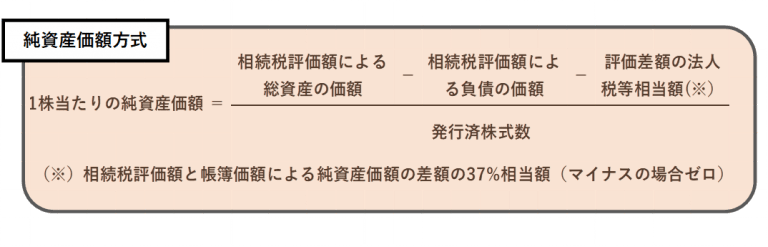

1.計算方法

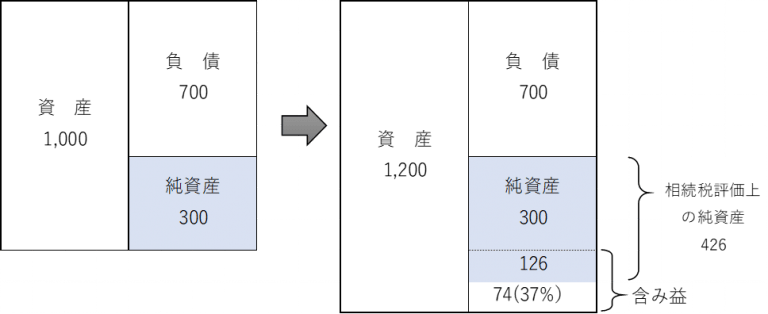

純資産価額方式は、会社が解散した場合の価値に着目して、会社の貸借対照表の側面から評価する方法です。評価時点における貸借対照表の総資産と総負債を相続税法上の評価額に評価をし直した上で、資産の価額から負債の価額及び評価差額(含み益)に対する法人税等を差し引いた純資産により評価を行います。

この算出された純資産を発行済み株式数で割ったものが、一株当たりの株式の評価額となります。

イメージとしては、評価時点で会社が解散した場合に、株主にいくら返せるかというイメージです。

2.評価上の留意点

評価額を計算する上で、資産および負債の評価額は、貸借対照表に記載された帳簿価額をそのまま使うのではなく、相続税法上の時価により評価計算を行います。

この相続税法上の時価とは、原則として、財産評価基本通達に定める方法によって評価をした価額をいいます。

その中でも特に留意すべき点について、簡単にですが以下のとおり解説します。

① 資産

イ)土地

土地の評価方法は、固定資産税評価額を基にした倍率方式や国税庁が毎年発表する路線価に基づいて計算する路線価方式により算出しますが、評価時前3年以内に取得した土地や建物については「通常の取引価額」に相当する金額が評価額となります。

例えば、固定資産税評価額を基にした評価によった場合には、土地であれば大体20~30%位、建物であれば30~50%位、「通常の取引価額」より低い水準の時価で評価することができます。

しかし、「節税のために、すぐに評価額を引き下げたいので高い不動産を購入しよう」といっても、3年間はその取得時の土地の売買金額や新築時の建物の購入金額がそのまま評価額となりますので留意が必要です。

ロ)非上場株式

評価対象会社が所有する他の非上場会社の株式の評価を行う場合において、純資産価額方式によるときは、評価差額に対する法人税額等相当額の37%控除をすることができません。

37%控除ができるのは、評価対象会社を評価するときの1回だけであり、その評価会社が所有する他の非上場会社の株式を評価する際に重ねて37%控除することはできません。

同族会社のオーナーが複数の非上場会社のオーナーであり、非上場会社同士が株式を持ち合っているケースも多数見受けられますので留意が必要です。

ハ)財産性のない資産

前払費用や繰延資産、繰延税金資産は、財産性がないものとして、評価額はゼロとして評価を行います。

二)未収保険金

会社が受取人である生命保険契約で、被保険者である同族オーナーの死亡に伴い保険金の収入が見込まれるとくには、死亡保険金相当額を未収入金として評価を行います。

② 負債

イ)引当金等

貸倒引当金、賞与引当金、退職給与引当金、、その他引当金準備金などの引当金、その他繰延税金負債などは負債に含めません。

ロ)未払固定資産税

評価時以前に賦課期日(その年の1月1日)のあった固定資産税の税額のうち、評価時点において未払いのものは負債に含めます。

ハ)未払法人税等

直前期末の決算に基づいて評価する際の法人税額、地方税額、消費税額は負債に含めます。

ニ)未払退職金

被相続人の死亡により、相続人などに支給することが確定した退職手当金、功労金その他これらに準ずる給与の額は、負債に計上します。また、会社が負担する社葬費用に係る未払金も遺族負担を除き計上することができます。

死亡退職金の詳しい説明については、下記コラムをご参照ください。

死亡退職金の相続税申告をわかりやすく徹底解説

③ その他

イ)評価差額に対する法人税等

上述で「イメージとしては、会社が評価時点で解散した場合に、株主にいくら返せるか」と説明しましたが、相続税評価額による資産から負債を差し引き、その評価差額の全てが株主に返せるわけではあえりません。もし、この時点で解散をした場合には、この評価差額に対して法人税等が課せられますので、その法人税等相当である37%も控除をします。もし、この控除による計算を行わなかった場合には、この株式を売却などしたときに、その法人税等部分も売却対価を構成し譲渡所得に係る所得税が課せられてしまい、結果として二重に税金が課せられてしまうこととなるためです。贈与や相続の際による場合も同様です。

なお、評価差額がマイナスとなる場合には、ゼロとします。

ロ)自己株式

1株当たりの評価額を算出する際に、分母の発行済株式数から自己株式数を控除します。

【関連コラム】

非上場会社の株価評価 最低限知っておきたい基礎知識!

自社株式の株価 会社規模はどうやって判定するの!?

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00