【小規模宅地の特例】土地の評価単位との関係を徹底解説

- 土地の評価単位と小規模宅地の特例の適用単位は異なる

- 評価は地目・利用状況ごとに区分して行う

- 特例は「被相続人等の事業・居住用」ごとに判定

- 一筆の土地でも利用状況で複数に区分される場合あり

- 評価単位を正しく理解することが特例適用の前提

こんにちは。

相続税専門の税理士法人トゥモローズです。

小規模宅地の特例は、土地を評価した後に、その評価額に一定率を乗じて特例適用額を計算します。すなわち、土地の評価額が決まらないと小規模宅地の特例の適用額も決まりません。そして、土地を評価する上で一番重要なのは、土地をどのような単位で区切って評価をするかです。今回はこの評価単位と小規模宅地の特例の関係についてわかりやすく徹底解説します。

※追記:

小規模宅地等の特例について、基本的な情報をわかりやすくまとめた記事を新たに作成いたしましたので、ぜひご覧ください。

小規模宅地等の特例をわかりやすく解説。相続した土地にかかる相続税を最大80%減額

目次

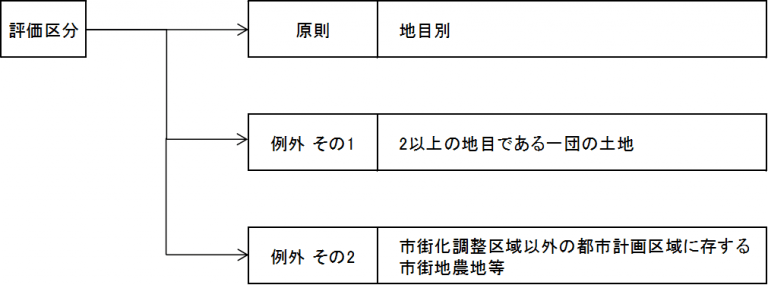

1. 土地の評価区分

土地については、下記ルールに基づいて評価上区分します。

① 原則

宅地、田、畑、山林、原野、牧場、池沼、鉱泉地、雑種地の地目ごとに区分します。小規模宅地の特例で関係がある地目は、「宅地」と「雑種地」だけです。それ以外の地目については、建物又は構築物の敷地である可能性はないですからね。

② 例外 その1(財産評価基本通達7ただし書き)

上記①に掲げる地目が2以上あるけども、一体利用されている場合にはその2以上の地目を一体評価します。この場合の地目の判定は、その2以上の地目のうち主たる地目で判定します。

例えば、ゴルフ練習場は、ドライビングレンジ(雑種地)とクラブハウス(宅地)は別々の地目ですが、一体利用しているためそのすべてを主たる地目である雑種地として一体評価します。

③ 例外 その2(財産評価基本通達7なお書き)

市街化調整区域以外の都市計画区域(簡単に言うと「市街化区域」と「非線引き区域」)で市街地的形態を形成する地域において、「市街地農地」、「市街地山林」、「市街地原野」、「宅地比準雑種地」(簡単に言うと宅地として評価をした農地、山林、原野、雑種地)のいずれか2以上の地目の土地が隣接しており、その形状、地積の大小、位置等からみて一体評価したほうが合理的な場合には、その2以上の地目を一体評価します。

評価区分についてまとめると、原則は地目別に評価するけども地目別だと不合理になる場合には、原則に反して2以上の地目を一体評価することもあるよ、ということですね。

2. 土地の評価単位

上記1の評価上の区分ができたら、次は評価単位です。評価単位は地目ごとに考えます。今回は小規模宅地の特例に関係のある「宅地」と「雑種地」のみ簡単に解説します。なお、よく間違われるのですが、評価単位と筆(地番ごとの単位)は一切関係ないので要注意です。ちなみに固定資産税評価は、相続税評価と異なり一筆を一評価単位としています。

① 宅地

利用単位ごとに評価します。この利用単位が難しいですが、キーワードは「自由に使える単位ごと」です。例えば、自宅の敷地の中に、母屋と離れがあったとします。母屋には両親が住んでいて、離れには長男家族が住んでいます。離れは長男が建てましたが長男は土地を保有している両親に地代は払っていません。すなわち、使用貸借です。通常は利用の単位というと建物ごとに考えるので母屋と離れは別々の評価単位と考えてしまいそうですが、「自由に使える単位ごと」を思い出してください。長男にはタダで土地を貸していて、いつでも出て行かせようとすれば出て行かせることが出来るのです。すなわち、土地所有者である両親が離れ(長男の住んでいる敷地)も自由に使えるのです。したがって、このような場合の利用単位は、母屋と離れを一体として考えます。

下記の国税庁HPにそれ以外の考え方も詳しく載っています。

タックスアンサー 宅地の評価単位

② 雑種地

宅地と同様、利用単位ごとに評価します。例えば、駐車場と資材置き場が隣り合っていた場合には、それぞれ利用単位が違うため別々に評価することとなります。

なお、市街化調整区域以外の都市計画区域(簡単に言うと「市街化区域」と「非線引き区域」)で市街地的形態を形成する地域において、2以上の利用単位の土地が一団となっており、その形状、地積の大小、位置等からみて一体評価したほうが合理的な場合には利用単位ごとではなく一体として評価します。

評価単位は非常に難しい部分なのでこの説明だけでは、全く足りていないですが、とりあえずアウトラインだけでよ確認いただければと思います。また、上記で説明した以外にも大前提として遺産分割等による取得者ごとに評価するという考え方もありますので留意してください。

なお、評価単位のもっと詳しい内容を知りたい場合には、土地の評価単位を徹底解説!を是非ご参照下さい。

3. 評価単位と特例適用額計算

さて、ここからが本題となりますが、上記1及び2で解説した評価単位と小規模宅地の特例の関係についてです。

この論点の要旨は下記の2つです。

① 小規模宅地の特例の適用可否が評価単位に影響を及ぼすことはない!

② 特例対象宅地等は、必ず評価単位ごとに考える!

なお、「特例対象宅地等」とは、小規模宅地の特例の要件を満たす宅地をいいます。ちなみに、もう一つ似たようなキーワードで「選択特例対象宅地等」というのがありますが、こちらは、特例対象宅地等のうち小規模宅地の特例の適用を受けることを選択した宅地をいいます。

この2つの要旨をもう少し具体的に確認していきます。

① 評価単位に影響を及ぼさないとは?

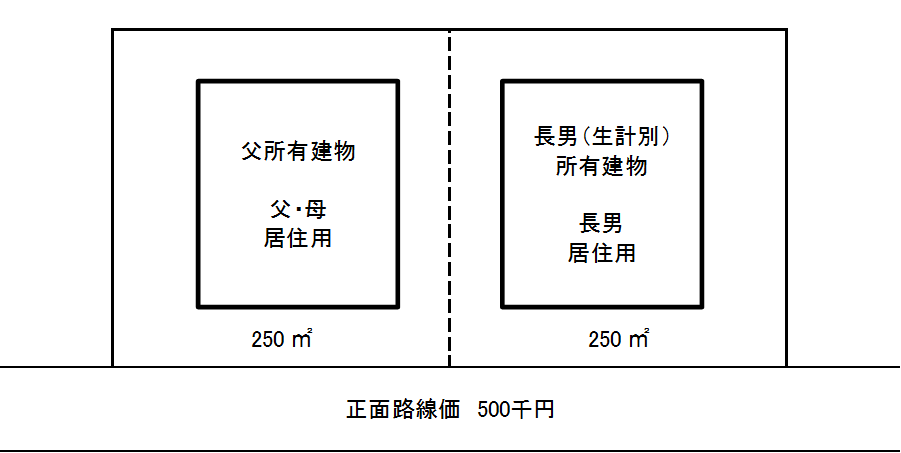

【前提】

父が死亡

父母居住用家屋の敷地と長男居住用家屋の敷地は一筆で合計500㎡をすべて父が所有

長男は使用貸借により建物を建築

500㎡すべてを母が相続

父と長男は生計が別

【解説】

この事例の場合の小規模宅地の特例の適用部分は左側の父母居住用建物の敷地の250㎡のみです。

右側の長男居住用建物の敷地は、長男が生計別であるため母が相続したとしても小規模宅地の特例の適用はできません。

この場合において、土地の評価単位はどのように考えるべきでしょうか?

小規模宅地の特例の適用ができる左側と適用ができない右側で評価単位を分けて計算するべきでしょうか?

答えは、要旨にある通り、小規模宅地の特例の適用可否は評価単位に影響を及ぼしません。すなわち、上記2①で確認したように、長男居住用家屋は使用貸借のため、二棟の建物の敷地を一体評価することとなります。そして、全体の500㎡のうち父母居住用建物の敷地250㎡を面積按分した金額を小規模宅地の特例の適用対象とします。

具体的には下記のように計算します。

土地評価額:500千円×500㎡=2億5,000万円

小規模宅地の特例の適用額:2億5,000万円×250㎡/500㎡×80%=1億円

② 特例対象宅地等は、必ず評価単位ごとに考えるとは?

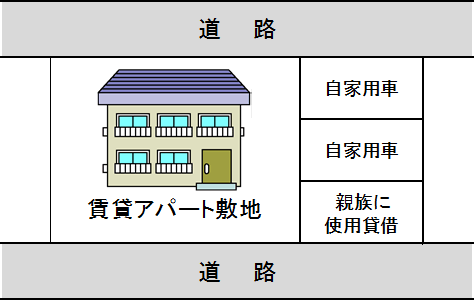

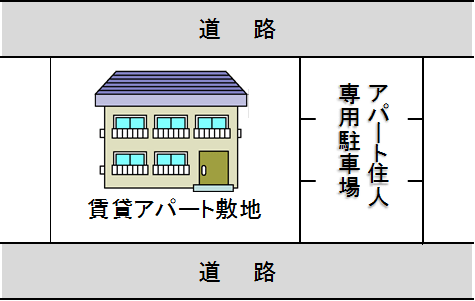

◯ 事例①

【前提】

左側が賃貸アパートの敷地で右側が3台停められる駐車場

駐車場のうち、北側2台は被相続人の自家用車を停めている

南側1台は親族に使用貸借している

【解説】

まず、評価単位は下記の通り、左側の賃貸アパート敷地(貸家建付地)と右側の駐車場(雑種地)に区分して評価します。原則通りの地目別評価です。

小規模宅地の特例については、アパート敷地についてのみ貸付事業用宅地等の50%評価減の適用があります。駐車場部分は、自用で使っていたり、使用貸借していたりと貸付事業の用に供してはいないため小規模宅地の特例の適用はありません。

これについては、難しくないですね。

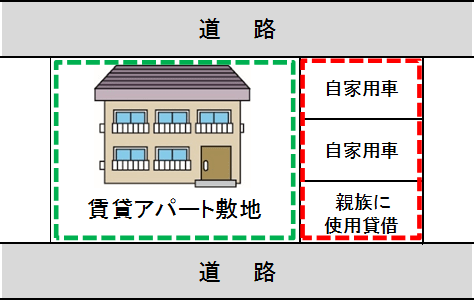

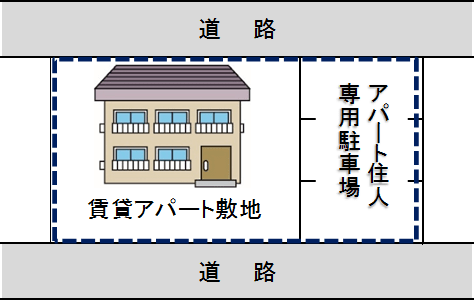

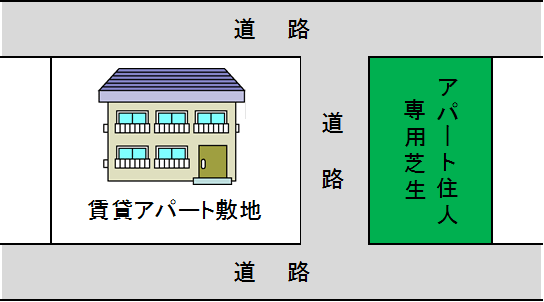

では、仮に当該土地が下記のような状況だったらどうでしょうか?

まず、評価単位は下記の通り、賃貸アパート敷地とその専用駐車場は一体評価となります。

こちらは、上記1②例外 その1です。駐車場がアパート住人専用の駐車場なので一体利用されていると考えて、地目別評価ではなく、宅地と雑種地を一体評価します。

小規模宅地の特例についても評価単位ごとに考えるので駐車場部分についても適用が可能になるのです。

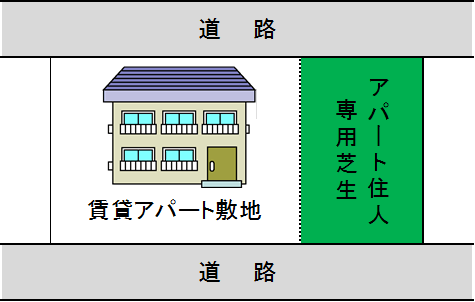

◯ 事例②

【前提】

左側が賃貸アパートの敷地で右側がアパート住人専用の芝生広場です。

【解説】

まず、評価単位は下記の通り、芝生も宅地の一部と考えられるため一体評価となります。

小規模宅地の特例については、芝生部分も適用が可能でしょうか?

評価単位で考えるので、宅地の一部である芝生部分についても適用が可能となります。

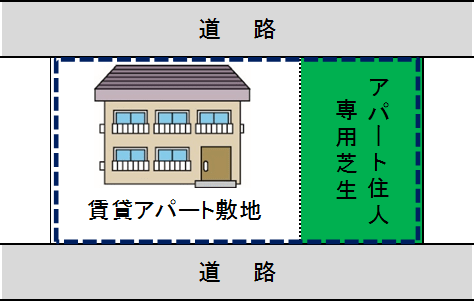

では、下記の場合はどうでしょうか?

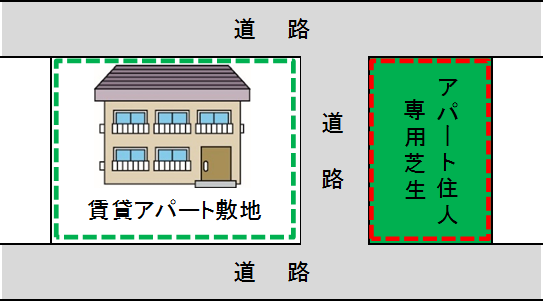

アパート住人の専用芝生がアパート敷地から公衆用道路で分断されてしまいました。

この場合の評価単位は下記の通りとなります。

では、小規模宅地の特例については、芝生部分について適用できますでしょうか?

答えは、適用できません!

芝生は建物又は構築物の敷地でないので適用要件を満たしません。

評価単位がアパート敷地と一体であれば小規模宅地の特例の適用をできたにもかかわらず、評価単位が異なると適用できなくなるのです。

以前解説した記事(自家用駐車場も特例対象になる?!)も同じような論点ですので、是非確認してみてください。

以上のように、小規模宅地の特例は、評価単位によって、適用可否が変わってくるのです。これが、小規模宅地の特例を評価単位ごとに考える必要があるという所以です。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00