自動車(車両)の相続税評価を徹底解説

の相続税評価を徹底解説-750x500.jpg)

の相続税評価を徹底解説.jpg)

みなさんこんにちは!

相続専門の税理士法人トゥモローズです。

亡くなった人が自動車を所有していた場合にはその自動車も当然相続税の対象となります。

「亡くなった父名義の自動車があるけど相続税の計算にどうやって含めたらいいかわからない。」

「自動車の相続税評価に必要な資料を知りたい。」

という人たちのために、今回は、自動車の相続税評価についてわかりやすく解説します。

動画で知りたい人は下記YouTubeから、テキストで確認したい人はこのままスクロールして一番最後までお読みください!

目次

自動車は一般動産として評価

自動車は、相続税上、一般動産として評価します。

一般動産の評価方法は、財産評価基本通達129に定められています。

財産評価基本通達129 一般動産の評価

一般動産の価額は、原則として、売買実例価額、精通者意見価格等を参酌して評価する。ただし、売買実例価額、精通者意見価格等が明らかでない動産については、その動産と同種及び同規格の新品の課税時期における小売価額から、その動産の製造の時から課税時期までの期間(その期間に1年未満の端数があるときは、その端数は1年とする。)の償却費の額の合計額又は減価の額を控除した金額によって評価する。

上記通達を要約すると、一般動産の評価は下記の通りです。

■例外 償却費控除額(下記4の方法)

実務上の具体的評価方法

自動車の相続税評価の算定方法は、実務上、下記のいずれかの方法が採用されています。

2.査定額

3.売却代金

4.償却費控除額

それでは一つ一つの評価方法を確認していきましょう。

1.中古車市場における業者の買取価格相場

この評価方法が一番メジャーです。

中古車市場での業者の販売価格相場ではなく、業者の買取価格相場というのがポイントです。

業者の買取価格相場にすべきエビデンスとしては、平成20年4月7日に国税庁HPに公表された『「財産評価基本通達」(法令解釈通達)等の一部改正のあらまし(情報)』です。

重要な通達等を改正した場合に、国税庁から改正の趣旨や解説を公表することがあります。

平成20年の一般動産の評価を改正した際も解説が公表されました。

その解説には、中古車業者等への売却価額に相当する金額で評価しても差し支えないと記載されています。

すなわち、業者がエンドユーザーに販売する価額ではなく中古車オーナーから業者が買い取る価額で良いということですね。

詳しくは、国税庁HP『「財産評価基本通達」(法令解釈通達)等の一部改正のあらまし(情報)』を参照してください。

(1)評価に必要な情報や資料

業者の買取価格相場を把握するために必要な情報は、下記となります。

②メーカー

③車種、グレード

④走行距離

⑤色

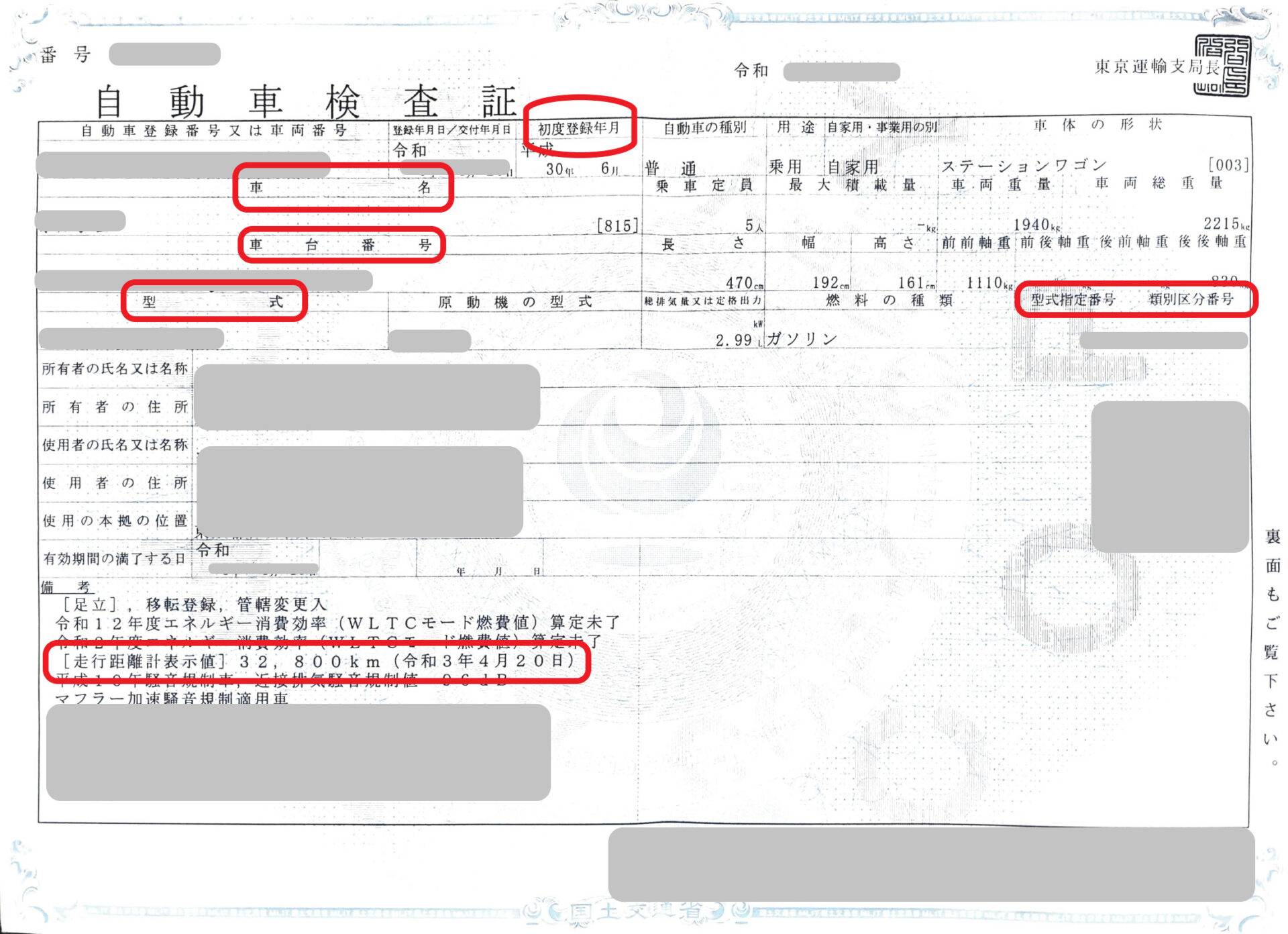

①~④の情報は、自動車検査証で確認することができます。

①年式

自動車検査証の一番上部真ん中の「初年度登録年月」を確認してみましょう。

サンプルの自動車検査証は平成30年式ということがわかります。

②メーカー

二行目の車名を確認します。

③車種、グレード

車台番号や型式を確認します。

各メーカーが車台番号等を入力すると車種とグレードを検索するHPを設けてます。

トヨタ

日産

ホンダ

また、下記サイトでは型式指定番号と類別区分番号(自動車検査証の右側の数字です)を入力すると車種とグレードを検索してくれます。

AIS

④走行距離

自動車検査証の備考欄で確認することができます。

ただし、この走行距離は直近の車検時の走行距離となります。

車検時から相続開始時までに走行距離があまり変化していなければ自動車検査証の数字でも良いですが、車検時から相続開始時まで走行距離がある程度生じている場合には、車の積算走行距離計(オドメータ)を参照してください。

⑤色

車をみて確認するだけです。

(2)具体的評価方法

(1)で評価に必要な情報を収集したら中古車市場の業者の買取価格相場をネット検索します。

私はいつも下記ガリバーのサイトで検索してます。

ガリバー 中古車買取相場

ほとんどの中古車相場のサイトが電話番号とかを入力しないと相場を知ることができません。売却するつもりがないのに中古車買取業者からひっきりなしに電話がかかってきてしまいます。このような事態は、業者さんにとっても当方にとっても有意義なことではありません。

上記ガリバーのサイトなら電話番号とかを入力しなくても買取相場を調査できるので有用です。

車種とグレードと年式と色等でソートをかけて、複数の査定額があればその平均値を相続税評価額とします。

(3)留意点

この方法は一番メジャーな方法ではありますが、注意すべき点もあります。

それは、評価対象自動車の個別具体的な特徴までは反映できない点です。

例えば、対象となる自動車に大きなキズやヘコミがあったとします。そのキズやヘコミは対象自動車固有の事象のためこの評価方法は馴染みません。

また、大量のオプション付けられている車や改造されているような車もこの評価方法は馴染まないでしょう。

このような個別具体的な特徴のある自動車は下記2以降の評価方法を採用すべきでしょう。

2.査定額

この方法は至って簡単です。

ディーラーや中古車買取業者に売却査定をしてもらうだけです。

トゥモローズも相続人様から査定額の情報をもらってその金額で申告することもあります。

ただ、査定額を取るに当たりディーラー等に、

「相続税申告で使用するのでなるべく安く査定を出してくださいね。」

とか言われているケースもまれにあるため、査定額がある場合でも念のため上記1の評価方法も同時に実施し、査定額の妥当性を検証します。

3.売却代金

相続開始後に使わなくなった自動車を売却することも多いです。

この場合にはこの売却代金を相続税評価額として申告します。

なお、前述の国税庁HPの財産評価基本通達改正の解説にあるように売り急ぎ等の特殊な事情がある場合には売却代金を相続税評価額として採用することはできませんので注意が必要です。

売り急ぎ以外の特殊な事情としては、親族等に安価で売却したケースなどが考えられるでしょう。

4.償却費控除額

ほとんどの自動車が上記1~3のいずれかの方法により評価が可能ですが、いずれの方法も妥当性がない場合もゼロではありません。

その場合には最終手段として下記の算式で計算した金額により評価します。

■その自動車と同種及び同規格の新品の課税時期における小売価額

インターネット等で同車種、同グレード、同オプションの小売価額を調べます。

購入時期と相続開始日が近ければ実際の取得価額でも問題ありません。

■償却費の額の合計額

財産評価基本通達に下記の通り規定されています。

財産評価基本通達130 償却費の額の計算

前項のただし書の償却費の額を計算する場合における耐用年数等については、次に掲げるところによる。

(1) 耐用年数

耐用年数は、耐用年数省令に規定する耐用年数による。(2) 償却方法

償却方法は、定率法による。

なお、自動車の耐用年数と償却率は下記の通りです。

普通自動車⇒6年(定率法償却率0.333)

軽自動車⇒4年(定率法償却率0.500)

中古自動車については、下記の通り耐用年数の短縮計算が可能です。

国税庁HP 中古資産の耐用年数

また、経過年数に1年未満の端数があるときは1年として納税者有利にカウントが可能です。

名義が異なる場合

亡くなった人がお金を出して名義が相続人のような場合にはどうすれば良いでしょうか?

このような場合の相続税の取り扱いは下記4つが想定されます。

2.自動車購入資金の貸付金として評価

3.自動車購入資金の生前贈与として整理

4.自動車自体の生前贈与として整理

1.名義自動車として自動車評価

名義預金と同様の考え方で、ただただ相続人の名義を借りて自動車を購入した場合などが想定されます。

この場合には実質課税の原則から名義に囚われず真の所有者である被相続人に自動車の所有権が帰属するものとして自動車として評価します。

なお、名義預金の詳しい説明は、【相続税申告】 名義預金をわかりやすく徹底解説!を参照してください。

2.自動車購入資金の貸付金として評価

相続人等が被相続人から資金を借りて自動車を購入したようなケースです。

その場合には被相続人から相続人へ貸したお金を貸付金として相続財産に計上します。

もちろん、貸した日から相続開始日までに返済していた金額があればその返済額は控除可能です。

3.自動車購入資金の生前贈与として整理

被相続人が相続人のために車を購入してあげたケースで上記2とは異なり購入資金の返済を求めていない場合です。

この場合には購入資金相当の生前贈与があったものと整理できますので、基礎控除である110万円を超えている場合には贈与税の申告納付が必要となります。

また、亡くなる前3年以内の贈与ならば相続財産に当該贈与額を加算することになります。

3年以内贈与加算の詳しい説明は、相続開始前3年以内の贈与加算 パターン別に徹底解説!をご参照ください。

4.自動車自体の生前贈与として整理

購入したときは被相続人名義にして、その後、自動車の名義を相続人等に変更した場合です。

この場合には自動車自体の生前贈与と整理できますので、上記3同様に贈与税の申告納付や3年以内加算の対象となります。

3との違いは、購入代金ではなく自動車本体の評価額が贈与の対象となる点です。

生前の自動車の購入は相続税対策になるか?

よくお客様から

「自動車を生前に買っておけば相続税の節税になる?」

と聞かれます。

新車購入の場合には買った時点で価値が下がるため相続税の節税に繋ることもあります。

例えば、新車価格500万円の自動車は、3年後に半分程度に価値が落ちると言われています。

自動車を購入しなければ現金500万円に対して相続税がかかっていたのが、この現金を自動車に組み替えることにより250万円の評価が可能となり、相続財産を250万円圧縮することができます。

不動産を活用した相続税対策との違いは、自動車は、「実際の市場価値=相続税評価額」という点です。

不動産ならば、1億円で購入し、相続税評価は6,000万円となり、その後、1億円で売却できるというケースもあり得ます。(最近総則6項で否認されるケースもありますが。。。)

これに対し、自動車については、500万円で買って、250万円で評価して、250万円でしか売れません。

すなわち、相続税評価額はあくまで市場価値にとどまるため不動産のような効率の良い相続税の節税対策とは言えないのです。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00