【遺産分割協議をやり直すと贈与税が課税に】税金の課税関係をわかりやすく解説

- 遺産分割協議のやり直しは相続人全員の合意があれば可能

- やり直すと当初取得者から新取得者への「贈与」とみなされ贈与税が課税

- 錯誤や詐欺による無効・取消しの場合は贈与税は課税されない

- 家庭裁判所の審判で確定した分割はやり直し不可

- 不動産売却後のやり直しは現実的に困難

こんにちは。

相続税専門の税理士法人トゥモローズです。

遺産分割協議をもとに遺産分割協議書を作成した後に、一部の相続人から「遺産分割協議をもう一度やり直したい」という申し出がある場合があります。

安易に遺産分割協議のやり直しを行ってしまうと、新たに贈与税や所得税が課税になってしまい、重い税負担が発生するおそれがあります。

後で後悔してしまわないように、ここでは遺産分割協議をやり直す場合の税金の課税関係についてわかりやすく解説します。

目次

そもそも遺産分割協議はやり直せるの?

相続人全員が参加し承認した遺産分割協議は、原則的にやり直すことはできません。

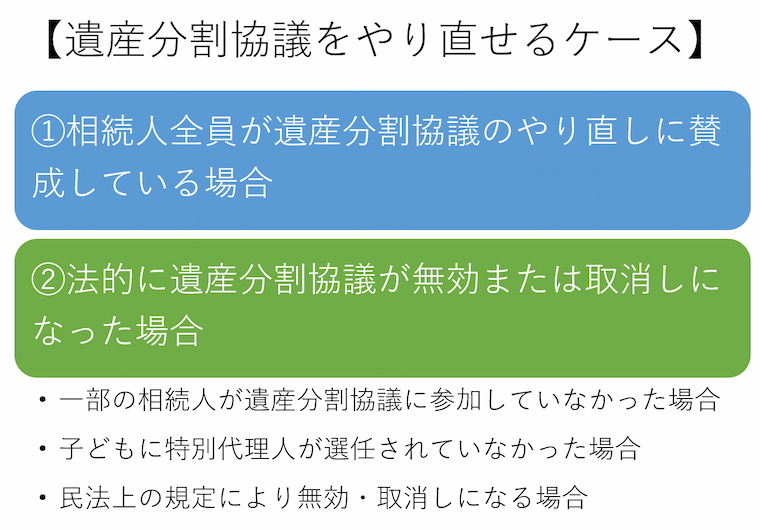

ただし、場合によっては遺産分割協議をやり直すことができるケースがあります。

やり直しができるケースは大きく分けて2通りあり、どのケースに該当するかによって税金の課税関係が異なってきます。

遺産分割協議をやり直せるケースにはどのようなものがあるか見ていきましょう。

①相続人全員が遺産分割協議のやり直しに賛成している場合

相続人全員が遺産分割協議をやり直すことに賛成しており、そのうえで相続人全員による再協議が行われ合意に至った場合には、遺産分割協議のやり直しが可能です。

もし、既に相続した不動産が売却されていた場合などは、最初から遺産分割協議をやり直すことが難しくなりますので注意が必要です。

遺産分割協議のやり直しができないケース

遺産分割協議のやり直しができないケースがあります。遺産分割協議のやり直しができないケースを見ていきましょう。

・家庭裁判所による遺産分割審判で確定しているケース

当初の遺産分割が家庭裁判所による遺産分割審判で確定した場合については、相続人全員の合意があったとしても遺産分割協議をやり直すことはできません。

遺産分割審判に納得がいかない場合は「即時抗告」という申し立てを行うことが可能です。

・債務不履行を理由とする遺産分割協議の解除

遺産分割協議では、相続人の1人が不動産などの高額な遺産を相続する代わりに、他の相続人に金銭を払って全体のバランスを保つ「代償分割」がたびたび用いられます。

遺産分割協議後、不動産などを相続した相続人が代償金の支払いを行わないと、他の相続人の不利益になります。

では、代償金の支払われないこと(債務不履行)を理由に遺産分割協議の解除(やり直し)はできるのでしょうか。

結論から言うと、債務不履行を理由とする遺産分割協議の解除は認められていません。

理由としては、遺産分割協議は既に成立しており、債務不履行については相続人同士の債権債務関係と考えられることです。

そして、債務不履行による遺産分割協議を認めてしまうと、遺産分割協議を何度もやり直すことができるようになってしまうためです。

代償分割の詳しい説明は「代償分割をわかりやすく徹底解説」を参照ください。

②法的に遺産分割協議が無効または取消しになった場合

当初の遺産分割協議が適正に行われておらず、法的に遺産分割協議が無効または取消しになるケースでは、適正に遺産分割協議をやり直す必要があります。

無効・取消しになるケースには次のようなものがあります。

・一部の相続人が遺産分割協議に参加していなかった場合

遺産分割協議の大前提は「相続人全員の合意」です。もし、一部の相続人が遺産分割協議に参加していなかった場合には、その遺産分割協議は無効になります。

無効になった場合は、相続人全員で改めて遺産分割協議を行う必要があります。

ただし、当初の遺産分割協議後に死後認知(死後に子どもを認知すること)が行われ、相続人が増えた場合については、既に行われた遺産分割協議に影響させる必要はなく、遺産分割協議をやり直す必要はありません。

その場合、認知された子どもにも相続権がありますので「金銭賠償」という形で支払いが行われます。

・子どもに特別代理人が選任されていなかった場合

親と子が相続人となる相続で、子が未成年であった場合は利害が対立するため、家庭裁判所で子の特別代理人を選任する必要があります。

特別代理人を選任していない場合の遺産分割協議は無効になり、特別代理人を選任のうえ改めて遺産分割協議が必要です。

なお、相続人に未成年者がいる場合には、相続税申告で未成年者控除の適用があります。

未成年者控除については「相続税の未成年者控除をわかりやすく徹底解説」を参照ください。

・民法上の規定により無効・取消しになる場合

民法では、遺産分割協議において脅迫行為や詐欺行為があった場合は、その遺産分割協議を取消すことになっています。

また、相続人が違っていた場合(相続人の錯誤)や相続人に意思能力がない場合には、その遺産分割協議は無効になります。

合意による遺産分割協議をやり直す場合の方法と注意点

相続人全員の合意により遺産分割協議をやり直す場合には、次のような方法と注意点があります。

特に、遺産分割協議のやり直しにかかる「税金」について理解しておかなければ、思わぬ重い税負担を強いられるおそれがありますので注意しましょう。

合意による遺産分割協議をやり直す方法

合意による遺産分割協議をやり直す方法には、特に定めがあるわけではありません。相続人全員で決めた任意のやり直しですので、相続人全員が合意すれば成立します。

やり直しが成立した場合は、必ずその遺産分割協議を証明する遺産分割協議書を作成しましょう。

また、やり直す前の遺産分割協議書を使用して不動産登記などが行われる危険性もありますので、やり直す前の遺産分割協議書は必ず破棄しましょう。

遺産分割協議書の作成については「遺産分割協議書の書き方をわかりやすく徹底解説|相続財産の種類別で紹介」をご覧ください。

遺産分割協議をやり直す場合の時効

遺産分割自体に時効はありませんので、合意による遺産分割協議のやり直しについても時効はなく、当初の遺産分割協議から何年経っていてもやり直すことが可能です。

ただし、令和3年民法改正により、相続開始から10年を経過してしまうと法定相続分又は指定相続分でしか遺産分割できなくなるように法改正が行われていますので、実質的には10年以内に行う必要があるでしょう。

令和3年民法改正による遺産分割の影響については「民法改正 遺産分割に期限が設けられる?!【10年以内に遺産分割が必要】」を参照ください。

遺産分割協議のやり直しには贈与税・所得税が課税される

当初の遺産分割協議に法的な不備がなく有効であった場合で、相続人全員の合意により遺産分割協議をやり直す場合には、贈与税又は所得税が課税されるおそれがあります。

「当初の遺産分割協議をもとに相続税を納付しているのになぜ?」と疑問に感じる方もいらっしゃると思いますが、合意によるやり直しは「任意」で行われたものになります。

そのため、当初の遺産分割協議は成立しており、やり直しにより相続人間での贈与又は譲渡になり、新たに課税関係が生じると考えられています。

例えば、当初の遺産分割協議で相続人Aが不動産を相続し、遺産分割協議のやり直しで、その不動産を相続人Bが取得した場合、相続人Aから相続人Bへの不動産の譲渡を受けたと税務上考えられます。

そのため、相続人Bから相続人Aへ対価の支払いがなければ無償譲渡になり贈与税が課税され、対価の支払いがある場合は譲渡所得となり所得税が発生する可能性があります。

また、譲渡により不動産の所有者が変更になるため、不動産取得税の負担も発生します。

相続税法基本通達19の2-8(一部抜粋)

当初の分割により共同相続人又は包括受遺者に分属した財産を分割のやり直しとして再配分した場合には、その再配分により取得した財産は、同項に規定する分割により取得したものとはならない。

不動産は登記のやり直しが必要

遺産分割協議のやり直しで不動産の所有者が変更になった場合には、登記を変更しなければなりません。

そのため、登記にかかる登録免許税などの費用の負担が必要になります。

遺産分割協議が法的に無効な場合は贈与税・所得税は課税されない

法的に遺産分割協議が無効または取消しになった場合には、遺産分割協議が最初からなかったものと理解されますので、贈与税や所得税、不動産取得税が課税されることはありません。

無効になった遺産分割協議書で相続税申告を行っている場合には、修正申告又は更正の請求手続きが必要になります。

遺産分割協議をやり直す場合のQ&A

Answer

既に相続人が亡くなっている場合は、亡くなった相続人の相続人全員の合意が必要になります。

このような状況を数次相続と言い、遺産分割協議書の書き方が通常のものと異なります。

詳しくは「数次相続が発生した遺産分割協議書の書き方をわかりやすく徹底解説」を参照ください。

Answer

個々の状況によって異なります。贈与税又は所得税が課税されることはないという方もいらっしゃいますが、判断基準は「帰属の確定した財産を分割協議の名の下に移転したのかどうか」です。

つまり、当初の遺産分割協議が有効であった場合、帰属が確定した財産ということになりますので、贈与税又は所得税が課税されます。

ただし、相続税申告期限までに遺産の移転が行われていることからすれば、相続が原因による財産の取得と考える余地も残されているのではないでしょうか。

安易に遺産分割協議書を作成するリスク

相続税申告や登記のために安易に遺産分割協議書を作成し提出すると、やり直しが発生するリスクが高まり、思わぬ税負担が発生することがあります。

やり直しを回避するためには、当初から将来のことまでしっかり考えた遺産分割協議を行うことが肝心です。

当事務所では相続専門税理士として、遺産分割協議のやり直しが発生しない相続になるようにサポートしております。お気軽にご相談ください。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00