遺産分割協議書の書き方 注意点も含めてわかりやすく徹底解説!

みなさんこんにちは!

相続専門の税理士法人トゥモローズです。

「相続人全員で遺産分割協議は終わったけど、それからどうすればいいのだろう?」

「遺産分割協議書は自分で作成できるの?」

上記のような悩みを抱えている人も多いのではないでしょうか。

遺産分割協議を書面にした遺産分割協議書は、相続の集大成といっても過言ではありません。

遺産分割協議書を正確に作成することで、その後の相続人間のトラブルを回避し、相続手続きをスムーズに行うことができます。

今回は遺産分割協議書の書き方と文例を相続財産の種類別でご紹介します。

動画で知りたい人は下記YouTubeから、テキストで確認したい人はこのままスクロールして一番最後までお読みください!

目次

1.遺産分割協議書は相続人の合意を証明する書類

遺産分割協議書は相続人同士で話し合いを行い、合意した事項を証明する書類です。

文面自体には厳しい決まりはありませんが、不動産の相続登記や銀行や証券会社の凍結解除などに使用されるため、記載漏れがあると無効になってしまうこともあります。

無効にならないようにするために下準備と遺産分割協議書の構造を確認しましょう。

2.遺産分割協議書を作成する前の下準備

□遺言書の有無を確認する

相続では、遺言書による遺産分割を「指定分割」、相続人全員の協議による遺産分割を「協議分割」と言います。

協議分割よりも被相続人の意思を反映させた指定分割の方が優先されるため、まずは遺言書の有無を確認しましょう。

公正証書により遺言書を作成している場合は、相続人が公証役場に出向いて遺言検索システムを無料で利用し遺言の有無を確認することが可能です。

検索するためには次の書類が必要になりますので、事前に用意しておきましょう。

■死亡を確認するための書類(被相続人の除籍謄本・死亡診断書など)

■相続人であることを確認するための書類(戸籍謄本)

■運転免許証などの本人確認書類

■印鑑

なお、遺言書がある場合の遺産分割協議についての詳しい解説は、遺言書があっても遺産分割協議は可能|間違えやすいポイントを解説をご参照ください。

また、遺言書作成についての解説は下記コラムをご参照ください。

自筆証書遺言の保管制度をわかりやすく徹底解説

遺言をわかりやすく徹底解説!

□法定相続人を確定させる

遺産分割では「誰が相続人なのかを調べること」が重要です。

思い込みで判断すると、相続人の漏れなどトラブルの種になるおそれがありますので、戸籍謄本によりしっかり相続人を確認しましょう。

なお、相続人を確認するためには、被相続人の出生から亡くなるまでの連続した戸籍謄本が必要になります。

相続人についての詳しい説明は、相続が発生したら誰が「相続人」なの?意外と知らない法定相続人の範囲や優先順位をご参照ください。

相続税の基礎控除や法定相続人についての詳しい説明は、相続税の基礎控除と法定相続人(法定相続分)をわかりやすく徹底解説!をご参照ください。

□財産目録を作成する

被相続人の財産の全容を明らかにするために財産目録を作成します。

相続財産の財産目録作成は法律で義務付けられているわけではありませんが、

被相続人がどんな財産を保有しているのかが分かっていなければ遺産分割協議は行えません。

預金や土地などの正の財産だけではなく、未払金や借入金などの負の財産も漏れがないように把握しましょう。

3.遺産分割協議書の構造

相続人全員で遺産分割協議を行った後、話し合いの結果を遺産分割協議書に記載します。

遺産分割協議書には決まった文面はありませんが、一般的に8つのパートに区分して作成します。

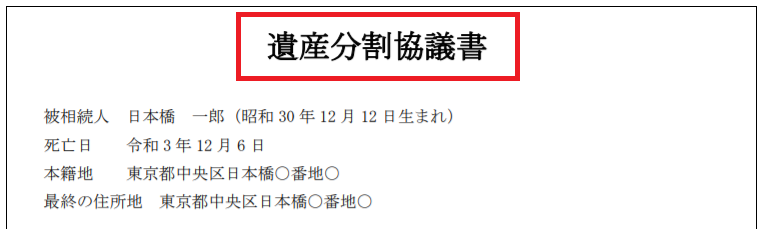

①タイトル

はじめにタイトルである「遺産分割協議書」を記載します。

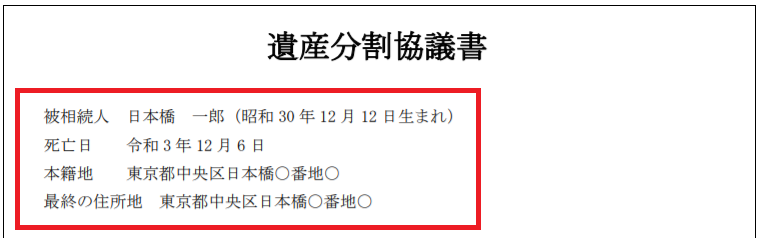

②被相続人の情報

被相続人(亡くなった人)の情報を記載します。

本籍地と最終の住所地は「戸籍謄本や住民票」に記載されているとおりに記載します。

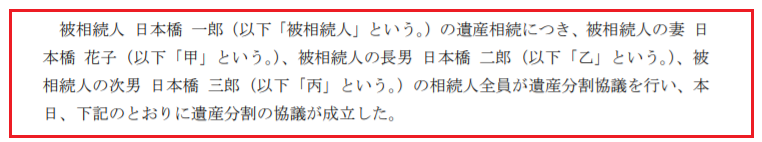

③前文

前文では、被相続人の遺産について、相続人全員で協議を行い、その結果として分割協議を決定した旨を記載します。

また、被相続人が誰で相続人が誰なのかを明記し、相続人の特定を行い「甲・乙・丙」などに定義することも可能です。

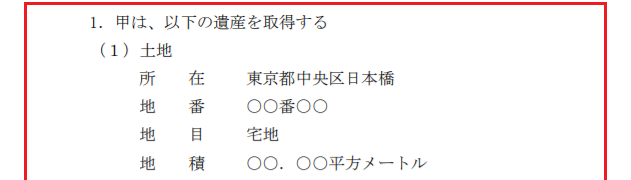

④相続人が取得する財産

相続人が取得する財産では「誰が、何の財産を、どれくらい相続するのか」を記載します。

遺産分割協議書の目玉になる部分です。

財産の種類によって記載方法が異なりますので、詳しくは次章をご覧ください。

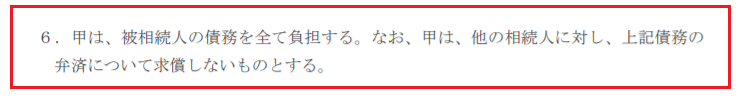

⑤債務について

債務は法律上、遺産分割の対象にはなりません。

しかし、遺産分割において誰が債務を継承するか定めた場合には「債務引受」の効力が発生します。

この債務引受は、債権者の承諾の有無によって債務を継承しない相続人の弁済義務が異なります。

債権者が債務引受を承諾した場合には、遺産分割協議書で定めた相続人のみに債務の弁済義務が発生します。

債権者が債務引受を承諾していない場合には、他の相続人にも法定相続分の弁済義務が対外的に発生します。

ただし、遺産分割協議書で定めた債務の継承は相続人間においては有効になりますので、遺産分割協議書に記載する意義はあると言えるのではないでしょうか。

相続税の債務控除の詳しい説明は、【相続税申告】債務控除一覧:注意点を含めて解説!をご参照ください。

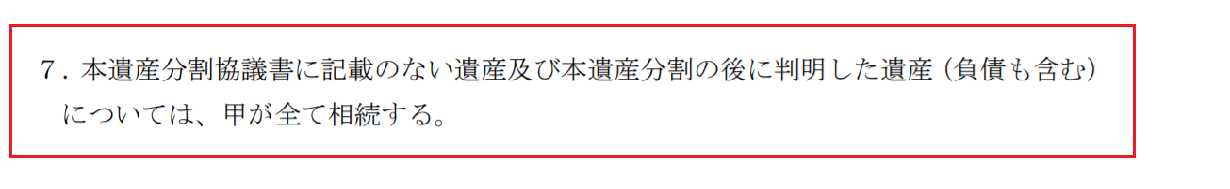

⑥遺産分割後に判明した財産の取り扱い

相続では、遺産分割協議を行った後に新たな財産債務が判明するケースも少なくありません。

新たな財産が発見される度に、全ての財産について遺産分割協議をやり直すことは大変なため、

新たな遺産が判明した場合の取り扱いを明記しておくことをおすすめします。

新たに判明した遺産を法定相続分で分ける場合は、以下の文面を明記するといいでしょう。

「本協議書に記載なき遺産及び後日判明した遺産については各相続人の法定相続分の割合で取得するものとする。」

また、新たに判明した遺産を別途協議する場合は、以下の文面を記載するといいでしょう。

「本協議書に記載なき遺産・債務並びに後日判明した遺産・債務は、相続人全員で別途協議して決めるものとする。」

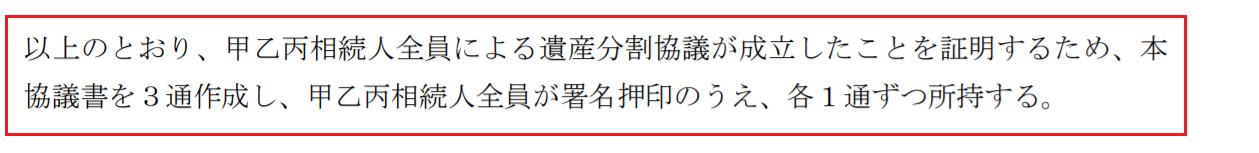

⑦協議が成立した旨の記載

遺産分割協議が成立した旨を記載し、その証として遺産分割協議書の作成部数と署名押印する旨を記載します。

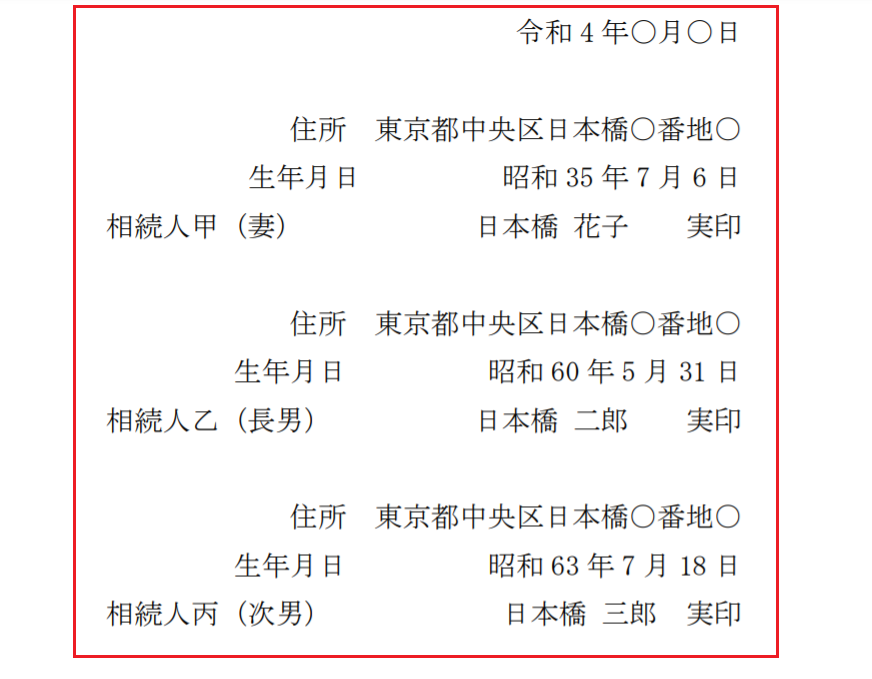

⑧成立年月日と署名押印

遺産分割協議書の最後に遺産分割協議を行った日(成立年月日)と相続人全員の署名押印を行います。

各相続人の住所は印刷で構いませんが、氏名は自署で行い、押印は印鑑証明の実印で行います。

相続手続きごとに遺産分割協議書の形式要件等が異なります。

記名押印(認印可)

印鑑証明書不要

②不動産の相続登記

記名実印

印鑑証明書の期限:相続開始後であれば期限なし

③預貯金、証券等の相続手続き

署名実印

印鑑証明書の期限:3ヶ月以内

④相続税申告(小規模宅地等の特例や配偶者の税額軽減等の各種特例の適用を受ける場合)

署名実印

印鑑証明書の期限:相続開始後であれば期限なし

なお、せっかく作成した遺産分割協議書が法的に無効であったら本末転倒です。

無効にならない遺産分割協議書の書き方のポイントは、これだけは押さえよう|遺産分割協議書が無効にならないようにする書き方をご参照下さい。

4.相続財産の種類別遺産分割協議書の書き方

遺産分割協議書の基本的な構造はお分かりいただけましたでしょうか。

次は遺産分割協議書の目玉でもある相続(取得)する財産の記載例を種類別でご紹介します。

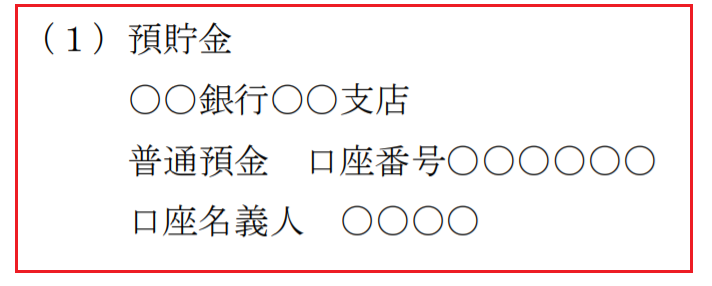

□預金

相続財産に預金がある場合は、預金口座情報を具体的に記載することが重要です。銀行名と支店名、口座の種類、口座番号、口座名義人を記載します。

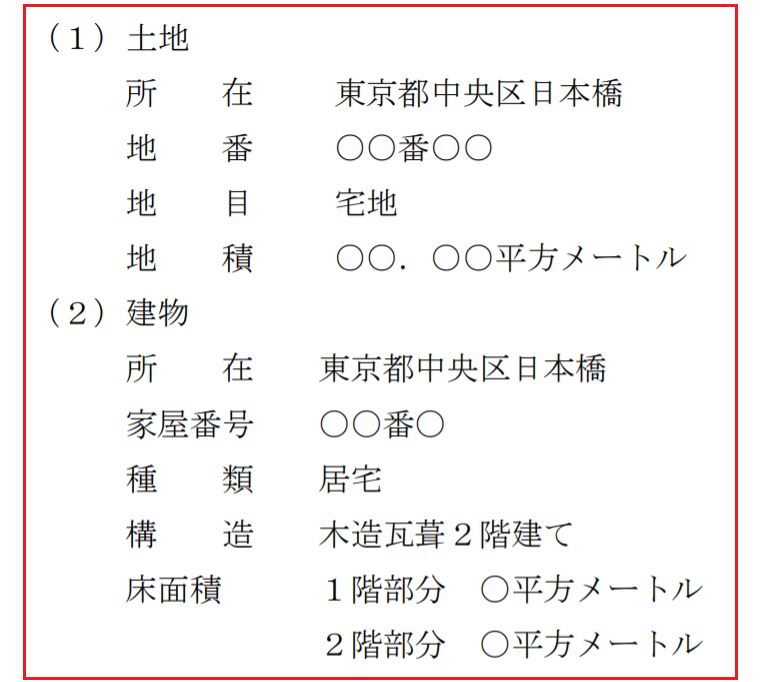

□不動産

土地や建物が記載された遺産分割協議書は相続登記などに使用されるため、正しい書き方で記載しておかなければなりません。

不動産を遺産分割協議書に記載するポイントは「登記簿謄本に書いてあるとおりに転記すること」です。特に、土地や建物の所在は間違えやすいです。所在は住所ではなく、登記簿謄本に記載されているとおりに転記しましょう。

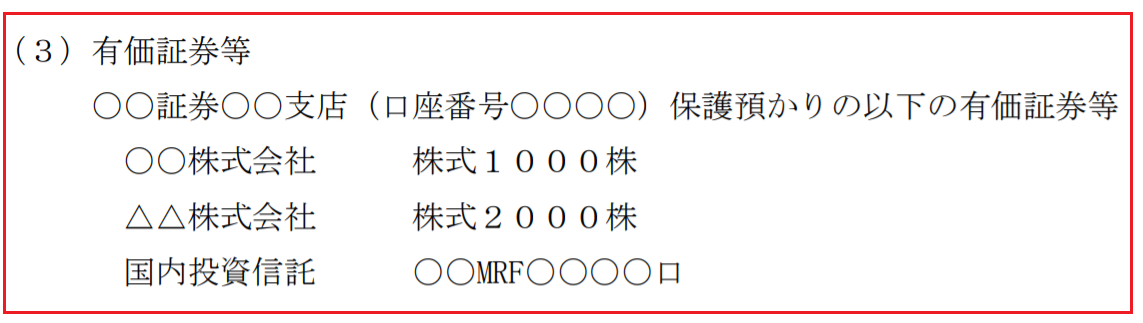

□有価証券(株式)

有価証券についても預金と同じく、証券会社で名義変更するために遺産分割協議書が必要になります。記載内容に誤りがあれば名義変更できませんので慎重に記載しましょう。

具体的な記載事項は証券会社名、発行会社名、株式数を記載します。証券会社から届く通知書等を参考に記載するといいでしょう。

有価証券の遺産分割の注意点の詳しい解説は、上場株式、投資信託等の遺産分割と証券口座の相続手続きの注意点まとめをご参照ください。

5.分割状況のパターン別遺産分割協議書の書き方

遺産分割方法や相続人の状況によっては、遺産分割協議書の書き方が異なる場合があります。代表的なパターンを見ていきましょう。

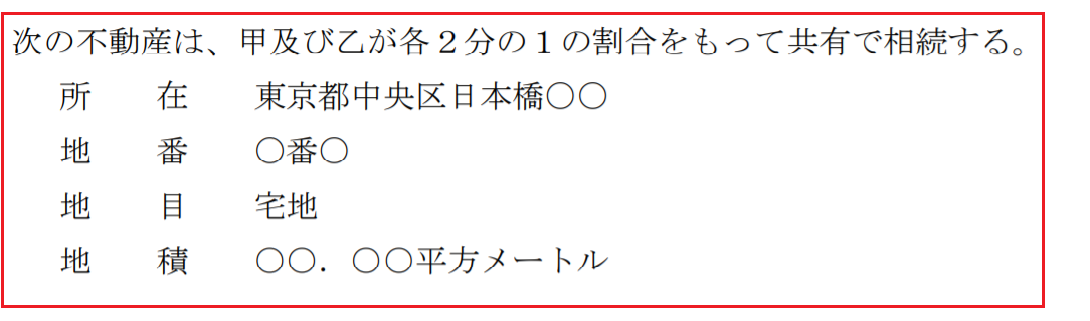

共有分割で不動産を相続する場合

不動産を相続人1人が相続するのではなく、共有で相続する場合には下記のように記載します。

不動産の共有分割については共有分割をわかりやすく徹底解説をご覧ください。

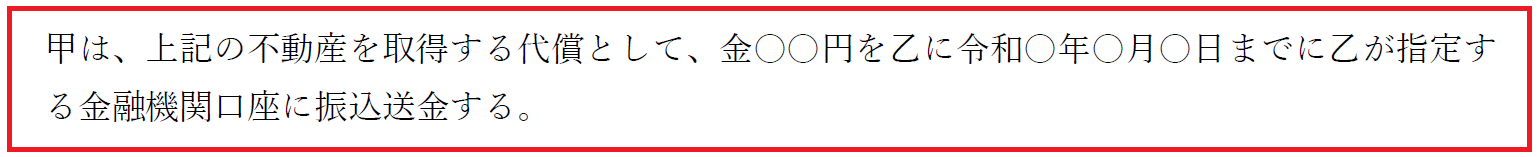

代償分割で不動産を相続する場合

不動産を1人の相続人が取得する代わりに現金などの代償財産を他の相続人に交付する代償分割を行う場合には、対象の不動産を記載した後に下記のように記載します。

不動産の代償分割については代償分割をわかりやすく徹底解説をご覧ください。

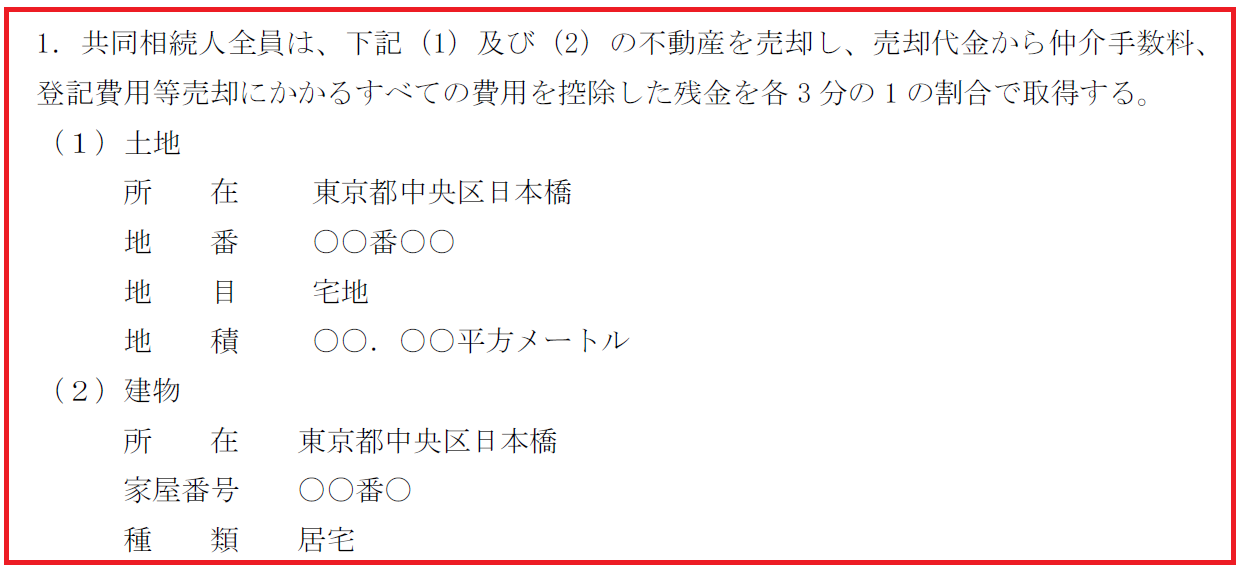

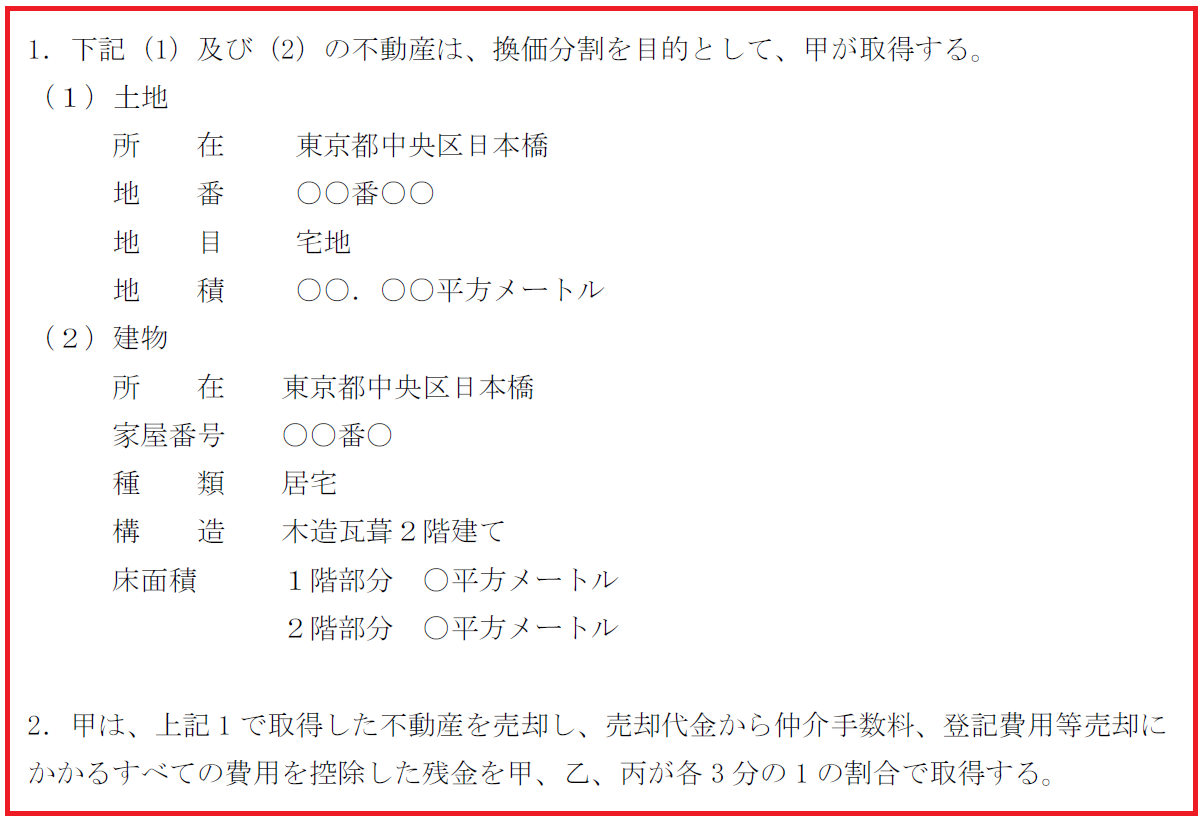

換価分割で不動産を相続する場合

不動産を売却し、売却した代金を相続人で分割することを換価分割と言います。換価分割を行う場合には、2種類の記載方法があります。

①全員で登記する場合

②代表者が登記をする場合

不動産の換価分割については換価分割をわかりやすく徹底解説をご覧ください。

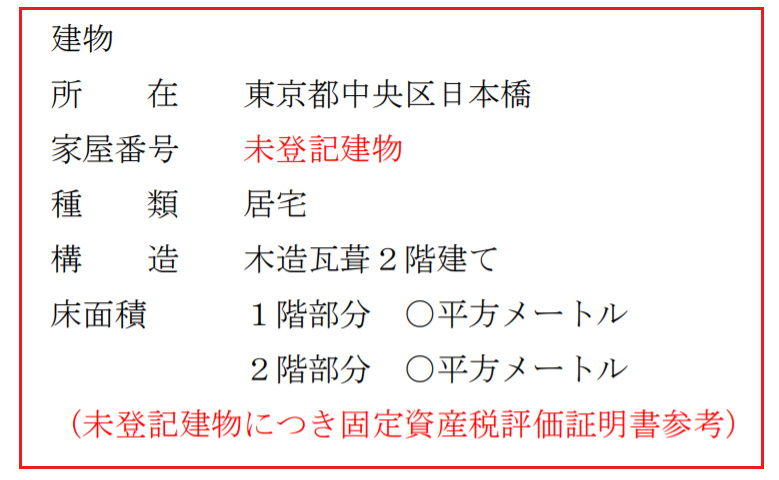

相続する不動産が未登記の場合

相続する不動産が登記されていなかった場合、そのことを明らかにする情報を追加します。

6.遺産分割協議書を無効にしないための書き方

せっかく作成した遺産分割協議書が法的に無効であっては本末転倒です。

遺産分割協議書には必ず守らなければならないルール(相続人全員の押印、押印は実印等)があります。

そのような細かいルールの詳細は、これだけは押さえよう|遺産分割協議書が無効にならないようにする書き方をご参照ください。

7.遺産分割協議で相続放棄をする方法

相続放棄は、家庭裁判所で相続開始を知ってから3ヶ月以内にする必要がありますが、遺産分割協議によって事実上の相続放棄をすることも可能です。

もちろん、財産<債務の場合には、家庭裁判所による正式な相続放棄をすべきですが、そのような状況じゃない場合には遺産分割協議による相続放棄も手続きも簡単ですし、相続税上も有利なケースが多いため有用です。

遺産分割協議で相続放棄をする方法の詳しい解説は、遺産分割協議書で事実上の相続放棄を行う方法をご参照ください。

また、相続放棄をした場合の相続税申告の注意点は、相続放棄と相続税申告の関係を徹底解説!をご参照ください。

8.遺産分割協議書の提出先

完成した遺産分割協議書の提出先や提出するタイミングをご存知ですか?

相続税申告が必要な場合には、税務署

相続登記が必要な場合には、法務局

預貯金の相続手続きには、銀行

証券口座の相続手続きには、証券会社

などなど、各手続きにより提出先が異なります。

遺産分割協議書の提出先や必要な時期の説明は、遺産分割協議書はいつ必要?|遺産分割協議書が必要になる手続きは6つをご参照ください。

9.数次相続の場合の遺産分割協議書の書き方

遺産分割協議前にその相続人が亡くなってしまった場合を数次相続と呼びます。

数次相続の場合には遺産分割協議書の書き方も一工夫が必要です。

数次相続の場合の遺産分割協議書の書き方の詳しい解説は、数次相続が発生した遺産分割協議書の書き方をわかりやすく徹底解説をご参照ください。

10.遺産分割協議証明書

遺産分割協議書に替えて遺産分割協議証明書という書面を作成することもあります。

法的効力は遺産分割協議書と遺産分割協議証明書で変わることはありません。

遺産分割協議書はすべての相続人が同じ書面に署名押印する必要があるのに対し、遺産分割協議証明書は1通につき1人の相続人の署名押印のみで済みます。

したがって、急いでいるときや遠方に住んでいる相続人がいるときは遺産分割協議書を郵送で回していると時間や手間がかかりますので、遺産分割協議証明書で遺産分割の書類とすることがあります。

遺産分割協議証明書の詳しい解説は、遺産分割協議証明書の書き方を徹底解説!をご参照ください。

11.遺産分割協議はやり直しができる?

一度決めた遺産分割協議も再度やり直すことが可能です。

ただし、実務上、やり直すことはほぼありません。

何故かというと一度決めた遺産分割協議をやり直してしまうと贈与税や所得税が別途相続税以外に課税される可能性があるためです。

遺産分割協議をやり直した場合の注意点については、【遺産分割協議をやり直すと贈与税が課税に】税金の課税関係をわかりやすく解説をご参照ください。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00