国際相続における小規模宅地等の特例の留意点

国際相続においても小規模宅地等の特例が適用できるケースも多いです。

一般の国内の相続に比べ要件等を注意しないといけないポイントも多いため国際相続における小規模宅地等の特例の留意点をまとめていきたいと思います。

目次

1.国際相続とは?

国際相続というワードは正式な法律用語ではなく、あくまで通称となりますが、税理士法人トゥモローズでは下記のいずれかに該当する相続(複数に該当する場合も含む)を国際相続と定義しています。

□被相続人が海外に居住

□被相続人が外国籍

□相続人が海外に居住

□相続人が外国籍

□相続財産の全部又は一部が海外に所在

2.小規模宅地等の特例とは?

小規模宅地等の特例は、亡くなった人が所有していた土地について最大で80%減額できる特例です。

1億円の土地なら2,000万円の評価で済むのです。ものすごい大きな特例ですよね。

仮に相続税の税率が30%だった場合には、2,400万円(小規模宅地等の特例適用額8,000万円×税率30%)もの相続税が減額できるのです。

小規模宅地等の特例がもしなかったら亡くなった人が住んでいた土地など遺族にとって重要な土地を相続税を支払うために売ってしまわなければならない事態になるかもしれません。

このような酷なことにならないためにも最大80%減額という非常に大きな特例が用意されているのです。

小規模宅地等の特例の詳しい解説は、小規模宅地等の特例をわかりやすく徹底解説!をご参照ください。

3.国際相続における小規模宅地等の特例

(1)海外に土地がある場合

小規模宅地等の特例の要件に土地の所在地に関する要件は存在しません。

したがって、土地が海外に所在していても小規模宅地等の特例の適用は可能なのです。

居住用、事業用、貸付用のいずれでも同様に適用可能です。

(2)相続人が海外に居住している場合

小規模宅地等の特例の要件に相続人の居住地要件はありません。

したがって、相続人が海外に居住していても小規模宅地等の特例の適用は可能なのです。

相続人が海外に居住していている場合に制限納税義務者に該当する可能性もありますが、その場合でも小規模宅地等の特例の適用は可能です。

制限納税義務者の詳しい解説は、相続人が制限納税義務者である場合の相続税申告の注意点まとめをご参照ください。

ただし、下記(3)の場合には例外的に小規模宅地等の特例の適用が制限される場合があるので注意しましょう。

(3)国際相続の場合の家なき子特例

家なき子とは、被相続人と同居していなかった持ち家に居住していない相続人が被相続人の居住用宅地を取得した場合に小規模宅地等の特例ができるというケースです。

家なき子の詳しい解説は、小規模宅地の特例 家なき子(特定居住用宅地等)を徹底解説をご参照ください。

国際相続で家なき子を適用する場合に注意すべきポイントは下記の2つです。

①制限納税義務者のうち一定の人は適用できない

②相続人の家屋要件

①制限納税義務者のうち一定の人は適用できない

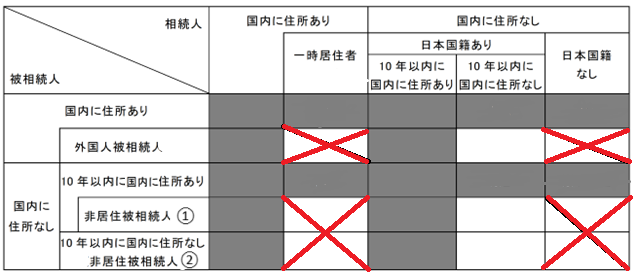

家なき子の相続人の方の要件として、居住制限納税義務者と日本国籍を有しない非居住制限納税義務者が除かれるというのがあります。

すなわち、下記に該当すれば家なき子の適用が可能ということです。

□日本に住所がない日本国籍がある制限納税義務者

すなわち、下記の赤✕の者は家なき子に該当しないということです。

被相続人が国内に住所がない場合(上記表の下の段の✕)については、被相続人の居住用財産は国外財産となります。

制限納税義務者は国内財産のみに課税されるため家なき子の対象となる財産は相続税の対象とはならないため適用可否を判断することすら不要になります。

これに対して被相続人が国内に住所がある場合(上記表の上の段の✕)については、被相続人の居住用財産は国内財産となるため相続税の対象となります。

したがって、家なき子判定が重要となりますが、なぜ一時居住者が✕なのに日本国籍がある非居住制限納税義務者が家なき子の適用があるのかは釈然としません。

②相続人の家屋要件

家なき子という名の通り、相続人は持ち家に居住してないことが要件ですが、この持ち家に海外不動産が含まれるのか否かという論点です。

Q&Aで本論点を確認してみましょう。

家なき子の持ち家かどうかは日本国内の持ち家に住んでいるかどうかで判断すると聞いたことがあります。

したがって、私は家なき子に該当し、小規模宅地等の特例の適用が可能であるとの理解で宜しいでしょうか?

A 所有していた居住用不動産の所在が海外であっても「相続開始時にその相続人が居住していた家屋を過去にその相続人が所有していたことがないこと」の要件に抵触するため小規模宅地等の特例の要件は満たしません。

家なき子である取得者の要件がいくつかありますが、そのうち下記二つについて、家屋の定義に注意が必要です。

①相続開始前3年間に、その相続人、その相続人の配偶者、その相続人の3親等内の親族又はその相続人と特別の関係のある法人が所有する家屋(相続開始直前における被相続人の居住用家屋を除く)に住んでいないこと

②相続開始時にその相続人が居住していた家屋を過去にその相続人が所有していたことがないこと

上記のうち①に掲げる家屋は相続税法施行地内の家屋に限定されています。

すなわち、日本に所在する持ち家である家屋に相続開始前3年間住んでいなければよく、海外の所有家屋に居住していても家なき子の要件を満たします。

これに対し、②に掲げる家屋は、日本国内の家屋に限定されていません。

したがって、相続開始時にあなたが居住していた家屋が持ち家であればその所在が日本国内であろうと海外であろうと家なき子の要件を満たさないことなるのです。

上記の事例では相続人本人が国外の自己所有不動産に居住していましたが、相続人の配偶者所有の国外不動産に居住していた場合の適用可否はどうでしょうか?

答えは、家なき子の適用が可能です。

上記②の要件は相続人自身が所有していないことという要件であるため①と異なり、配偶者が所有する国外不動産に居住していたとしても家なき子に該当するのです。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00