相続税の節税は二次相続で決まる! 一次相続の遺産分割と対策の重要性

・二次相続は一次相続よりも相続税が増えやすい

・法定相続人が減るため基礎控除が600万円縮小

・二次相続では配偶者の税額軽減の適用がない

・一次相続での遺産配分が相続税節税のカギ

・節税対策は「一次相続の遺産分割+生前贈与+資産組み換え」の三本柱

父または母のどちらかが亡くなったときの相続を一次相続と言います。

続いて残された配偶者が亡くなった際に起こる相続が二次相続です。

一次相続の相続人は「配偶者+子」ですが、二次相続では配偶者がいないため「子のみ」となります。

配偶者がいないことや相続人の数が減少することで二次相続の相続税負担は一次相続に比べ重くなるのです。

今回は、相続税の節税を実現するには二次相続がとても重要である点や二次相続対策について具体例を用いながらわかりやすく解説します。

動画で知りたい人は下記YouTubeから、テキストで確認したい人はこのままスクロールして一番最後までお読みください!

二次相続で相続税が膨らむ6つの理由

① 基礎控除が縮小

基礎控除=3,000万円+600万円×法定相続人。

一次相続より相続人が1人減り控除が600万円ダウン。

基礎控除の詳しい解説は、相続税の基礎控除 相続税はいくらまでなら無税なのか をご参照ください。

② 配偶者の税額軽減が使えない

1億6,000万円又は配偶者の法定相続分まで非課税となる配偶者の税額軽減が二次相続では適用不可。

配偶者の税額軽減の詳しい解説は、1億6千万円まで相続税がかからない!配偶者の税額軽減(配偶者控除)を解説をご参照ください。

③ 死亡保険金の非課税枠ダウン

法定相続人×500万円の非課税枠が500万円減少。

死亡保険金の非課税枠の詳しい解説は、生命保険金にかかる相続税 非課税枠と注意点を完全解説をご参照ください。

④ 小規模宅地等の特例がハードルアップ

配偶者は小規模宅地等の特例の要件を満たす可能性が高いが、二次相続では配偶者がいないため、同居していた子やその他の要件を満たす相続人がいない場合は適用できないことがある。

小規模宅地の特例の詳しい解説は、小規模宅地等の特例をわかりやすく徹底解説!をご参照ください。

⑤ 相続財産が増えやすい

もともと保有していた配偶者の固有財産に一次相続で配偶者が取得した財産が加算されるため課税ベース増。

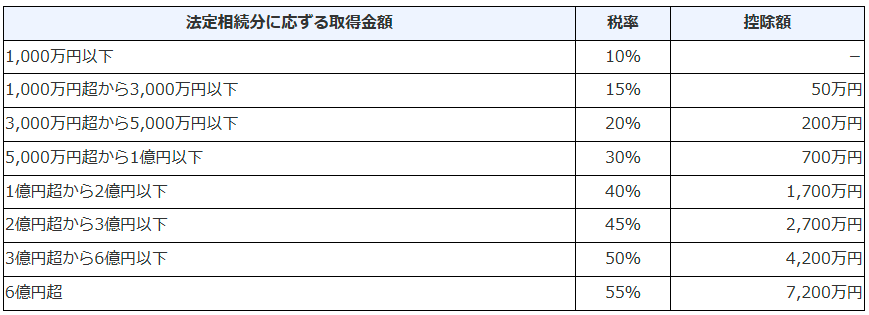

⑥ 税率が高いゾーンに到達

課税遺産総額が増え、かつ、相続人の数も減ることで相続税率が一段階上がるケースも多い。

相続税の税率の詳しい解説は、【早見表あり】相続税の税率は何%?税額の計算方法を税理士が解説をご参照ください。

数字で見る 二次相続シミュレーション

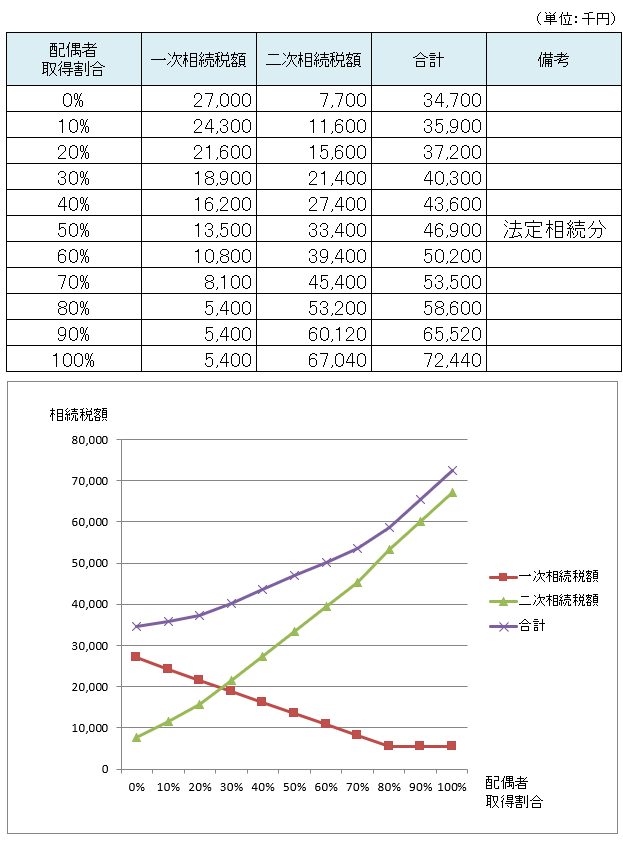

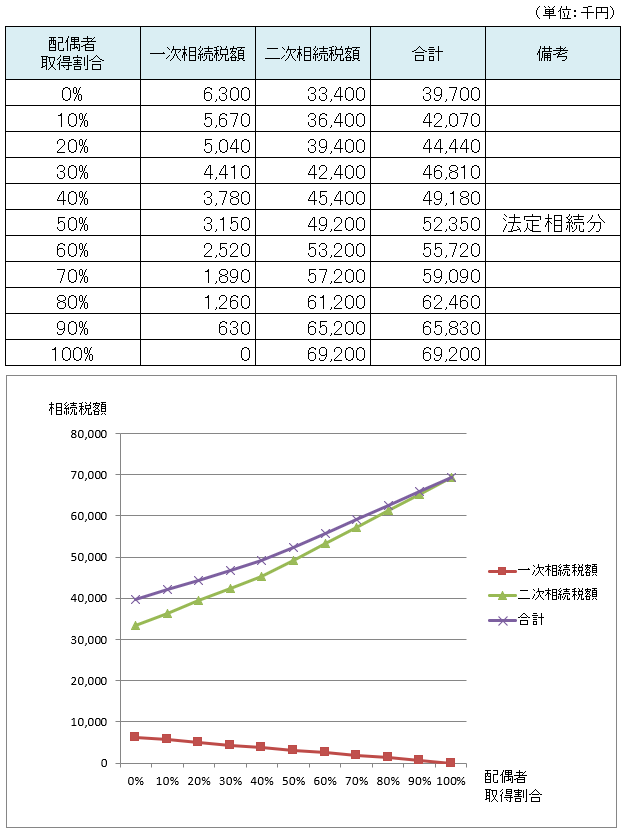

(1)一次相続の財産の方が大きいケース

被相続人 父

相続人 母、長男、長女

父の遺産 2億円

母の固有財産 1億円

①二次相続まで財産の増減がなかった場合

②二次相続までの間に相続対策を実施し、財産を1億円減額できた場合

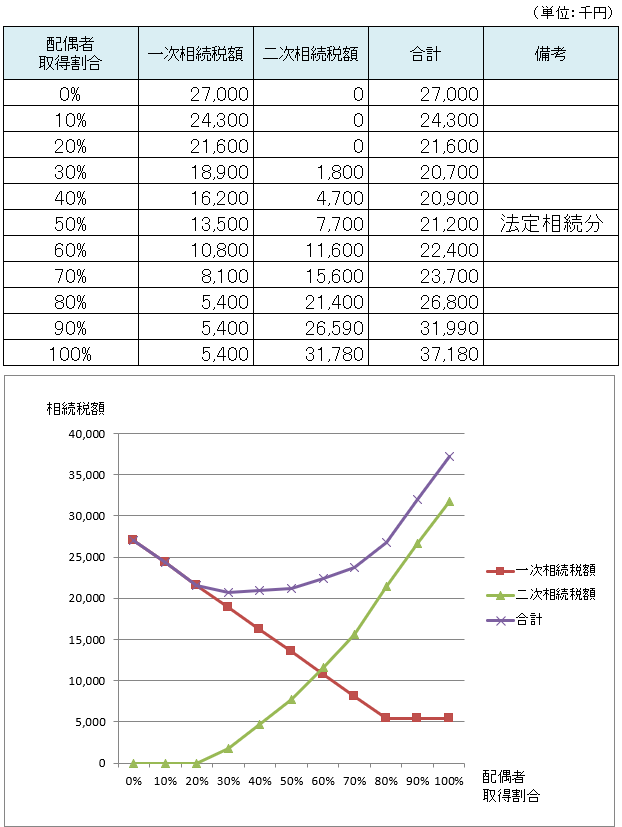

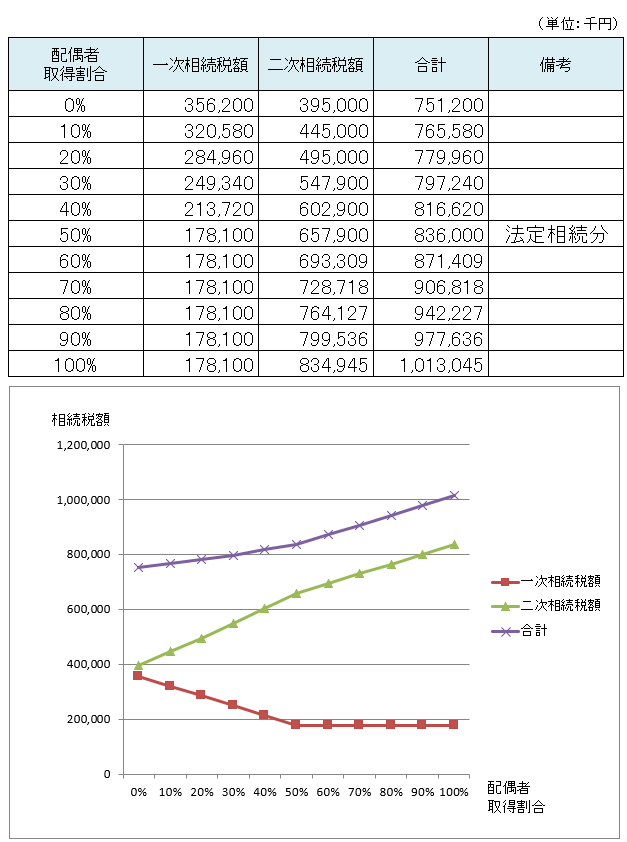

(2)二次相続の財産の方が大きいケース

被相続人 母

相続人 父、長男、長女

母の遺産 1億円

父の固有財産 3億円

①二次相続まで財産の増減がなかった場合

②二次相続までの間に相続対策を実施し、財産を1億円減額できた場合

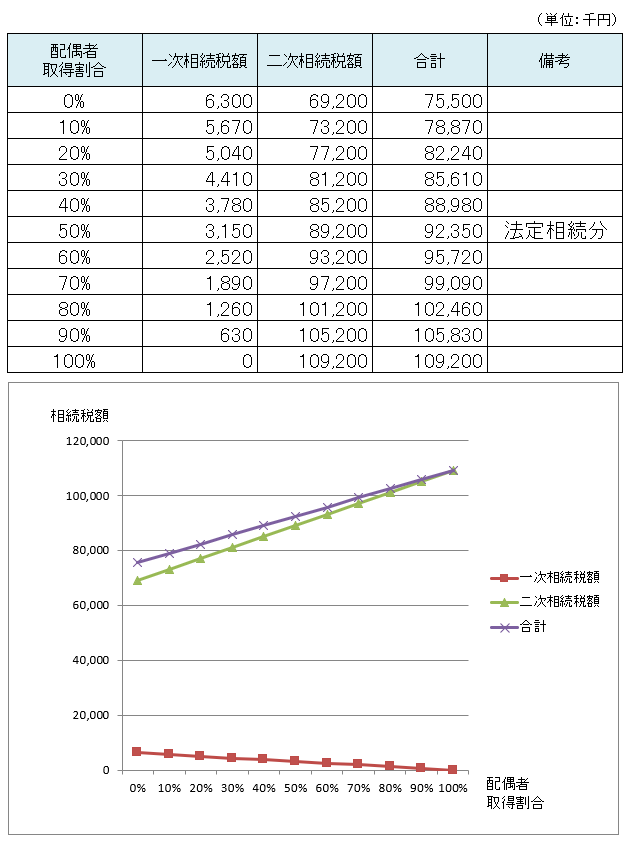

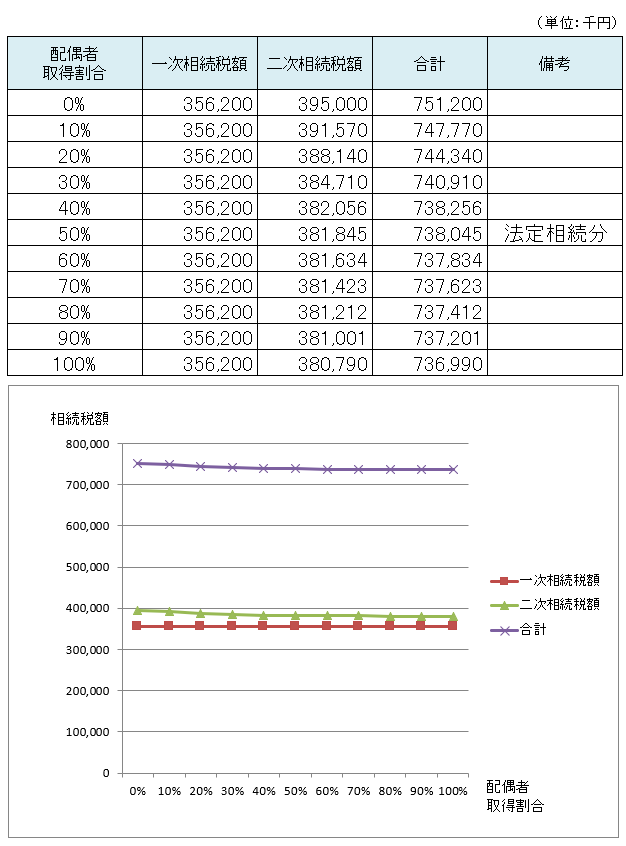

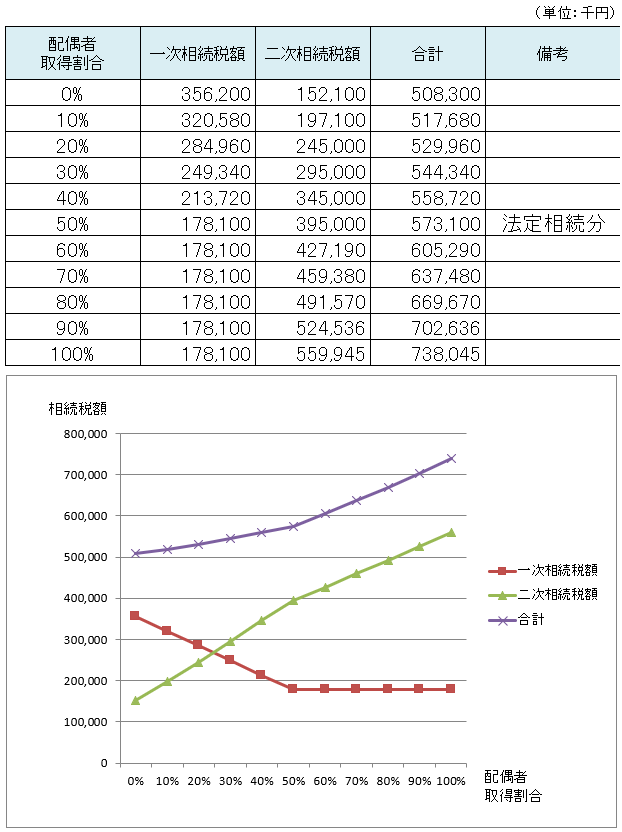

配偶者の税額軽減を適用しない方が有利なケース

被相続人 父

相続人 母、長男、長女

父の遺産 10億円

母の固有財産 10億円

①二次相続が直後に発生し、配偶者の税額軽減を適用した場合

③二次相続が直後に発生し、配偶者の税額軽減を適用しなかった場合

一次相続で配偶者が納付した相続税が二次相続財産からマイナスされ、かつ、相次相続控除の対象にもなります。

したがって、一次相続で配偶者の税額軽減を適用しない場合のほうが有利になる可能性があるのです。

②二次相続までの間に相続対策を実施し、財産を5億円減額できた場合

二次相続を踏まえた一次相続の遺産分割の結論!

□二次相続までの年数が短いと予想されるときは財産増減がなかったシミュレーションにある程度則って割合を決めるべし!

□相続税だけでなく長年連れ添った配偶者の意向を最大限取り入れるべし!

Q&A

Q. 私の事例の場合には、一次相続で配偶者が自宅を相続しないと小規模宅地の特例の適用ができません。しかし、二次相続まで近く配偶者の取得割合を極力ゼロにしたいです。何か良い方法はありますか?

代償分割を活用しましょう。

配偶者に自宅を相続してもらってその代償として代償金を子どもに払うことにより配偶者の取得割合をゼロにできます。

Q. 一次相続の遺産分割が決まる前に二次相続が発生してしまいました。この場合には残された子どもで自由に配偶者の取得割合を決められますか?

子どもが複数人いる場合には決められます。したがって、二次相続シミュレーションを精緻に算出して相続税が一番少なくなるように一次相続の遺産分割割合を決めましょう。

なお、一次相続の申告期限までに二次相続の財産が確定していない場合には一次相続の申告を未分割申告とすることも一案です。

詳しくは、【相続税】申告期限までに遺産分割が決まらない場合の未分割申告をご参照ください。

これに対し、子どもが一人の場合には自由に決めることはできないので原則として50%が配偶者の取得割合となります。

Q.配偶者居住権は二次相続対策になりますか?

配偶者居住権は相続税の節税になります。

ただし、配偶者居住権の設定により逆に税負担が重くなったりなどリスクもあるので慎重に検討する必要があります。

詳しい解説は、配偶者居住権をわかりやすく徹底解説!【創設から2年経過後の最新情報を更新】 をご参照ください。

Q. 一次相続後に二次相続の財産を減らす具体的な方法を教えて下さい。

主な方法は下記の通りです。

・生前贈与

・不動産の購入

・建物の建築、リフォーム

・生命保険の活用

・小規模宅地の特例を活用

・墓地等の非課税資産の購入

二次相続対策の詳しい解説は、亡くなる直前でも出来る相続税の節税対策 10選!

まとめ

二次相続では基礎控除縮小・特例不適用・税率アップが重なり、一次相続より相続税が増えやすい。

だからこそ一次相続の段階から「配偶者に集中させない遺産分割」「生前贈与」「資産組み換え」で布石を打つことが重要。

適切な対策で“最後の相続”を安心へつなげましょう。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00