相続税の基礎控除 相続税はいくらまでなら無税なのか

相続税の基礎控除とは、相続税がかかるかどうかのボーダーラインのことです。すなわち、非課税枠のこと。

亡くなった人の遺産総額が基礎控除以下であれば相続税はかかりません。

このように相続税の基礎控除は相続税がかかるかかからないかを判定する上で非常に重要な数値となります。

この基礎控除があるお陰で相続税を納めている人の割合は、日本全国で8.8%(令和2年分)です。

すなわち、亡くなった人が100人いた場合に相続税を納めていない人は91人もいるのです。

それはこの基礎控除があるためです。

今回は、相続税の基礎控除についてわかりやすく徹底的に解説します。

目次

相続税の基礎控除は、「3,000万+600万×法定相続人の数」で計算

相続税の基礎控除は、

で計算します。

この算式で重要となるのが「法定相続人の数」となります。

例えば、亡くなったのが父で相続人が母と長男だったとします。

この場合の法定相続人の数は2人となります。

基礎控除は、3,000万円+600万円✕2人=4,200万円となります。

父の遺産の合計額が4,200万円以下ならば相続税はかからないということです。

法定相続人の数をどのようにカウントするかにより相続税がかかるか、かからないかが決まるのでこの後に法定相続人の意義とカウントの仕方について詳しく確認していきましょう。

「法定相続人」とは相続税でのみ使われる特別な用語で民法の「相続人」とは完全一致はしない

「法定相続人」とは相続税でのみ使われる特別な用語で民法で定める相続人とは完全一致はしないのです。

しかし、「法定相続人」のベースと考え方に民法の相続人の知識は不可欠ですので、

まずは民法上の相続人を理解し、その後で「法定相続人」を確認していきましょう。

(1)民法の「相続人」の理解

(2)相続税の「法定相続人」の理解

(1)民法の「相続人」の理解

まず必ず相続人となる人が一人だけいます。

それは、亡くなった人の配偶者です。

配偶者は必ず相続人になります。

次に配偶者以外の相続人について確認していきましょう。

配偶者以外の相続人には順位があります。

第二順位は、亡くなった人の親、祖父母です。法律用語では、直系尊属といいます。

第三順位は、亡くなった人の兄弟姉妹です。

第一順位の相続人がいれば、第二順位以降の人が登場することはありません。

第一順位の相続人がいない場合に初めて第二順位の人が相続人として登場します。

第一順位及び第二順位の人がいない場合に初めて第三順位の人が相続人として登場するのです。

順位について、もう少し詳しく確認します。

亡くなった人:父

家族:母、長男

相続人は、母と長男

母は父の配偶者に該当するため、必ず相続人となります。

次に長男という第一順位の相続人がいるため長男が相続人になります。仮に、父の両親や兄弟姉妹がいたとしても彼らは相続人にはなれません。

亡くなった人:兄(生涯独身)

親族:弟、妹(両親は既に死亡)

相続人は、弟と妹

生涯独身で子がいなかった兄が亡くなったとします。兄の両親もすでに亡くなっています。

この場合の相続人は、第三順位の兄弟姉妹となります。

以上が原則的な民法の相続人の把握の方法となります。

以下で応用編2つ紹介します。

①相続人が亡くなっている場合(代襲相続)

代襲相続とは、被相続人が亡くなる前に相続人が亡くなってしまって、その亡くなってしまった人(相続人)の子が代わりに相続することをいいます。

これだけでは分かりづらいため、代襲相続の主なパターンを2つ紹介します。

ⅰ 相続人である子が先に亡くなった場合

今回の被相続人は、父です。

相続人は、長男と長女となるはずでしたが、父の亡くなる1年前に長男が不幸にも亡くなってしまいました。

この場合に、父の相続人は長女だけになるのではなく、長男に子(父から見れば孫)がいれば、その子が長男の相続権を引き継ぎます。すなわち、長男の子が代襲相続人となるのです。

ⅱ 相続人である兄弟が先に亡くなった場合

3人兄弟の末っ子Cがなくなりました。Cは生涯独身で子もいませんでした。Cの両親はすでに亡くなっています。Cの兄弟は兄Aと姉Bですが、BはCの亡くなる5年前に亡くなっています。Bには娘Dが1人いました。このD(Cからしたら姪)が代襲相続人となります。

すなわち、今回の相続人は、兄である相続人Aと姪である代襲相続人Dの二人となります。

なお、上記①の子が先に亡くなった場合には、孫、曾孫、玄孫、・・・と永遠に代襲できますが、兄弟の代襲は、甥と姪の一代限りです。

相続放棄のときには代襲相続は発生しない

代襲相続となるのは、相続人が被相続人より先に亡くなった場合(以前死亡といいます)と以下に説明する欠格、廃除があった場合に限られます。

相続放棄があった場合には、代襲しませんので注意が必要です。

先程のⅰの事例で考えてみますと、長男が以前死亡ではなく、相続放棄をしたとします。その場合には、長男の子が代襲相続できるかどうかというと、それがNGで、相続人は長女のみとなります。

代襲相続について詳しく知りたい人は、代襲相続とは?対象となる相続人の範囲や、代襲が発生するときの要件をご紹介をご参照ください。

②相続人になれない・資格がない場合(相続の欠格・排除)

相続欠格とは、相続人になる権利がないほど悪いことをした場合をいいます。

例えば、被相続人を殺害したり、遺言書を偽造したりなどです。

このようなひどい行為をした相続人がいた場合には、その相続人は欠格事由に該当し、相続権はなくなります。

相続廃除とは、相続人から虐待されたり、重大な侮辱を受けたりしたときなど、その相続人が非行したときに、被相続人が家庭裁判所に請求して非行した相続人の地位を奪うことをいいます。相続廃除は、生前か遺言書でしか行うことができません。

なお、代襲相続で説明したように欠格や廃除があった場合には、その相続権を失った人の子が代襲相続人として相続をすることができます。

民法の相続人をより詳細に知りたい人は、下記コンテンツをご参照ください。

相続が発生したら誰が「相続人」なの?意外と知らない法定相続人の範囲や優先順位

相続人は戸籍で確認を!相続人を確定するためのマニュアルを解説

(2)相続税の「法定相続人」の理解

基本的には(1)で理解した民法の相続人は、相続税の「法定相続人」と一致するのですが、一致しないケースが3つあるのです。

それが、下記の3つです。

①相続放棄があった場合

②養子の数の制限

③胎児がいる場合

①相続放棄があった場合

相続放棄があった場合には、民法上、その放棄をした者ははじめから相続人でなかったものと考えます。すなわち、相続放棄者は民法の相続人には該当しないのです。

これに対して、相続税においては、相続放棄があったとしてもその放棄がなかったものとして法定相続人を把握します。

ここが民法の相続人と相続税の「法定相続人」の一番大きな違いなのです。

具体例で確認しますと、被相続人が父で相続人が長男と次男。次男が相続放棄したとします。民法上は、相続人は長男のみ、相続分は長男100%となります。

これに対し、相続税上は次男の放棄がなかったものとして考えますので、法定相続人は放棄する前の2人、法定相続分も長男、次男の各1/2として計算します。

したがって、基礎控除は、3,600万円ではなく4,200万円となります。これだけ見ると納税者有利に見えますが、相続放棄をすることにより租税回避ができてしまうこともあります。

それは、相続順位が変わるケースです。例えば、放棄前は第一順位の子1人のみの相続人だったとします。子が放棄することにより、第三順位の兄弟姉妹10人が相続人になったとします。

相続税上、放棄をなかったものとしないのならば基礎控除は、3,600万円から9,000万円に増額してしまうことになります。このような、亡くなったあとに計算の前提が崩れることを防止する意味でこの規定があるのではないかと考えています。

②養子の数の制限

民法において養子は数に制限なく相続人になることができます。

これに対し、相続税では、養子がいる場合、この法定相続人の数に一定の制限がかかります。

なぜかというと、この制限がなければ、養子の数を増やせば増やすほど相続税の租税回避ができてしまうからです。

極端な話ですが、養子を100人にすれば、基礎控除は、6億円を超えてしまうことになります。そのような租税回避を防止するために、下記の通りの制限をかけているのです。

ⅰ 実子がいる場合

養子の数は1人までしかカウントできない。

例えば、実子が一人いて、その実子の子の3人をすべて養子にした場合は、法定相続人の数は4人とできないで、2人とカウントします。

ⅱ 実子がいない場合

養子の数は2人までしかカウントできない。

実子がいない人が養子縁組した場合には、実子がいる場合と異なり、2人までカウントできます。

この養子の論点も相続放棄と同様に民法の相続人と相続税の法定相続人が大きく異なる部分です。

③胎児がいる場合

被相続人が亡くなった時点で生まれていない胎児がいる場合も民法と相続税で考え方が異なります。

民法は、亡くなった時において胎児が既に生まれたものとみなして相続人として取り扱います。

相続税は、相続税の申告書を提出するときにその胎児が出生していない場合には、法定相続人に含めません。

基礎控除をパターン別に解説

相続人がいない場合

まずは、簡単なパターンからですが、相続人がいない場合です。

実務をやっているとこのパターンの相続はほぼないですが、今後は増えることが予想されます。

このパターンというのは、被相続人が一人っ子であり、亡くなった時点で配偶者がいなく、子供もいなく、親も先に亡くなっている場合です。

この場合の基礎控除は、ずばり、3,000万円です。

最初の算式に当てはめれば難しくないですね。

蛇足ですが、相続人がいない場合、誰が遺産をもらえるのでしょうか?

答えは、特別縁故者です。特別縁故者とは、亡くなった人と一緒に暮らしていた人や亡くなった人の療養看護に努めた人などをいいます。

蛇足が長くなりますが、特別縁故者の相続税申告をする場合の申告期限は、亡くなった日から10ヶ月ではなく、財産分与を受けたことを知った日から10ヶ月となります。

相続放棄があった場合

相続放棄があった場合でもその放棄がなかったものとして法定相続人の数をカウントします。

いくつかのパターンで確認しましょう。

子の一人が放棄

被相続人 父

相続人 母、長男、二男

二男が放棄したとします。民法上の相続人は母と長男の二人になりますが、相続税上の基礎控除算定上の相続人は3人のままでいいのです。

すなわち、基礎控除が4,200万円に減額されずに、二男は相続人でないにもかかわらず4,800万円のままで良いのです。

放棄がなかったものとするというのは納税者有利の規定なのですかね?

親が放棄した場合

被相続人 五男(配偶者と子なし)

相続人 母(父は以前死亡)

被相続人の兄弟は7人

母が相続放棄しました。

民法上の相続人は五男の兄弟7人になります。

基礎控除は放棄がなかったものとしますので3,600万円のままです。

もし、相続税上の基礎控除も放棄があったとした場合には7,200万円になったのに、3,600万円のままなのです。

放棄がなかったものとするというのが納税者不利に働くケースもあるのですね。

養子がいる場合

亡くなった人に養子がいる場合には、法定相続人の数に下記の制限が生じます。

1. 被相続人に実子がある場合:養子は1人までカウント

2. 被相続人に実子がない場合:養子の数は2人までカウント

これは、養子を無制限に認めてしまうと無限に租税回避ができてしまうからです。

例えば、100人養子縁組をしたとして、養子制限の規定がなければ、基礎控除は3,000万円+600万円×100=6億3,000万円となるのです。

少し具体例で実際の基礎控除を確認してみましょう。

■ 実子がある場合

被相続人 父

相続人 母、長男(実子)、養子A、養子B

民法上の相続人は4人なのですが、相続税上の養子は1人に制限されるため法定相続人の数は3人となり、基礎控除は4,800万円となります。

この場合、養子Aがカットされたのか、養子Bがカットされたのかは別に関係なく相続税計算上1人と考えるだけです。

すなわち、養子Aも養子Bも民法上の法定相続分である1/6の財産をもらう権利はあるのです。あくまで相続税計算上だけ相続人に含めないだけです。

■ 実子がない場合

被相続人 父

相続人 母、養子A、養子B、養子C

民法上の相続人は4人なのですが、相続税上の養子は2人に制限されるため法定相続人の数は3人となり、基礎控除は4,800万円となります。

この養子については下記の論点もしっかり抑えましょう。

実子とみなす場合

下記の養子については、実子とみなしますので上記の養子の数の制限は受けなくていいのです。

①特別養子縁組による養子

②配偶者の連れ子を養子した場合

③代襲相続人である孫養子

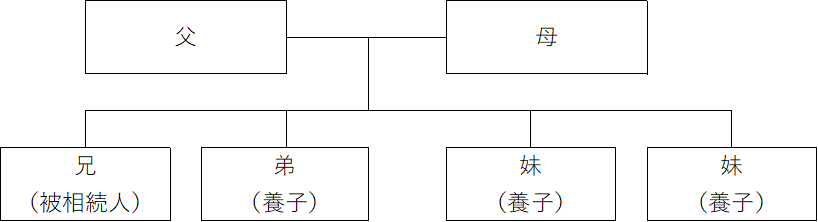

第三順位(兄弟姉妹)相続の養子

被相続人が兄(生涯独身で子なし)で相続人が弟(養子)と妹(養子)と妹(養子)だったとします。

父と母は既に亡くなっています。

この場合の基礎控除計算上の法定相続人は3人でしょうか?それとも2人でしょうか?

正解は3人でOKです。兄弟姉妹相続の場合には、その兄弟が養子であっても制限はかかりません。

基礎控除と比較する遺産総額の求め方

基礎控除については既にご理解いただけたかと思います。

基礎控除だけ理解できたとしても基礎控除を超えているかどうかを比較する遺産総額が計算できなければ相続税がかかるのかどうかを適切に判定できません。

遺産総額は、現金預金、不動産、有価証券、生命保険、名義預金、生前贈与等の財産から借入金、未払金、葬式費用等の債務をマイナスして計算します。

主な財産の評価方法は下記を参照してください。

現金預金

現金や預金は亡くなった時点の残高を集計します。

現金とは預金に預けられていない手許の現金で、亡くなる直前に引き出した現金、タンス預金、貸金庫内の現金等を集計します。

手許現金の詳しい解説は、【相続税申告】手許現金(直前引出、タンス預金等)の評価を徹底解説を参照してください。

預金については、まずは通帳の亡くなった日の残高を集計してみてください。

通帳に記載されていない定期預金等がある場合には銀行に亡くなった日の残高証明書を発行してもらいましょう。

不動産

不動産とは土地や建物ですが、土地については相続税上の評価方法が決まっていて路線価等で計算することとなります。

土地評価の詳しい解説は、相続税の土地評価 申告で使えるすべての方法をわかりやすく徹底解説をご参照ください。

なお、土地の評価に密接に関係する小規模宅地の特例という制度があり、一定の要件を満たした土地はその評価額を80%減又は50%減ができるという特例です。

この小規模宅地の特例を適用するためには申告が必要となるので特例適用により基礎控除以下となったとしても申告自体は必要なのですが、相続税はゼロになります。

小規模宅地の特例の詳しい解説は、小規模宅地等の特例をわかりやすく解説! 相続した土地にかかる相続税を最大80%減額を参照してください。

建物については亡くなった年の固定資産税評価額にて評価します。

毎年5月頃に役所から送られてくる固定資産税の課税明細書を確認しましょう。

建物評価の詳しい解説は、家屋(建物)の相続税評価額を徹底解説をご参照ください。

有価証券

有価証券とは、上場株式、投資信託、債券等の金融資産のことです。

原則として亡くなった時点の時価が有価証券の評価額となります。

有価証券の評価の詳しい解説は、相続税申告 有価証券(上場株式、債券、投資信託)、ゴルフ会員権等の評価方法と調査方法をご参照ください。

生命保険

生命保険は民法上の遺産には該当しませんが、相続税上は遺産に含めなければいけない財産です。

遺産でないのに遺産とみなされるため「みなし相続財産」といいます。

生命保険には「500万円✕法定相続人の数」の非課税枠が基礎控除とは別に設けられています。

生命保険の詳しい解説は、相続税申告と生命保険の関係をわかりやすく解説しますを参照してください。

名義預金

名義預金とは亡くなった人名義の預金ではなく、亡くなった人の配偶者、子、孫名義の預金で亡くなった人の遺産に含めなければならない預金のことをいいます。

名義預金の詳しい解説は、名義預金とは?税務調査で指摘されないために意義と対策を徹底解説を参照してください。

生前贈与

亡くなる前3年間の贈与や精算課税贈与については遺産総額に加算しなければなりません。

通帳や贈与税申告書で適切に把握しましょう。

生前贈与の詳しい解説は、生前贈与がある場合の相続税申告をご参照ください。

債務・葬式費用

財産からマイナスする借入金、未払金、葬式費用等の債務も適切に把握しましょう。

債務の詳しい解説は、【相続税申告】債務控除をわかりやすく徹底解説を参照してください。

葬式費用の詳しい解説は、葬式費用で相続税の節税! 項目ごとに控除可否を一覧表示を参照してください。

相続税の基礎控除と遺産総額の把握は申告義務の判定で最重要な要素

相続税の基礎控除は、「3,000万+600万×法定相続人の数」で、この法定相続人の数が重要となります。

法定相続人には種類や順位が決められていて、その判断を誤ると基礎控除の計算も間違えてしまい、無申告となってしまうケースもありますので注意が必要です。

さらに重要なのがこの基礎控除と比較する遺産総額の計算です。

遺産総額の計算は一般の方にはなかなかできないと思います。

相続専門の税理士に相談して遺産総額が基礎控除を超えるかどうか確認してもらいましょう。

相続の手続きは申告だけでなく、相続財産の分割などのその他の手続きもあり、考えることが非常に多いです。「気づいたら期限を過ぎてしまった」という事態を避けるために、よく調べて申告手続きに臨みましょう。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00