小規模宅地の特例 共有の場合を徹底解説!(居住用編)

- 生前から共有の土地は被相続人の持分に対応する面積が特例対象

- 建物用途が異なる場合は床面積按分後に持分を乗じる

- 共有相続した場合は要件を満たす相続人の取得分のみ適用

- 共有相続より分筆相続の方が特例適用面積を増やせる場合あり

- 遺産分割の方法で特例適用額が大きく変わる

こんにちは。

相続税専門の税理士法人トゥモローズです。

小規模宅地の特例で共有がある場合についてパターン別にわかりやすく解説します。

(前提)

被相続人:父

相続人:母、長男(別居、生計別)

土地:300㎡

共有とは、

二以上の者で一つのものを共同で所有することをいいます。土地、建物の場合には登記簿謄本の所有者の欄に二以上の者がいればその土地、建物は共有となります。なお、共有の反対で一人で所有している場合には単有といいます。

※追記:

小規模宅地等の特例について、基本的な情報をわかりやすくまとめた記事を新たに作成いたしましたので、必要に応じて参考にしていただければと思います。

>>小規模宅地等の特例をわかりやすく解説。相続した土地にかかる相続税を最大80%減額

1. 生前に共有である場合

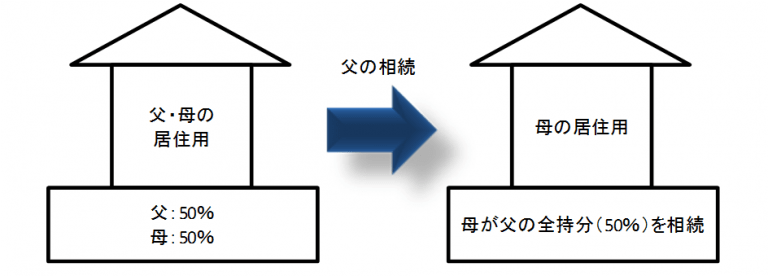

①土地の全部が特例適用対象の場合

適用対象面積:300㎡×50%=150㎡

こちらのパターンは基本中の基本なので難しくはないですね。父が所有していた持分に対応する面積の全てが特例の対象となります。

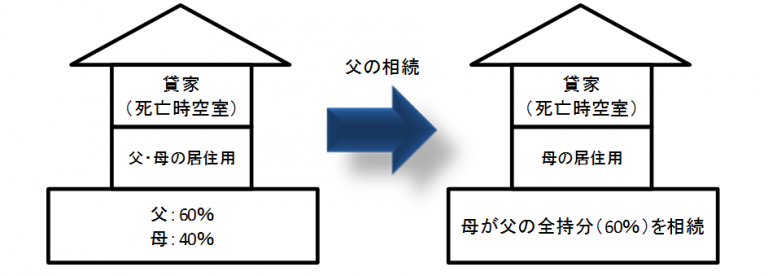

②土地の一部が特例適用対象の場合

適用対象面積:300㎡×1/2×60%=90㎡

2階部分は被相続人である父の居住用ではないため小規模宅地の特例の要件は満たしません。

したがって、建物の床面積で按分すると土地全体のうち半分のみが適用対象となり、さらに、そこに父の持分60%を乗じた面積が適用対象面積となるのです。

2. 生前は単有で共有相続する場合

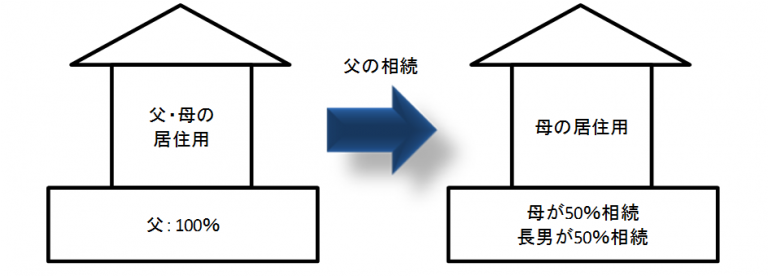

①土地の全部が特例適用対象の場合

適用対象面積:300㎡×50%=150㎡

要件を満たす母の相続した部分のみが適用対象になります。長男は要件を満たさないため適用はできません。

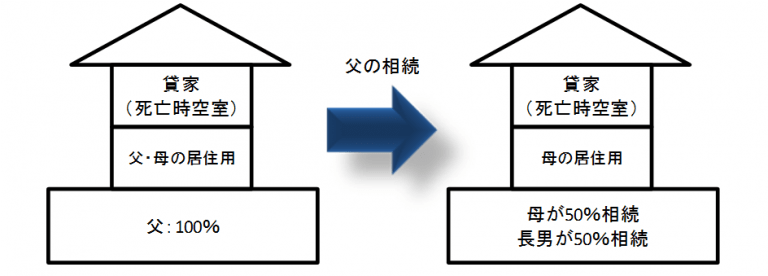

②土地の一部が特例適用対象の場合 その1

適用対象面積:300㎡×1/2×50%=75㎡

2階部分は被相続人である父の居住用ではないため小規模宅地の特例の要件は満たしません。

したがって、建物の床面積で按分すると土地全体のうち半分のみが適用対象となり、さらに、そこに母が相続した50%の持分を乗じた面積が適用対象面積となるのです。

③土地の一部が特例適用対象の場合 その2

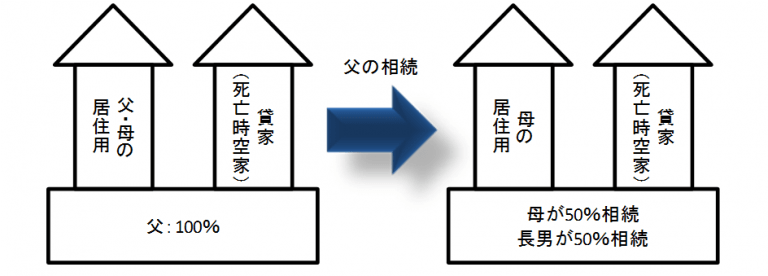

父母の居住用建物の敷地と空家である貸家の敷地の面積は各150㎡とします。

適用対象面積:150㎡×50%=75㎡

空家である貸家の敷地は特例の適用が出来ません。

したがって、被相続人である父の居住用建物の敷地150㎡のうち要件を満たす母が相続した部分のみ適用対象面積となります。

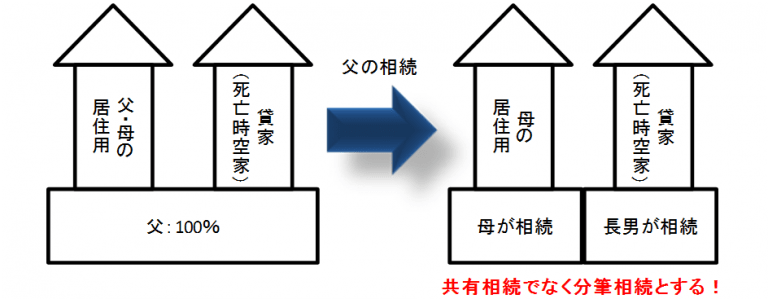

ちなみに、本件で共有相続でなく下記のような分筆相続とした場合には適用対象面積は150㎡とできるのです。

遺産分割の方法を変えるだけで小規模宅地の特例の適用額を2倍にすることができるので専門家にちゃんと相談しましょう。

なお、共有と土地の評価単位については、土地の評価単位を徹底解説!を是非ご参照下さい。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00