相続税の取得費加算の特例をわかりやすく徹底解説

相続した財産を売却した場合には、所得税がかかります。

相続した財産は直近で相続税がかかっているのに更に所得税もかかるの?と思うかもしれませんが、相続税と所得税の課税の根拠が異なるため売却したら所得税も別途かかってしまうのです。

ただし、相続税の申告期限から3年以内に売却した場合には、納付した相続税の一部を所得税の経費にすることが可能です。

この取扱いを相続税の取得費加算の特例といいます。

今回は、この取得費加算の特例についてわかりやすく徹底解説します。

目次

取得費加算の特例とは?

取得費加算の特例は、譲渡所得税を計算する上での特例計算の一つです。

譲渡所得税の所得金額は、下記の計算式で算出します。

取得費加算の特例は、上記算式の取得費に相続税の一部を加算することができるのです。

すなわち、収入金額からマイナスする金額を増額できるので所得税を減らす効果がある特例なのです。

取得費の詳しい解説は、不動産の譲渡所得の取得費をわかりやすく徹底解説!を参照してください。

取得費が不明な場合の取り扱いについては、譲渡所得の取得費 本当に市街地価格指数で大丈夫?!をご参照ください。

譲渡費用の詳しい説明は、【不動産の譲渡費用一覧】これって該当する?しない?を参照してください。

譲渡所得の詳しい計算方法は、土地建物を売ったときの税金(譲渡所得)の計算方法を徹底解説をご参照ください。

取得費加算の特例の要件

取得費加算の要件は下記の3つです。

2. その財産を取得した人が相続税を納めていること。

3. 相続した財産を相続開始日から3年10ヶ月以内に譲渡していること。

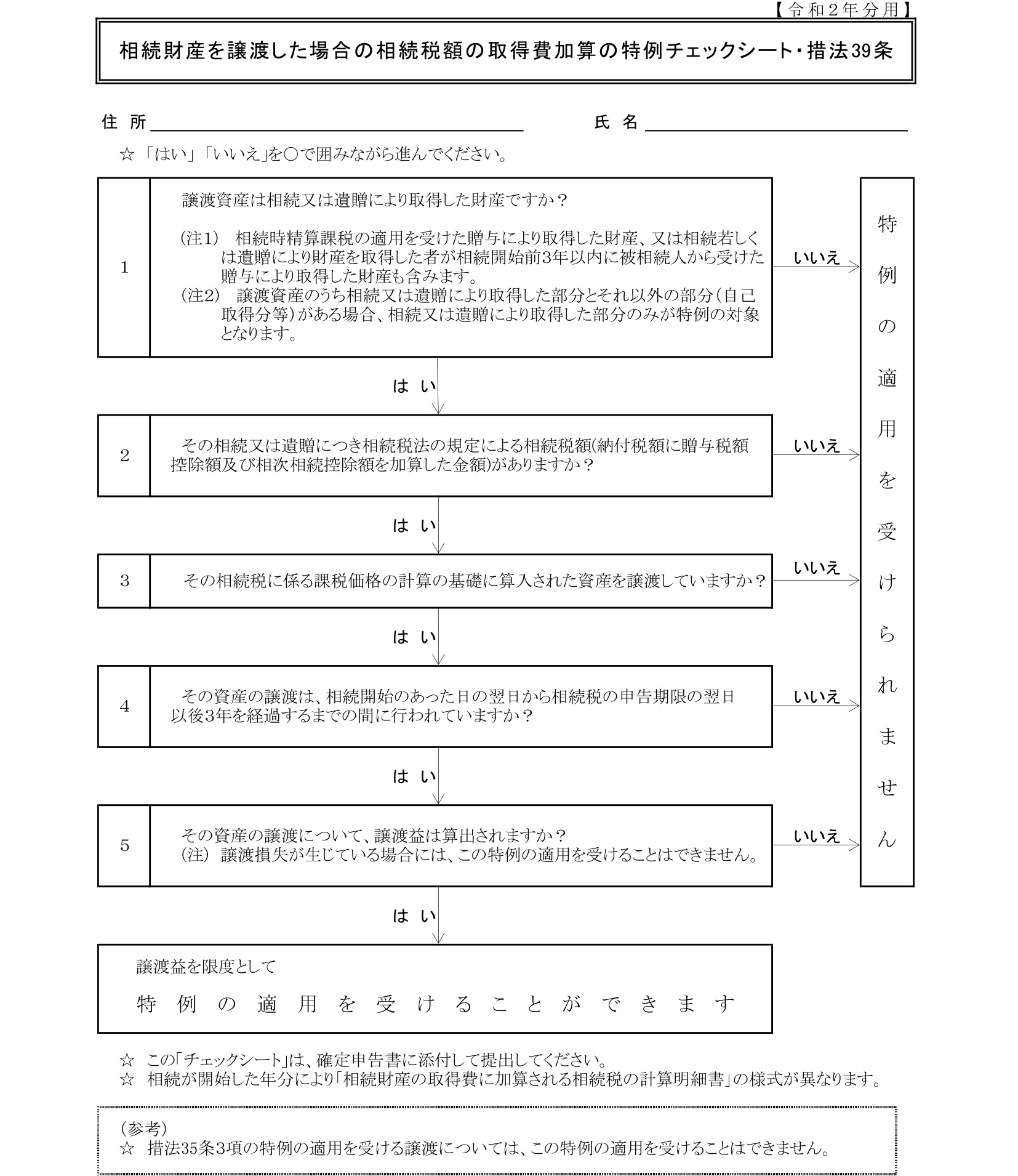

取得費加算の特例 チェックシート

より詳しい要件は下記チェックシートで確認してみてください。

Q&A

Q 相続人でなくても適用できますか?

A 適用できます

【解説】

取得費加算の特例は、相続人や親族のような縛りがないため相続人でなくても適用が可能です。

Q 法人が遺贈により取得した場合でも適用できますか?

A 適用できません

【解説】

法人が遺産を取得して売却した場合には所得税ではなく法人税の対象となります。取得費加算の特例はあくまで所得税の特例のため法人には適用が認められません。

Q 相続開始を知った日が相続開始日の1ヶ月後なのですが、その場合の売却期限はいつですか?

A 相続開始日から3年11ヶ月後になります

【解説】

取得費加算の特例の売却期限は、正確には、「相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日まで

」となります。

したがって、ご質問の場合には、相続開始を知った日から10ヶ月が相続税の申告期限となるため相続開始日から起算すると11ヶ月が期限となり、取得費加算の特例の売却期限も相続開始日から3年11ヶ月以内となります。

Q 上場株式の譲渡について事業所得や雑所得で申告するときにも取得費加算の特例が可能ですか?

A 適用できません

【解説】

取得費加算の特例は、譲渡所得の特例となるため事業所得や雑所得とすべき譲渡については取得費加算の特例の適用はできません。

Q 相続した土地を売却したのですが、祖先が明治時代に取得した土地で取得費が不明です。概算取得費(譲渡収入の5%)で取得費を計算する予定ですが取得費加算との重複適用はできますか?

A できます

【解説】

取得費加算の特例と概算取得費は重複適用が認められていますので同時に適用しても大丈夫です。

Q 相続した土地を売却したのですが、空き家特例の適用ができる土地です。取得費加算も併せて適用ができますか?

A できません

【解説】

取得費加算の特例と空き家特例の重複適用は認められていません。したがって、有利判定を実施して有利な特例を選択しましょう。有利判定の際には税金だけでなく社会保険料や翌年の医療費負担の比較も忘れないようにしましょう。

なお、空き家特例の詳しい解説は、相続した空き家を売ったときの3,000万円特別控除(空き家特例)を徹底解説をご参照ください。

Q 取得費加算の特例と空き家特例の重複適用ができないことは理解しましたが、両特例の譲渡の時期に相違点はありますか?

A あります

【解説】

取得費加算の特例と空き家特例には譲渡の時期について下記の通りの相違点があります。

| 取得費加算の特例 | 空き家特例 | |

| 初日 | 相続開始日の翌日 | 相続開始日 |

| 末日 | 相続税の申告期限の翌日 から3年を経過する日 |

相続開始日以後3年を経過する 日が属する年の12月31日 |

Q 贈与により取得した財産をその後売却しましたが贈与税の一部を取得費に加算できますか?

A できません

【解説】

取得費加算の特例を適用して取得費に加算できるのは相続税だけになります。したがって、贈与税は取得費に加算できません。

Q 精算課税贈与や3年以内贈与により取得した財産が相続財産に加算されて相続税が課税されました。その贈与により取得した財産を売却しましたが、この財産は正確には相続により取得した財産ではなく贈与により取得した財産ですが取得費加算の特例の適用が可能ですか?

A できます

【解説】

贈与により取得した財産であってもその後の相続税申告で相続税の課税価格に含められて相続税が課税された場合には取得費加算の特例の適用が可能です。

Q 相続により取得した非上場株式を発行会社に譲渡しました。この場合でも取得費加算の特例の適用は可能ですか?

A みなし配当所得部分については適用できませんが、譲渡所得部分については適用できます

また、一定の届出によりみなし配当を全額譲渡所得とすることができればその譲渡所得部分について取得費加算の適用が可能です

【解説】

発行会社に非上場株式を譲渡した場合には、一部はみなし配当になり、一部は譲渡所得になります。

みなし配当部分については取得費加算の適用ができませんが、譲渡所得部分には取得費加算の適用が可能です。

なお、「相続財産に係る非上場株式をその発行会社に譲渡した場合のみなし配当課税の特例に関する届出書」を提出した場合には、収入金額の全額を譲渡所得することができます。

すなわち、上記届出により収入金額全額が譲渡所得に該当すれば全体に取得費加算の特例が適用できるというわけです。

取得費加算の特例の計算方法

譲渡所得計算上の取得費に加算すべき金額は下記の算式により計算します。

簡単に言うと、相続財産を譲渡した人が納めた相続税のうち、その者が相続した相続財産の合計額に占めるその譲渡した相続財産の評価額に相当する金額を譲渡所得計算上マイナスできるというロジックです。簡単に言えてないですね。

具体例

具体的な数字で確認してみましょう。

譲渡した財産の相続税評価額 1億円

その者が相続した財産の合計額 2億円

上記具体例の場合における取得費加算の金額は下記の通りです。

Q&A

Q 上記算式の「譲渡した財産の相続税評価額」は小規模宅地等の特例の適用後の金額ですか?

A 小規模宅地等の特例適用後の金額です

【解説】

譲渡した財産にかかる相続税のみが取得費に加算できるため小規模宅地等の特例適用により課税価格に算入された金額を限度に取得費加算の特例が適用可能となります。

Q 私は被相続人の配偶者で相続税がゼロだったのですが取得費加算の特例の適用余地はありますか?

A 取得費加算の特例の適用はできません

【解説】

取得費加算の特例は相続税を納付した人のみに適用される特例です。したがって、配偶者の税額軽減等の税額控除の影響で相続税を納付していない人は取得費加算の特例の適用はできません。

したがって、取得費加算の特例の適用の可能性がある財産、すなわち、譲渡益が出そうな財産で近い将来売却する予定の土地や上場株式等は配偶者ではなく子供が相続したほうが全体的な税負担を抑えられる可能性があります。

相続税だけでなく所得税等の影響も考慮して遺産分割の提案をしてもらえる税理士を選んだほうが良いでしょう。

Q 相続した上場株式を売却しました。A株式は譲渡益100万円、B株式は譲渡損20万円でした。A株式の取得費加算は30万円、B株式の取得費加算は10万円でした。この場合の上場株式の譲渡損益は、100万円(A株式の譲渡益)-30万円(A株式の取得費加算)-20万円(B株式の譲渡損)-10万円(B株式の取得費加算)=40万円であってますか?

A 違います

【解説】

取得費加算の特例は、譲渡した資産ごとに計算します。また、譲渡益のある資産にしか取得費加算の特例は適用できません。したがって、B株式は譲渡損であるためB株式の取得費加算10万円はマイナスできません。

結果、本件株式譲渡の所得金額は、100万円(A株式の譲渡益)-30万円(A株式の取得費加算)-20万円(B株式の譲渡損)=50万円となります。

Q C株式を200株相続により取得しました。その後、C株式を100株売却したのですが、私は相続により取得したC株式以外にも自分で購入したC株式を100株保有していました。相続によりごっちゃになっていて自身で購入したC株式、相続により取得したC株式のどちらを売却したのか不明です。

このような場合に取得費加算の特例はどのように計算すべきですか?

A 相続により取得した株式から譲渡したものとして取得費加算の特例額を計算します

【解説】

相続により株式を取得した人が、従前から同一銘柄の株式を保有していた場合において、その保有株の一部を売却したときは、相続により取得した株式から売却したものとして取得費加算の特例額を計算できます。(措置法通達39-12)

Q D株式200株を相続時精算課税贈与により取得し、その後、D株式を500株相続により取得しました。今回D株式を100株売却したのですが、取得費加算の特例の適用に当たり、贈与により取得した株と相続に取得した株のどちらを売却したという前提で考えれば良いのでしょうか?

A 評価額の高い方から売却したものとして計算できます

【解説】

贈与により取得した株と相続に取得した株が混在する場合には、評価額の高い方から売却したものとして取得費加算の特例額を計算できます。

詳細は、国税庁HP 質疑応答事例 取得費加算の特例の適用に係る譲渡資産について、相続により取得した株式のほかに贈与により取得した株式もある場合をご参照ください。

Q 代償金を支払うために相続した土地を売却したのですが、この場合の取得費加算の計算は普通に計算すれば良いですか?

A 代償金を支払った場合には取得費加算額に一定の調整計算が必要です

【解説】

代償分割の場合の取得費加算の特例の調整計算は、取得費加算の特例の計算式の分子にある「譲渡した財産の相続税評価額」を下記算式により計算します。

Q 不動産と上場株式を相続により取得して、上場株式を取得したことの代償として他の相続人に代償金を支払いました。その後、不動産を譲渡しました。この場合でも前問の回答にある代償金の調整計算が必要ですか?

A 代償分割の基因となっていない財産を譲渡した場合には代償金の調整計算は不要です

【解説】

代償分割の調整計算が必要となる場合とは、遺産分割協議書により代償金と代償分割の基因となっている財産が紐づいている場合です。

Qの場合には不動産は代償金の基因となっている財産には該当しないため調整計算は不要です。

遺産分割協議書の書き方が曖昧で代償分割の基因となっている財産が特定されていない場合には調整計算が必要となるケースもあるので注意しましょう。

Q 遺留分侵害額請求を受けて遺留分相当の金銭を支払った後に相続した株式を売却したのですが、この場合の取得費加算の計算は普通に計算すれば良いですか?

A 遺留分侵害額を支払った場合には取得費加算額に一定の調整計算が必要です

【解説】

遺留分侵害額を支払った場合の取得費加算の特例の計算は、取得費加算の特例の計算式の分子にある「譲渡した財産の相続税評価額」を下記算式により計算します。

取得費加算の特例の申告手続き

添付書類

所得税の確定申告書に下記の資料を添付する必要があります。

□譲渡所得の内訳書(確定申告書付表兼計算明細書【土地・建物用】)や株式等に係る譲渡所得等の金額の計算明細書

※平成30年度の確定申告から相続税申告書の添付は不要となりました。

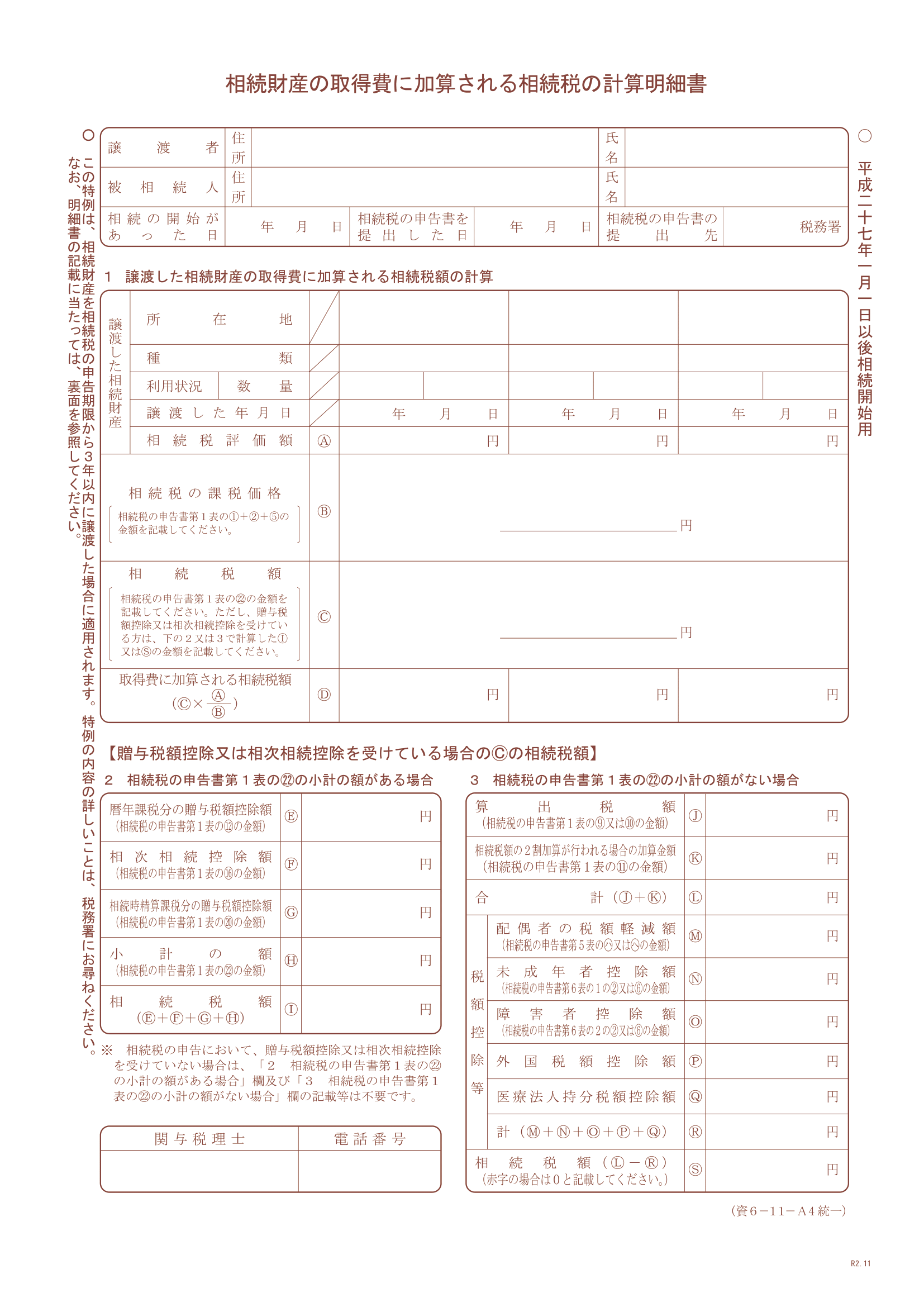

相続財産の取得費に加算される相続税の計算明細書

所得税の確定申告書に下記の「相続財産の取得費に加算される相続税の計算明細書」とは下記の様式です。

Q&A

Q 相続した土地を売ったので譲渡所得の申告を期限内にしたのですが、うっかり取得費加算の適用を忘れてしまいました。更正の請求はできますか?

A できません

【解説】

取得費加算の特例は当初申告要件がありますのでうっかり忘れただけの場合には更正の請求はできないと考えます。宥恕規定は用意されているのでやむを得ない事情があると認められるときは更正の請求ができるかも知れません。

Q 相続した土地を売ったので譲渡所得の申告を期限内にしたのですが、その後、相続税の申告を期限内にして相続税を納めました。ちょっとバタバタしていて1年位何も手続きをしなかったのですが、取得費加算の適用を受けるべき更正の請求をしようと考えてます。更正の請求の期限である5年を経過していないので今からでもできますよね?

A できません

【解説】

所得税の申告期限までに相続税が確定しない場合には取得費加算を適用しないで確定申告をしますが、その後、相続税が確定した場合には、相続税の期限内申告書の提出をした日の翌日から2月を経過する日までに更正の請求をしなければなりません。質問の場合には相続税の申告書を提出してから2ヶ月を超過してしまっているため更正の請求はできません。

Q 令和3年に相続した土地を相続した年中に売却しました。その翌年である令和4年2月10日が相続税の申告期限だったのですが、申告期限まで間に合わず2月15日に相続税の申告書を提出しました。この場合、令和4年3月15日が期限の所得税の確定申告において取得費加算の特例の適用はできますか?

A できません

【解説】

取得費加算の特例は、下記のいずれか遅い日までに相続税が確定している場合に限り適用が可能です。(措令25の16②、措通39-1)

①資産を譲渡した日の属する年分の所得税の納税義務の成立の時(すなわち、譲渡した年の年末)

②相続税の申告期限

質問のケースだと①令和3年12月31日(所得税の納税義務成立時)と②令和4年2月10日(相続税の申告期限)のいずれか遅い日である令和4年2月10日(相続税の申告期限)までに相続税が確定していません。

したがって、取得費加算の特例の適用はできないのです。

相続税の期限後申告によるデメリットは無申告加算税や延滞税だけでない場合がありますので適切に期限を守るように心掛けましょう。

もちろん相続税が期限後申告になったからといってすべての場合で取得費加算の特例が適用できないというわけではありません。相続税の期限後申告の後に所得税の納税義務が成立していれば取得費加算の特例は適用可能です。

Q 相続税の申告期限までに遺産分割が固まらなかったため未分割申告をしました。その後、不動産の一部を未分割状態で譲渡したのですが、取得費加算の特例は適用できますか?

A できます

【解説】

未分割申告であっても取得費加算の特例の適用は可能です。遺産分割が確定した後に相続税に異動が生じた場合には、取得費加算の金額につき、所得税の修正申告又は更正の請求をします。

Q 相続した上場株式を特定口座で売却したのですが、「源泉徴収あり」口座だったこともあり、他の所得もなかったので確定申告はしませんでした。その後、知り合いから取得費加算の特例という話を聞いてこれから期限後申告をしようと思いますが、取得費加算の特例は適用できますか?

A できます

【解説】

取得費加算の特例は期限内申告要件はありませんので期限後であっても適用は可能です。

Q 相続した上場株式を特定口座で売却したのですが、「源泉徴収あり」口座だったので確定申告には含めませんでした。私には不動産所得があるため期限内に確定申告は済ませております。その後、知り合いから取得費加算の特例という話を聞いてこれから更正の請求で源泉された所得税を還付請求することはできますでしょうか?

A できません

【解説】

取得費加算の特例には当初申告要件があることは前述の通りです。それ以前にも上場株式の申告方法につき、当初申告で「申告不要」を選択したことになっていますので一度選択した方法の選択替えは認められていません。

Q ラップ口座(投資一任口座)を相続したのですが、相続を機にラップ口座内の株式等が換金され現金で受け取りました。この譲渡益に所得税がかかると思いますがラップ口座であっても取得費加算の適用は可能ですか?

A ラップ口座の契約内容により異なります

【解説】

①相続によりラップ口座が強制的に換金される場合

多くのラップ口座はその契約者が死亡した場合には、契約者の相続人等は口座内の証券をそのまま取得することができず、証券会社等で換金後にその譲渡代金が相続人に振り込まれる契約となっています。

換金した金額に譲渡益がある場合には当然所得税の対象となります。

ラップ口座については、下記国税庁質疑応答事例により事業所得又は雑所得と整理されているため取得費加算の特例の適用ができないと思われている人も多いです。

国税庁HP 質疑応答事例 投資一任口座(ラップ口座)における株取引の所得区分

しかし、契約者の相続により換金されたラップ口座は相続を機に強制的に譲渡されたものであり、上記質疑応答事例における継続的な取引には該当しないため譲渡所得に区分することとなります。

したがって、ラップ口座の相続で換金された譲渡益については取得費加算の特例の適用が可能となるのです。

②相続人がラップ口座をそのまま引き継げる契約の場合

相続人がラップ口座をそのまま引き継げる契約の場合には、上記国税庁質疑応答事例における事業所得、雑所得に該当することとなりますので、相続人が引き継いだラップ口座の全部又は一部を換金したとしても取得費加算の特例は適用できません。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00