国税通則法23条2項の更正の請求(後発的事由による更正の請求)をわかりやすく解説

をわかりやすく解説-750x500.png)

をわかりやすく解説.png)

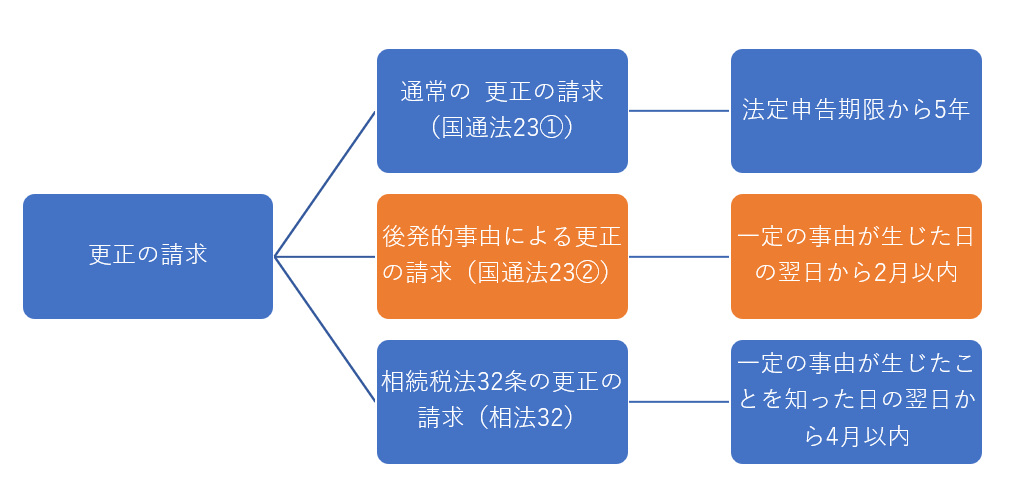

申告書の計算を間違えて税額を多く納めてしまった場合には一定の手続きをすることで、納めすぎた税金を返してもらうことが出来ます。

この一定の手続きを「更正の請求」といいます。

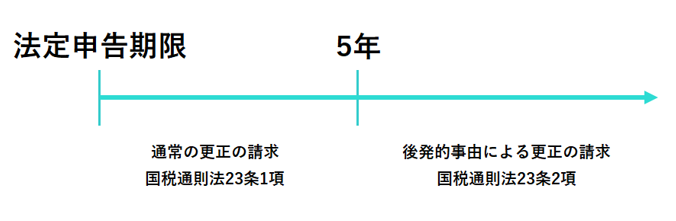

更正の請求ができる期間は通常、その国税の法定申告期限から5年以内です。

しかし、その期間を経過した後に判決や和解があったことで納税額が過大となった場合(あるいは還付金の額が過少となったとき)は、例外的にその事由が生じた日の翌日から2ヶ月以内に限って、更正の請求をすることが認められています。

これを国税通則法23条2項の更正の請求(いわゆる後発的事由による更正の請求)といいます。

今回はこの「国税通則法23条2項の更正の請求」について詳しく解説します。

【更正の請求とは?】制度の趣旨・改正の経緯をわかりやすく解説

国税通則法23条1項の更正の請求(通常の更正の請求)をわかりやすく解説

【小規模宅地の特例】更正の請求ができるパターンとできないパターン

目次

後発的事由による更正の請求(国通法23②)

納税申告書を提出した者または決定を受けた者(その相続人等を含む。)は、判決や和解があったこと等により納税額が過大になったときには、法定申告期限から5年を経過した後であっても、税務署長に対して、更正の請求をすることができます。

下記は、通常の更正の請求(国税通則法23条1項)と後発的事由による更正の請求(国税通則法23条2項)を比較した表です。

<通常の更正の請求と後発的事由による更正の請求の比較>

|

|

通常の更正の請求 | 後発的事由による更正の請求 |

| 法令 | 国通法23① | 国通法23② |

| 対象者 | 納税申告書を提出した者 (その相続人を含む) |

納税申告書を提出した者 (その相続人を含む) 決定処分を受けた者 (その相続人を含む) |

| 要件 | 課税標準等若しくは税額等の計算が国税に関する法律の規定に従っていなかったことorその計算に誤りがあったこと により 本来納付すべき税額より多く納税してしまった(or本来もらえる還付金が少なくなってしまった) |

判決・和解により税額等の計算の基礎となった事実が変動したことなど により 本来納付すべき税額より多く納税してしまった(or本来もらえる還付金が少なくなってしまった) |

| 期限 | 法定申告期限から5年 (贈与税は6年(相法32②)) |

上記の事由が生じた日の翌日から2月以内 |

後発的事由による更正の請求の趣旨

「後発的事由による更正の請求」は昭和45年の国税通則法の改正で新設されました。

これは、申告時には予想することができなかった事態が生じ、後から課税の要件となった事実が変わった場合に、法定申告期限から5年(改正当時は法定申告期限から1年)を経過していることを理由に更正の請求を認めないとすると、落ち度のない納税者にとって酷な結果となることから、例外的に(国税通則法23条2項に掲げる理由に限定して)更正の請求を認めて納税者の権利救済の道を拡充したものです。

通常の更正の請求とは異なり、納税申告書を提出した人(相続人等を含む)のほかに決定を受けた人(相続人等を含む)も「後発的事由による更正の請求」をすることができます。

後発的事由による更正の請求の要件と期間

後発的事由による更正の請求の要件と期間は下の表の通りです。

<後発的事由による更正の請求の要件と期間>

|

|

後発的事由による更正の請求の要件 | 更正の請求ができる期間 |

| ① | 申告等にかかる税額等の計算の基礎となった事実が、判決や和解により異なることが確定したとき | その判決等が確定した日の翌日から起算して2月以内 |

| ② | その者に帰属するものとされていた所得や課税物件が他の者に帰属するものとする更正や決定がその「他の者」にあったとき | その更正・決定があった日の翌日から起算して2月以内 |

| ③ | 上記①②に類する政令で定めるやむを得ない理由があるとき | その理由が生じた日の翌日から起算して2月以内 |

後発的事由の内容

後発的事由には具体的にどのようなものが該当するのでしょうか?

1つずつ解説します。

後発的事由①:判決や和解があったこと

課税標準等又は税額等の計算の基礎となった事実に関する訴えについての判決(判決と同一の効力を有する和解その他の行為を含む。)により、その事実が当該計算の基礎としたところと異なることが確定したとき

とは

「不動産の売買があったことに基づいて譲渡所得の申告をしたが、後日、その売買について無効確認訴訟があり、その判決によって売買がなかったことが確定した場合」のように、申告等に係る課税標準等又は税額等の計算の基礎となった事実関係について私人間で争いがあり、判決によって元々の課税の要件となった事実が異なることとなったために申告等に係る課税標準等又は税額等が過大となった場合がここでいう「判決」に該当します。

後発的事由②:申告をした所得等が他の者に帰属するものとして、その「他の者」に更正処分かあったこと等

課税標準等又は税額等の計算に当たってその申告をし、又は決定を受けた者に帰属するものとされていた所得その他課税物件が他の者に帰属するものとする当該他の者に係る国税の更正又は決定があったとき

例えば、「妻の名義で事業を行い、その事業所得を妻名義で申告・納税していたが、真の所得の帰属は夫であるとして、夫に対して更正処分が行われた場合」にその妻から更正の請求ができるということです。

その者(妻)に帰属するものとされていた所得が、その後に「他の者(夫)」に帰属することとなったため、その「他の者(夫)」について増額の更正処分がなされた場合にはは、これをそのまま放置すると「その者(妻)」と「他の者(夫)」の両方に課税されてしまい二重課税となります。

これを防止するために更正の請求を認めたものとされています。

(ただし、このような場合は通常、妻に対して減額更正が行われるはずなのでこの国税通則法23条2項2号によって更正の請求が行われることはほとんどないと思われます。)

後発的事由③:政令で定めるやむを得ない理由

法第23条第2項第3号(更正の請求)に規定する政令で定めるやむを得ない理由は、次に掲げる理由とする。

一 その申告、更正又は決定に係る課税標準等(法第19条第1項(修正申告)に規定する課税標準等をいう。以下同じ。)又は税額等(同項に規定する税額等をいう。以下同じ。)の計算の基礎となった事実のうちに含まれていた行為の効力に係る官公署の許可その他の処分が取り消されたこと。

農地の売買においては知事の許可が必要ですが、その許可が取り消されてその売買が効力を失ったような場合が該当します。

二 その申告、更正又は決定に係る課税標準等又は税額等の計算の基礎となった事実に係る契約が、解除権の行使によって解除され、若しくは当該契約の成立後生じたやむを得ない事情によって解除され、又は取り消されたこと。

不動産を譲渡した売主がその譲渡所得を申告・納税した後、買主がその売買契約について解除権を行使したことによって譲渡所得が消滅したような場合が該当します。

三 帳簿書類の押収その他やむを得ない事情により、課税標準等又は税額等の計算の基礎となるべき帳簿書類その他の記録に基づいて国税の課税標準等又は税額等を計算することができなかつた場合において、その後、当該事情が消滅したこと。

査察事件においては帳簿書類が押収され国税当局に長期にわたって保管されることがあるため、このようなケースを想定して規定されているものと思われます。

ただし実務上、申告においてその帳簿書類が必要なときは国税当局に許可をもらって閲覧できるので、この号によって更正の請求をすることはないと思われます。

四 わが国が締結した所得に対する租税に関する二重課税の回避又は脱税の防止のための条約に規定する権限のある当局間の協議により、その申告、更正又は決定に係る課税標準等又は税額等に関し、その内容と異なる内容の合意が行われたこと。

この場合は通常、国税当局において減額更正等の対応措置がなされるため、この号に基づく更正の請求をすることはないと思われます。

五 その申告、更正又は決定に係る課税標準等又は税額等の計算の基礎となった事実に係る国税庁長官が発した通達に示されている法令の解釈その他の国税庁長官の法令の解釈が、更正又は決定に係る審査請求若しくは訴えについての裁決若しくは判決に伴って変更され、変更後の解釈が国税庁長官により公表されたことにより、当該課税標準等又は税額等が異なることとなる取扱いを受けることとなったことを知つたこと。

平成18年に追加されたものです。

課税庁の解釈は取り扱い通達等を通じて公表されていますが、その解釈が裁判等によって変更され、その変更後の解釈が基本通達等を通じて公表された場合に、その新解釈によって計算した納税額が過大となるような場合が該当します。

判決に含まれないもの

国税通則法23条2項1号では、その申告、更正又は決定に係る課税標準等又は税額等の計算の基礎となつた事実に関する訴えについての「判決」により、その事実が当該計算の基礎としたところと異なることが確定したとき、とありますが「判決」であればなんでもよいというわけではありません。

「判決」に当たらないとされた裁判例等には次のようなものがあります。

刑事事件

国税通則法 23 条 2 項 1 号にいう「判決」とは、申告に係る課税標準又は税額等の計算の基礎となった事実(例えば契約の成否、相続による財産取得の有無等)についての私法行為または行政行為についての訴えを対象とする民事事件の判決をいうものと解されており、犯罪事実の存否範囲を確定する刑事事件の判決や、脱税事件に関し犯則所得金額を認定する刑事事件の判決については、「判決」には含まれないと解されます。

((平15.7.18裁決、裁決事例集No.66 19頁))

では民事事件の「判決」であればすべてここでいう「判決」に該当するかというとそうではありません。

民事事件の「判決」であるにも関わらず「通則法第23条第2項第1号に規定する判決」に該当しないものには「馴れ合い訴訟」というものがあります。

馴れ合い訴訟

通常の更正の請求の機会を逸したとき(通常の更正の請求期間が過ぎてしまったとき)は当事者間で通謀して、その契約などを無効とする訴訟を起こして、判決によってその契約を解消し、この判決を「訴えについての判決」として更正の請求をすることが考えられます。

しかし、税金を免れる目的で納税者が馴れ合いで得た判決はここでいう「判決」には含まれません。

また判決と同一の効力を持つ「和解」であっても税金を免れる目的で納税者の馴れ合いで行われたものはここでいう「和解」には含まれません。

たとえば、

・贈与税について当初予定していた額より多額の税金がかかるとして、贈与税の負担を免れるために贈与契約を解除した場合

はここでいう「判決」には該当しません。

(東京高裁平成 10年7月15 日判決)

23条2項の問題点

最後に蛇足ですが、後発的事由による更正の請求には問題点もあります。

法定申告期限から5年以内に後発的事由が生じた場合に通常の更正の請求ができるのか

文理上はできません。なぜなら法定申告期限から5年を経過したあとではないからです。

ただし、東京高裁昭和61年7月3日判決では、1項の請求期限以内に2項に定める事由が生じた場合には1項に基づく更正の請求ができると解すべきである、としています。

2項の括弧書きの意義

1項の更正の請求期限は元々法定申告期限からは1年でしたが、平成23年の改正により法定申告期限から5年以内に延長されています。

しかし、2項の各号の後発的事由のほとんどが法定申告期限から5年以内に生じると見込まれるため、「(納税申告書を提出した者については、当該各号に定める期間の満了する日が前項に規定する期間の満了する日後に到来する場合に限る。)」という2項の括弧書きはその意義を失っている、意見もあります。

おわりに

この記事では国税通則法23条2項の更正の請求(後発的事由による更正の請求)を解説しました。

更正の請求については下記の記事も御覧ください。

この記事が皆様のお役に立てれば幸いです。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00