公社債の「3つの相続税評価方法」を徹底解説!

- 公社債の評価は「利付公社債」「割引公社債」等で計算方法が異なる

- 上場公社債は市場価格+既経過利息で評価する

- 個人向け国債は額面+経過利子-中途換金調整額で評価

- 割引公社債は発行価額+償還差益の経過分で評価

- 既経過利息は源泉徴収税額を控除した金額を使用

こんにちは。

相続税専門の税理士法人トゥモローズです。

株式投資と債券投資は資金を投資するという意味では同じですが、得られる利益の種類が異なります。

相続税評価方法においても株式と債券は異なる方法で相続税評価を行います。

公的な債権と民間の債権を合わせた「公社債」の相続税評価方法には、公社債の種類によって4つの計算方法に区分されており、実務上では3つの計算方法で行われます。

ここでは、公社債の「3つの相続税評価方法」を徹底解説します。

上場株式の相続税評価方法については「上場株式の相続税評価方法と注意点を徹底解説!」で詳しく紹介しておりますので参照ください。

有価証券の相続税評価方法については相続税申告 有価証券(上場株式、債券、投資信託)、ゴルフ会員権等の評価方法と調査方法をご参照ください。

目次

【利払いが行われる】利付公社債の相続税評価方法

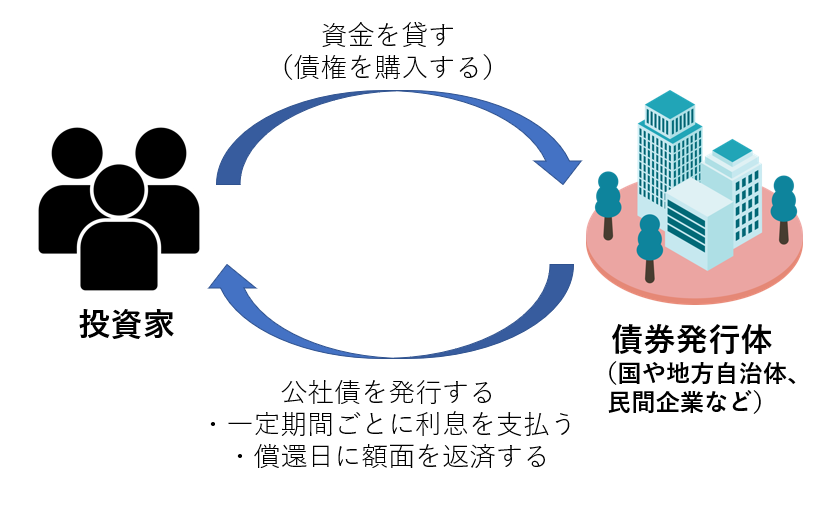

公社債の中でも一番オーソドックスな債権が「利付公社債」です。

利付公社債とは、一定期間ごとに利息が支払われ、満期日となる償還日に額面金額が払い戻される債権のことです。

債権を発行している企業や団体の業績に関わらず利息の支払いが行われることが特徴です。

<利付公社債のイメージ>

利付公社債は、その公社債の銘柄に応じて3つの計算方法で相続税評価を行います。

上場利付公社債

公社債の中でも「金融商品取引所に上場されている利付公社債」は、上場債券として市場に流通しているため、その市場価格で相続税評価額を求めます。

上場利付公社債の評価方法

(最終価格+源泉所得税額相当額控除後の既経過利息の額)×券面額/100円

※ 最終価格+源泉所得税額相当額控除後の既経過利息の額は券面額100円当たりの金額となります。

上場利付公社債の最終価格は、日本取引所グループの「東京証券取引所日報」で確認することができます。

課税時期に最終価格がない場合(市場休業日)は、課税時期に最も近い市場営業日の最終価格になります。

また、次に紹介する「売買参考統計値のある利付公社債」にも該当する場合で、金融商品取引所の最終価格よりも売買参考統計値の平均値の方が低い場合は、その売買参考統計値の平均値で評価することができます。

例えば、最終価格が額面100円あたり101円の上場公社債を額面で100万円分保有している場合の市場価格は101万円になります。

この市場価格に既経過利息から差し引かれる源泉所得税相当額を控除した金額を加えたものが上場利付公社債の相続税評価額になります。

既経過利息とは未収利息のことで、前回の利払い日の翌日から課税時期までの日数について日割りで計算されます。

仮に額面100万円(利率0.5%)、利払い日が年1回、12月31日の場合で課税時期が6月30日の場合、1月1日から6月30日までの183日間の既経過利息を計算します。

利率は、利息から差し引かれる源泉所得税(個人住民税を含む)20.315%を考慮した利率になります。

<上場利付公社債の評価の計算例>

[最終価格101円+{額面100円×利率0.5%×(1-源泉徴収税率20.315%)×(183日÷365日)}]×(額面総額1,000,000円/100円)=相続税評価額1,011,997円

売買参考統計値のある利付公社債

上場されていない公社債のうち、日本証券業協会の売買参考統計値が公表されている公社債の銘柄については、その銘柄の「平均値」によって相続税評価を行います。

既経過利息については、上場利付公社債と同様に源泉所得税控除後の金額です。

売買参考統計値のある利付公社債の評価方法

(平均値+源泉所得税額相当額控除後の既経過利息の額)×券面額/100円

その他の利付公社債

上場利付公社債と売買参考統計値のある公社債以外の利付公社債については「発行価格」を用いて相続税評価を行います。

その他の利付公社債の評価方法

(発行価格+源泉所得税額相当額控除後の既経過利息の額)×券面額/100円

個人向け国債

国が個人向けに発行する「個人向け国債」も利付公社債の1つです。個人向け国債は満期前であっても証券会社などで換金することが可能です。

換金額については省令(個人向け国債の発行等に関する省令)で定められており、その換金額が相続税評価額になります。

個人向け国債の評価方法

額面金額+経過利子相当額-中途換金調整額

中途換金調整額とは、中途解約する際のペナルティに相当する額です。

個人向け国債の既経過利息相当額や中途換金調整額は財務省のホームページ「中途換金シミュレーション」に国債の回号と中途換金実施日、額面金額を入力することで簡単に調べることができます。

【満期時に額面が支払われる】割引公社債の相続税評価方法

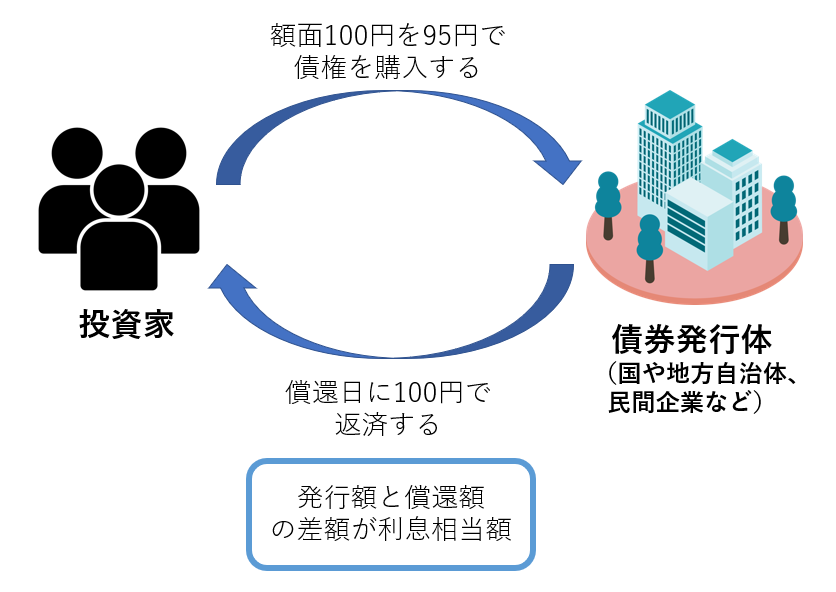

割引公社債とは「額面から割引されて発行される公社債」のことを言います。

例えば、額面100円の公社債を95円で発行し、償還時に100円を受け取ることができる公社債です。発行時と償還時の差額が利息部分として取り扱われます。

<割引公社債のイメージ>

割引公社債の相続税評価方法は、割引公社債の銘柄に応じて3つの計算方法で相続税評価を行います。

上場割引公社債

上場割引公社債の評価方法

最終価格×券面額/100円

最終価格は上場利付公社債と同様に「東京証券取引所日報」で確認することができます。市場休業日は、最も近い市場営業日の最終価格を使用します。

「売買参考統計値のある割引公社債」にも該当する場合で、金融商品取引所の最終価格よりも売買参考統計値の平均値の方が低い場合は、その売買参考統計値の平均値で評価することが可能です。

売買参考統計値のある割引公社債

割引公社債の評価方法

平均値×券面額/100円

売買参考統計値は「日本証券業協会」のホームページで確認できます。

その他の割引公社債

上場割引公社債と売買参考統計値のある割引公社債に該当しない割引公社債の相続税評価額は次の計算式で求めます。

その他の割引公社債の評価方法

発行価額+(券面額-発行価額)×発行日から課税時期までの日数/発行日から償還期限までの日数

ディスカウント債

割引公社債の中には、利息が設定されている「ディスカウント債」があります。

ディスカウント債は利付公社債と割引公社債の両方の性質を持っているため、両方の計算方法を取り入れて相続税評価額を算出しなければなりません。

ディスカウント債の評価方法

発行価額+※既経過償還差益+源泉所得税額相当額控除後の既経過利息の額

※既経過償還差益は次の算式で求めます。

(額面-発行価額)×受渡日から課税時期までの日数/受渡日から償還期限までの日数

【社債から株式に転換される】転換社債の相続税評価方法

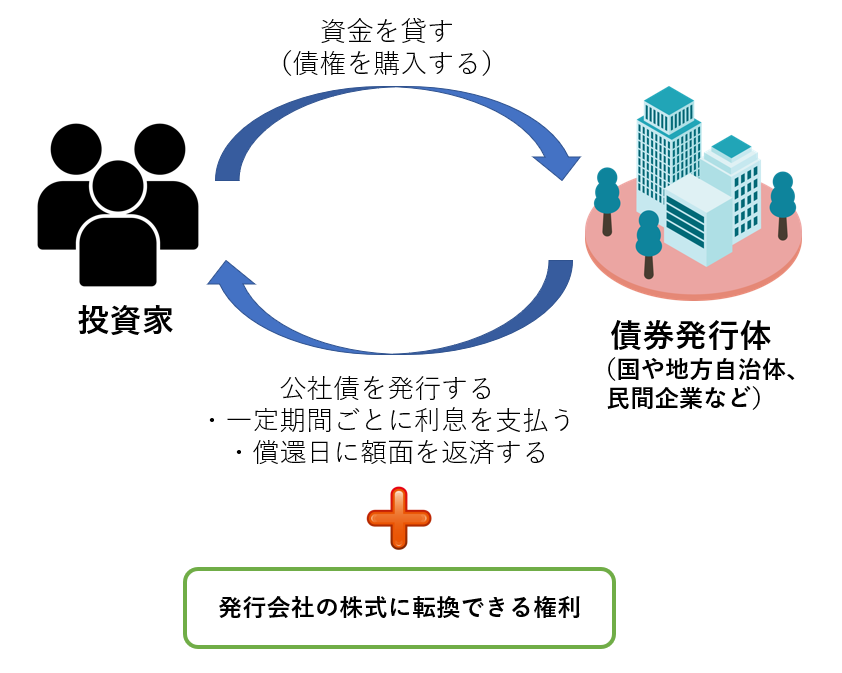

転換社債とは「転換社債型新株予約権付社債」のことで、新株予約権を行使することで社債を発行会社の株式に転換できる権利がついた社債のことを言います。

転換社債は、利付公社債と同様に利息を得ることができ、償還日には額面金額を得ることができます。

さらに発行会社の株式に転換することで株価次第ではキャピタルゲインを得ることも可能です。

<転換社債のイメージ>

「上場転換社債」と「売買参考統計値のある転換社債」の相続税評価方法は、利付公社債と同様の方法で行います。

ただし、転換社債の発行会社の株式の価額が転換社債の転換価格を超える場合については、次の算式で求めます。

転換社債の発行会社の株式の価格×100円/その転換社債の転換価格

転換社債の発行会社(非上場会社)の株式の価格を求めるためには「非上場株式の評価」を行わなければなりません。

非上場株式の評価については「非上場株式の評価 最低限知っておきたい基礎知識!」を参照ください。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00