「借地権の使用貸借に関する確認書」を徹底解説

みなさんこんにちは!

相続専門の税理士法人トゥモローズです。

「借地権の使用貸借に関する確認書」をご存知ですか?

借地権上の建物を贈与したり、借地権者以外の人が建物を建築した場合等に税務署に提出すべき書類になります。

借地権者以外の人が建物所有者となった場合において、借地権者に対して適切な対価を支払っていないときは、借地権者から建物所有者に借地権の贈与がされたものとみなされ建物所有者に贈与税が課税されてしまうのです。

この贈与税を回避するために「借地権の使用貸借に関する確認書」を税務署に提出するという訳です。

今回は、「借地権の使用貸借に関する確認書」について、

・提出が必要になる4つのケース

・提出する人、提出先

・提出期限

・確認書の記載例

・Q&A

を詳しく、わかりやすく解説していきます。

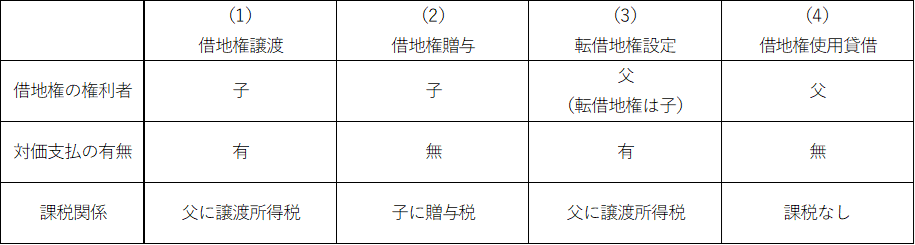

1.借地権者以外の人が建物所有者となった場合の課税関係まとめ

本題に入る前に借地権者以外の人が建物所有者となった場合の課税関係を整理しておきたいと思います。

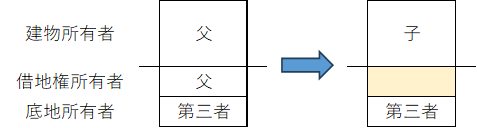

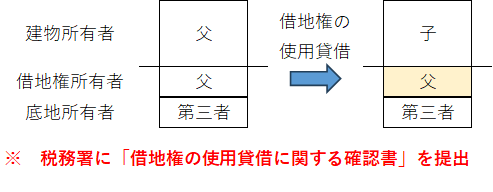

まずは、下記の概要図を御覧ください。

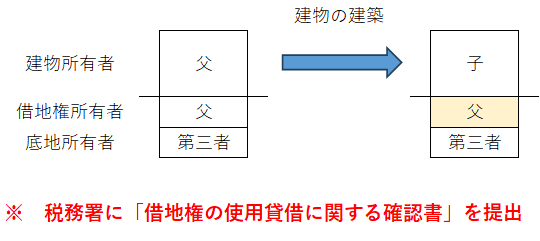

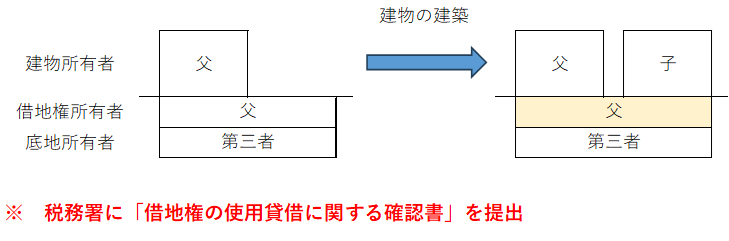

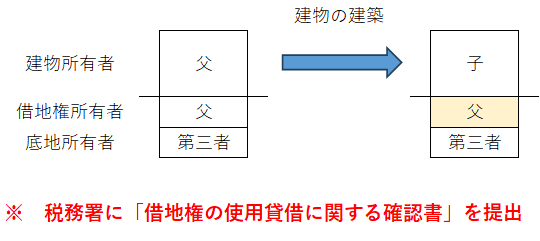

建物の所有者が子になった場合に借地権(上図の黄色ハイライト部分)の保有者が誰になるのかにより課税関係が異なるのです。

なお、これから解説するのは建物の話ではなく借地権の課税関係ですので建物所有者が父から子となった経緯は何でも構いません。

例えば、建物を父から子に「贈与」であっても「譲渡」であっても「新たに子が建築」でもどんなケースでも良いのです。

あくまで借地権がどうなったかがポイントとなります。

想定できるケースは下記の4つです。

(2)借地権の贈与があった場合

(3)転借地権の設定があった場合

(4)借地権の使用貸借があった場合

それぞれのケースごとに課税関係を解説していきます。

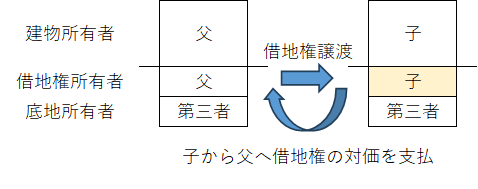

(1)借地権の譲渡があった場合

建物の所有者が子になった場合において、子が借地権の適正な対価を父に支払ったときは、当然のこととして借地権は子に移ります。

借地権の取引対価の算定方法は複数ありますが、取引対価が税務署から妥当だと認定されるためには税務上の評価額で取引すべきでしょう。

借地権の税務上の評価方法の詳しい解説は、借地権の相続税評価をパターン別にわかりやすく解説をご参照ください。

【課税関係】

父に譲渡所得税(借地権譲渡について利益が出ていた場合)

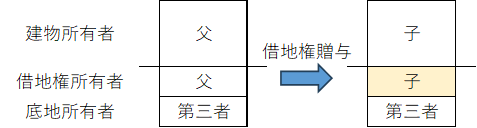

(2)借地権の贈与があった場合

建物の所有者が子になった場合において、子が父に対して借地権の対価を支払わなかったときは、借地権が父から子に贈与されたものとみなされます。

これをみなし贈与といいます。

みなし贈与の詳しい解説は、贈与してないのに贈与税の対象に!? 「みなし贈与」には要注意!をご参照ください。

【課税関係】

子に贈与税

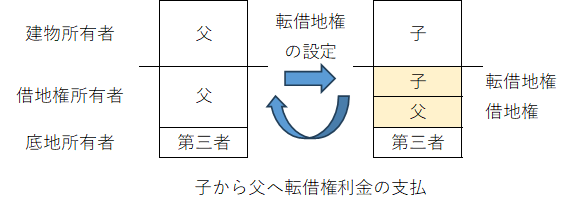

(3)転借地権の設定があった場合

建物の所有者が子になった場合において、父が子に転借地権の設定をし、子から父に転借権利金の支払いをしたときは、子が転借地権を有することになります。

【課税関係】

父に譲渡所得税(転借地権譲渡について利益が出ていた場合)

(4)借地権の使用貸借があった場合

建物の所有者が子になった場合において、税務署に「借地権の使用貸借に関する確認書」を提出したときは、借地権は父に残ってその借地権を子が使用貸借したものとして整理されます。

「借地権の使用貸借に関する確認書」を提出しないと上記(2)に該当して多額の贈与税が課税されてしまいます。

このような課税にならないために当該確認書を税務署に提出するのです。

【課税関係】

借地権の使用貸借のため課税関係なし

上記(1)~(4)の課税関係をまとめると下記の通りです。

以下では(4)のケースについて詳しく解説していきます。

2.提出が必要になる4つのケース

「借地権の使用貸借に関する確認書」というのは、借地権は子などの親族に移転していないから贈与税を課税しないでねと納税者から税務署にアピールするための書類です。

したがって、当該確認書の登場パターンは下記の4つです。

(2)父から子に建物を贈与した場合

(3)子が建物を建築した場合

(4)父の相続で相続人が建物と借地権を別々に取得した場合

文章だけだと分かりづらいので図を用いて解説していきます。

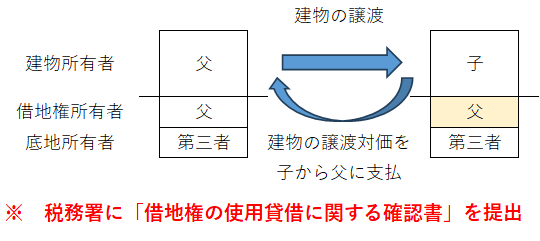

(1)父から子に建物を譲渡した場合

譲渡対価から取得費をマイナスして利益が出ていれば父に譲渡所得税が課税されます。

「借地権の使用貸借に関する確認書」を税務署に提出していますので借地権の贈与税は回避できます。

以下の事例でも同様です。

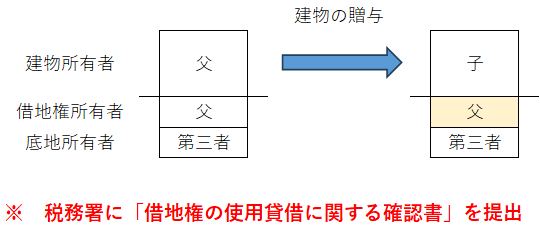

(2)父から子に建物を贈与した場合

建物の相続税評価額が110万円を超えていた場合には子に対して贈与税が課税されます。

精算課税を選択した場合には2,500万円を超えていた場合に贈与税が課税されます。

贈与税の詳しい解説は、下記コラムをご参照ください。

【令和6年の贈与から】亡くなる前7年以内の贈与は相続税の対象へ暦年贈与と精算課税はどちらが有利? フローチャートで解説!

(3)子が建物を建築した場合

父の建物を取り壊して子が新たに建築した場合です。こちらも「借地権の使用貸借に関する確認書」の提出を忘れてしまうと借地権が子に贈与したとみなされて贈与税の対象となるため注意しましょう。

なお、広い土地の場合には父の建物をそのままで空き地に新たに子が建物を建築するケースも想定されます。

下記のようなケースも忘れずに「借地権の使用貸借に関する確認書」を税務署に提出するようにしましょう。

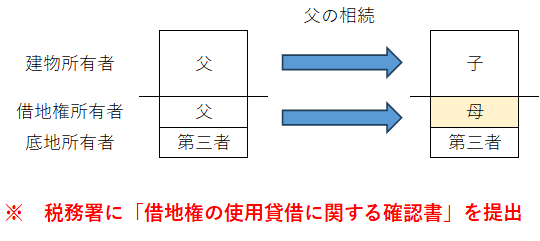

(4)父の相続で相続人が建物と借地権を別々に取得した場合

父が亡くなって借地権を母、建物を子が相続するというケースも有り得ます。

この場合にも「借地権の使用貸借に関する確認書」を税務署に提出しておいたほうが良いでしょう。

2.提出する人、提出先

「借地権の使用貸借に関する確認書」を提出する人、提出先は下記の通りです。

提出先:使用貸借に係る借受者の住所地を所轄する税務署(上記の例だと子の住所地を所轄する税務署)

3.提出期限

「借地権の使用貸借に関する確認書」の提出期限は、借地権を使用貸借により借り受けた後(子が建物の所有者となった後)、すみやかにと規定されています。

「すみやかに」というのは法律用語の不確定概念です。

すなわち、何日以内と決まっているわけではありません。

なお、期限を表す不確定概念の法律用語は下記の3つです。

「すみやかに」

「遅滞なく」

期限が短い順としては、(早)「直ちに」⇒「すみやかに」⇒「遅滞なく」(遅)となります。

不確定概念のため具体的にいつまでにというのは言えませんが、「直ちに」は即日又はそれに近い時期の行動が求められます。

これに対し、「すみやかに」や「遅滞なく」は数日~数ヶ月といったところでしょうか。

本確認書は、「すみやかに」であるため「遅滞なく」と規定されている届出書等((例えば、「土地の無償返還に関する届出」等)よりは早めに提出すべきでしょう。

ちなみに、3ヶ月位内等の具体的な期限が法令化されているわけではないため提出が遅れたとしても受け入れてくれる可能性はあるでしょう。

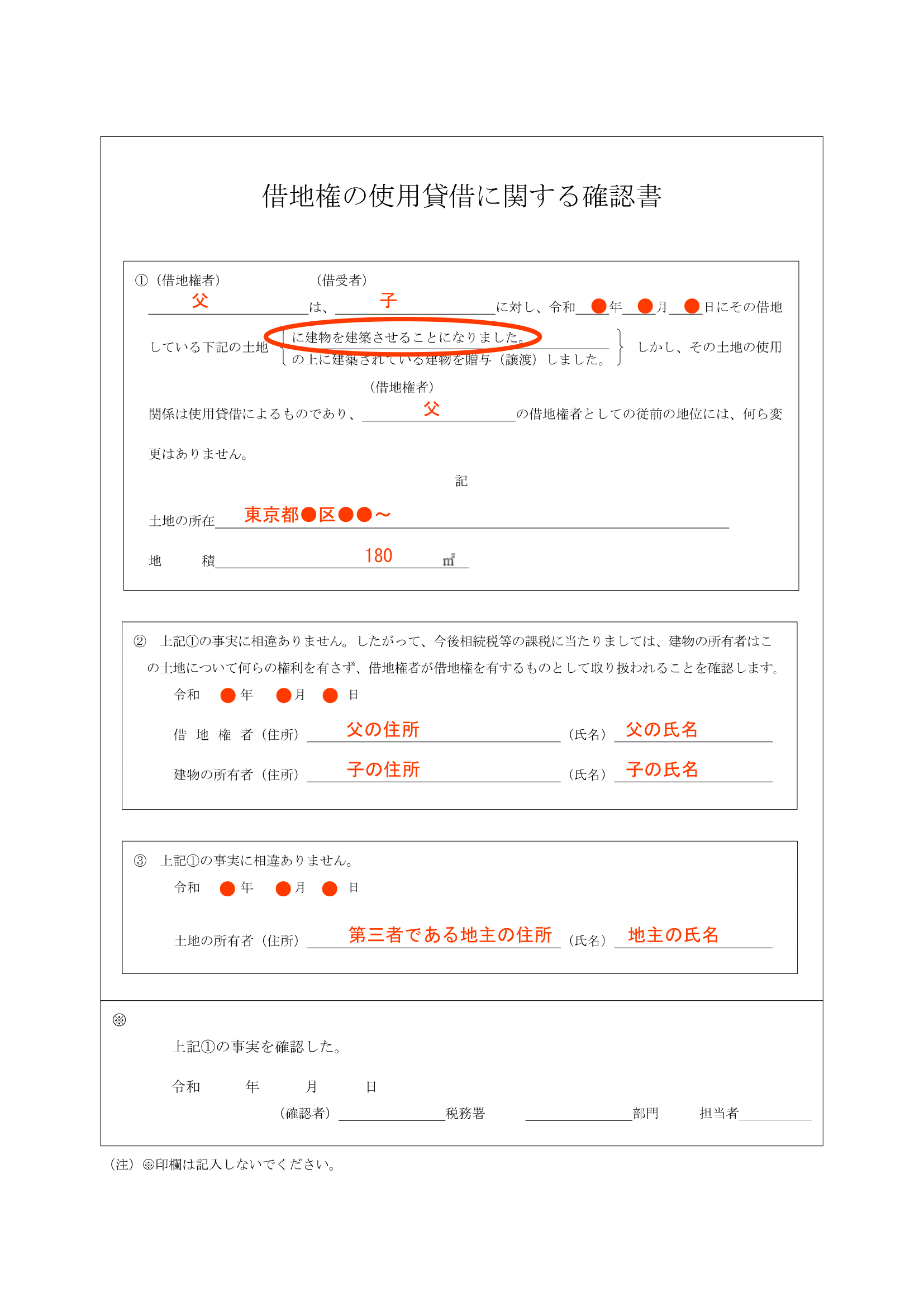

4.確認書の記載例

借地権者が父で建物を建築したのが子である場合の記載例は下記の通りです。

確認書の雛型は、国税庁HP 「借地権の使用貸借に関する確認書」をご参照ください。

なお、当該確認書に似た書類として、借地権者の地位に変更がない旨の申出書というものがあります。

当該申出書も借地権絡みで贈与税を回避する書類になります。

借地権者の地位に変更がない旨の申出書についていの詳しい解説は、「借地権者の地位に変更がない旨の申出書」の提出忘れで多額の贈与税が?!をご参照ください。

5.Q&A

(1)誰が契約者になって、誰が地代を支払うべきか

A 借地権者はあくまでお父様ですので賃貸借契約上の借主はお父様のままにしてください。地代についてもお父様が引き続き支払てもお子様が払っても大丈夫です。

【解説】

借地権という権利を子に使用貸借させているだけで借地権者は父のままですので土地賃貸借契約上の借主は父から変更はしません。

地代については、使用貸借においては通常の必要費は借主が負担するとなっていますので、借地権の使用貸借上の借主である子が地代を支払っても構いません。

(2)父(借地権者)に相続があった場合

A お父様の相続財産に借地権は含まれます。

【解説】

「借地権の使用貸借に関する確認書」は借地権の贈与が成立していないことを立証する書類となりますので、借地権は父に帰属します。

数十年前に当該確認書を提出していると提出したことも失念してしまい借地権が相続財産から漏れるケースが散見されますので注意しましょう。

(3)借地権の使用貸借に関する確認書を提出しないで10年経過した場合

A 借地権の贈与が10年前に成立してますが、贈与税の時効が経過してますので特に手続きは不要です。

【解説】

地主との土地賃貸借契約上も子が借主になっていて、父と子の間で借地権の使用貸借の合意がない場合には、子が借地権上に建物を建築した時点で借地権が父から子に贈与したものとみなされます。

借地権の使用貸借とは認められないため「借地権の使用貸借に関する確認書」は提出できません。

また、本来であれば贈与の年の翌年3月15日までに子が贈与税の申告をすべきでしたが、その申告がなされていません。

贈与税の時効は6年ですので10年前ということならば時効も経過しています。

借地権は子に移転していますが時効が経過しているため贈与税の申告は不要となります。

贈与税の時効についての詳しい解説は、贈与税の時効は6年! 申告が必要な場合には速やかに期限後申告を!をご参照ください。

もちろん、父が亡くなったときも父の財産に借地権を含める必要はありません。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00