相続人がいない場合の遺産手続き完全ガイド【相続人不存在】

・相続人不存在の場合、財産は相続財産法人となり相続財産清算人が選任される

・相続手続きには最低10ヶ月以上かかり、複数の公告が必要

・特別縁故者(内縁配偶者など)には財産分与の可能性がある

・分与先がなければ財産は最終的に国庫に帰属する

・生前対策として公正証書遺言や死後事務委任契約が有効

近年、少子高齢化や未婚化の進行により、法定相続人がいない相続が増加傾向にあります。

相続人がいない場合、遺産はどうなるのでしょうか?

誰が管理し、どのような手続きが必要なのか?

そして、課税関係はどうなるのかなど、疑問は尽きないと思います。

この記事では、相続人不存在の場合に成立する相続財産法人の概念から、相続手続きの流れ、税務上の取り扱いまで詳しく解説します。

生前対策についても触れますので、相続人がいない方の参考になれば幸いです。

目次

相続人不存在とは?

亡くなった方(被相続人)に法定相続人がいない状態を、法律用語で「相続人不存在」といいます。

相続人不存在となる主なケースは以下の2つです。

法定相続人に該当する人がいないケース

法定相続人は、被相続人の配偶者と血族相続人(子、直系尊属、兄弟姉妹)です。

血族相続人には順位があり、先順位の相続人がいる場合、後順位の人は相続人になりません。

つまり、相続人不存在となるのは、被相続人が独身で子がおらず、両親などの直系尊属も兄弟姉妹もいない(または全員が既に死亡している)場合です。

ただし、兄弟姉妹が亡くなっていても、その子(被相続人からみて甥・姪)が代襲相続人となるため、相続人不存在とはなりません。

| 法定相続人の順位 | 該当者 |

| 第1順位 | 子(および代襲相続人) |

| 第2順位 | 直系尊属(親、祖父母など) |

| 第3順位 | 兄弟姉妹(および代襲相続人) |

法定相続人の詳しい解説は、相続が発生したら誰が「相続人」なの?意外と知らない法定相続人の範囲と相続分をご参照ください。

法定相続人全員が相続権を失ったケース

法律上、以下のいずれかに該当すると相続権を失います。

全員が相続権を失った場合も相続人不存在となります。

相続権を失う3つのケース

①相続欠格:故意に被相続人を殺害した場合など、法律で定められた事由により相続権が剥奪される

②相続廃除:被相続人を虐待するなど著しい非行があった場合に、被相続人の意思により相続権を失う

③相続放棄:相続人自らが相続の権利を放棄する(被相続人の死亡を知った日から3ヶ月以内に家庭裁判所に申述)

なお、①相続欠格と②相続廃除の場合は代襲相続が認められますが、③相続放棄の場合は代襲相続は認められません。

したがって、相続人全員が相続放棄した場合は相続人不存在となりますが、全員が相続欠格や相続廃除となる場合は、代襲相続人がいれば相続人不存在とはなりません。

相続財産法人の成立と法的性質

相続人のあることが明らかでない場合、民法第951条により「相続財産は法人とする」と定められています。

民法第951条相続人のあることが明らかでないときは、相続財産は、法人とする。

これが相続財産法人です。

相続財産法人の特徴

相続財産法人は、通常の法人とは異なる特殊な法人です。

その主な特徴は以下の通りです。

・相続開始と同時に当然に成立する(設立登記などの手続きは不要)

・法人格を持ち、権利義務の主体となる

・清算を目的とした暫定的な法人である

・家庭裁判所が選任する相続財産清算人によって管理される

・後に相続人の存在が明らかになった場合は、相続開始時に遡って存在しなかったものとみなされる

相続財産法人の目的は、相続財産の管理と清算、そして最終的な処分(特別縁故者への分与または国庫帰属)にあります。

相続人不存在の場合、相続財産が宙に浮いた状態となることを防ぐため、法律上、相続財産を一つの法人格として扱うのです。

相続財産清算人の役割と選任手続き

相続財産法人は、相続財産清算人によって管理・運営されます。

相続財産清算人は、相続財産法人の代表者であり、相続財産清算人の行為は相続財産法人の行為となります。

相続財産清算人の選任手続き

相続財産清算人は、利害関係人または検察官の請求により、家庭裁判所が選任します。

「利害関係人」とは、相続債権者、特定受遺者、特別縁故者などが該当します。

例えば、被相続人に貸金があった債権者や、被相続人から特定遺贈を受けた人などです。

| 申立てに必要な書類 | 内容・備考 |

| 申立書 | 家庭裁判所の所定の様式 |

| 戸籍謄本等 | 被相続人の出生から死亡までの連続した戸籍、除籍謄本、住民票除票など |

| 財産を証する資料 | 不動産登記事項証明書(未登記の場合は固定資産評価証明書),預貯金及び有価証券の残高が分かる書類(通帳写し,残高証明書等)等 |

| 利害関係を証する資料 | 利害関係を証する資料(戸籍謄本(全部事項証明書),金銭消費貸借契約書写し等) |

相続財産清算人には、弁護士や司法書士などの法律の専門家が選任されることが多いですが、親族が選任されるケースもあります。

相続財産清算人の権限と義務

相続財産清算人は、基本的に相続財産の管理と清算を行う義務を負います。

具体的な権限と義務は以下の通りです。

相続財産清算人の主な権限と義務

①相続財産の調査・目録作成

②相続財産の管理・保全

③債権者・受遺者への公告

④相続人捜索の公告請求

⑤債権者への弁済

⑥特別縁故者への財産分与

⑦残余財産の国庫帰属手続き

⑧定期的な家庭裁判所への報告

なお、相続財産清算人が相続財産の処分(不動産の売却など)を行う場合は、家庭裁判所の許可が必要です。

これは、相続財産清算人の権限濫用を防ぐためのセーフガードといえます。

相続人不存在の場合の相続手続きの流れ

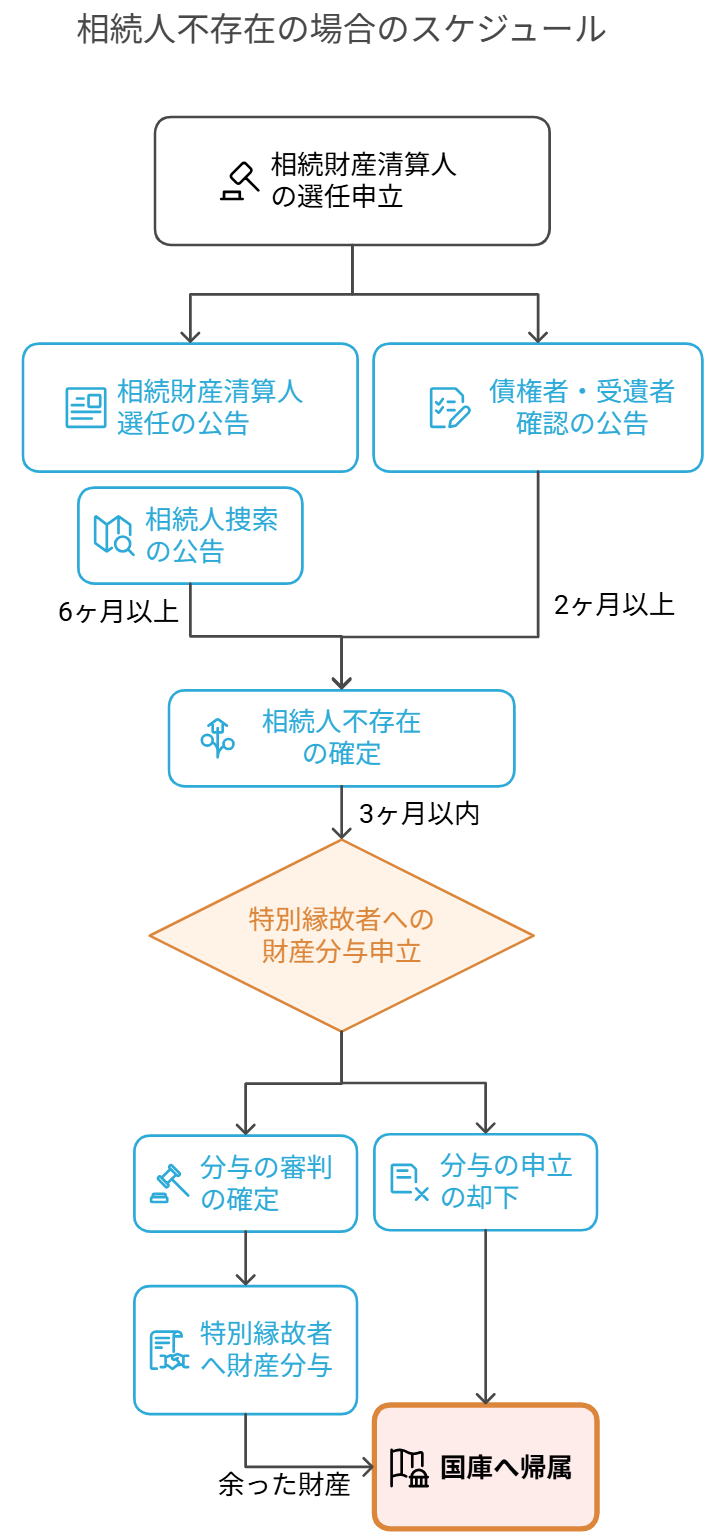

相続人不存在の場合の相続手続きは、複数の段階に分かれています。

それぞれの段階で必要な手続きと期間について見ていきましょう。

手続きの全体像と期間

相続人不存在の手続きは、大きく分けて以下の流れになります。

上記の期間を合計すると、相続開始から国庫帰属までに最低でも10ヶ月以上かかることがわかります。

実際には、債権者への弁済手続きや特別縁故者への分与手続きなどもあるため、さらに長期化するケースが多いでしょう。

各段階の詳細

それでは、各段階の手続きについて詳しく見ていきましょう。

①相続財産清算人選任と公告と相続人捜索の公告

家庭裁判所による相続財産清算人選任後、その旨が官報に公告されます。

また、同時に相続人捜索の公告も実施します。

公告期間は6ヶ月以上です。

②債権者・受遺者への公告

①の公告と同時並行で相続財産清算人は債権者・受遺者に対する請求申出の公告を行います。

この期間は2ヶ月以上と定められており、①の相続人捜索の公告期間内に満了します。

相続財産清算人は、既に把握している債権者には個別に催告も行います。

上記の公告期間内に相続人が現れなければ、相続人の不存在が確定します。

③特別縁故者の財産分与申立て

②の期間満了後、被相続人と特別な縁故があった者(特別縁故者)は、3ヶ月以内に財産分与の申立てを行うことができます。

詳細は後述します。

④国庫帰属

特別縁故者からの申立てがない場合、または申立てが却下された場合、分与の審判の確定後余りがあった場合には、残余財産は最終的に国庫に帰属します。

相続財産清算人は、国庫帰属手続きの後、管理事務終了報告書を家庭裁判所に提出します。

特別縁故者への財産分与とは

相続人捜索の公告期間が満了しても相続人が現れない場合、被相続人と特別の縁故があった者に対して、家庭裁判所は財産の全部または一部を分与することができます。

特別縁故者の範囲

民法では「特別縁故者」の具体的な定義や範囲は明確に規定されていません。

家庭裁判所が個別の事情を考慮して判断します。

一般的に、以下のような関係にある人が特別縁故者として認められることがあります。

・内縁の配偶者

・事実上の養子(養子縁組の届出をしていない場合)

・被相続人の世話をしていた人

・被相続人を扶養していた人

・被相続人と生計を共にしていた親族(法定相続人ではない親族)

・被相続人の介護をしていた人(介護施設の職員など)

ただし、単なる友人や知人は、特別な事情がない限り特別縁故者とは認められにくいでしょう。

特別縁故者の相続税の詳しい解説は、特別縁故者の相続税とは?基礎控除・計算方法・申告まで徹底解説をご参照ください。

財産分与の申立てと審判

特別縁故者は、相続人捜索の公告期間満了後3ヶ月以内に、被相続人の最後の住所地を管轄する家庭裁判所に財産分与の申立てを行います。

申立てを受けた家庭裁判所は、申立人と被相続人との縁故関係の内容や程度、被相続人の財産に対する申立人の貢献度などを総合的に考慮して、分与の可否や範囲を判断します。

複数の特別縁故者から申立てがあった場合は、それぞれの縁故の程度に応じて分配されます。

特別縁故者への分与と共有不動産の規定

被相続人が不動産を他の人と共有していた場合、民法第255条により「共有者の一人が持分を放棄したとき、又は死亡して相続人がいないときは、その持分は他の共有者に帰属する」と規定されています。

この規定と特別縁故者への分与の優先関係について、最高裁判所は特別縁故者への分与が優先すると判断しています(最高裁判所平成元年11月24日判決)。

したがって、共有不動産がある場合でも、まず特別縁故者への分与が検討され、特別縁故者がいない場合に初めて他の共有者に帰属することになります。

相続財産の国庫帰属

特別縁故者への財産分与申立てがなかった場合、または申立てが却下された場合、特別縁故者への財産分与後に財産が残った場合に相続財産は最終的に国庫に帰属します。

国庫帰属の手続き

相続財産清算人は、残余財産を国に引き継ぎます。

財産の種類により手続き先が異なります。

| 手続き先 | 財産の種類 |

| 家庭裁判所 | 現金・金銭債権・動産 |

| 財務局 | 不動産・不動産上の権利・有価証券・その他の財産 |

財務局で現物財産を引き取ることはほぼないので原則として換金してから国庫に引き継ぐこととなります。

相続財産法人の課税関係

相続財産法人は、法律上の法人格を持つため、課税上も独立した納税義務者として扱われます。

ここでは、相続財産法人に関連する税金について解説します。

法人税

相続財産法人は、民法上の法人格を持つことから、法人税法上の内国普通法人に該当すると考えられ、法人税の納税義務を負います。

例えば、相続財産法人が所有する不動産から賃料収入がある場合は、法人税の課税対象となります。

なお、最終的には国庫に帰属するので相続財産法人には法人税はかからないという見解もあります。

ただし、相続財産法人において不動産等を換価し、その現金を特別縁故者への分与した場合には不動産等の値上がり益に対する課税漏れが生じる可能性があります。

したがって、相続財産法人に法人税はかからないという一方的な判断ではなくケース・バイ・ケースで課税関係を整理する必要があります。

消費税

相続財産法人は、被相続人が行っていた事業を承継するものの、相続による承継ではなく、新たに事業を開始したものと考えられます。

したがって、消費税法上は新たに事業を開始した事業者に該当し、基準期間がないため、原則として最初の2年間は免税事業者に該当することになります。

ただし、相続財産法人の目的は清算にあるため、積極的な事業活動を行うことは想定されておらず、基本的には不動産の管理・処分などが中心となります。

所得税

被相続人の死亡により確定した所得税については、相続財産法人が準確定申告書を提出する義務を承継すると解されています。

相続税

相続財産法人自体には相続税は課税されません。

相続財産法人から財産分与を受けた特別縁故者は、遺贈によって財産を取得したものとみなされます。

したがって、その者が個人なら相続税の対象となり、法人なら法人税の対象となります。

特別縁故者が財産分与を受けた場合の相続税の課税上の留意点を下記に列挙しておきますのでご参照ください。

①評価時点

財産分与の審判確定時

一般の遺贈の場合と異なりますので注意が必要です。

②適用法令

評価時点と異なり適用される法律は相続開始時点となります。

相続税法や財産評価基本通達等が相続開始時点から審判確定時点までに改正されたときには注意しましょう。

③基礎控除

特別縁故者に対する基礎控除額は、法定相続人が零の場合として3,000万円です。

つまり、分与を受けた財産の分与確定時点の時価が3,000万円以下であれば相続税は発生せず、申告義務もありません。

基礎控除の詳しい解説は、相続税の基礎控除 相続税はいくらまでなら無税なのか をご参照ください。

④生前贈与

特別縁故者が相続開始前7年以内に被相続人から贈与を受けていた場合には、その贈与財産の価額を相続税の課税価格に算入する必要があります。

生前贈与の詳しい解説は、生前贈与がある場合の相続税申告をご参照ください。

⑤債務控除

特別縁故者は相続人や包括受遺者には該当しないので債務控除の適用がないと思われがちですが、

被相続人の葬儀費用や療養看護のための入院費等を負担していた場合には、これらの費用は分与を受けた金額から控除することができます。

ただし、弁護士費用などの分与を受けるための費用は控除できません。

債務控除の詳しい解説は、【相続税申告】債務控除をわかりやすく徹底解説をご参照ください。

葬式費用の詳しい解説は、葬式費用で相続税の節税! 項目ごとに控除可否を一覧表示をご参照ください。

⑥2割加算

特別縁故者は配偶者および一親等の血族に該当しないため、相続税の2割加算の規定が適用されます。

2割加算の詳しい解説は、相続税の2割加算についてわかりやすく徹底解説!

⑦申告期限

特別縁故者の相続税申告期限は「財産分与があったことを知った日の翌日から10ヵ月以内」です。通常の相続とは起算日が異なるため注意が必要です。

相続税の申告期限の詳しい解説は、相続税の申告期限はいつまで!?期限までに終わらせる秘訣と期限を超えた場合のペナルティをご参照ください。

相続財産清算人の報酬と税務

相続財産清算人の報酬は、相続財産の中から支払われます。

報酬額は家庭裁判所が決定し、一般的に相続財産の価額に応じて定められます。

相続財産清算人が受け取る報酬は、所得税法上の「事業所得」または「雑所得」として課税対象となります。

相続人がいない場合の生前対策

法定相続人がいない方が、自分の死後に財産を特定の人や団体に渡したい場合、生前に準備できる対策があります。

遺言の活用

最も確実な方法は、公正証書遺言を作成することです。

遺言で財産の承継先を指定しておけば、法定相続人がいなくても、指定した人や団体に財産を引き継ぐことができます。

特に以下のような指定が可能です。

・特定の人への遺贈

・特定の団体(NPO法人、公益法人など)への寄付

・複数の人・団体への財産分配

・遺言執行者の指定

遺言書は自筆証書遺言でも作成できますが、相続人がいない場合は特に公正証書遺言がお勧めです。

公証役場で作成するため、紛失や偽造のリスクがなく、確実に執行されやすいからです。

死後事務委任契約

死後事務委任契約は、自分の死後に行ってもらいたい事務を生前に委任しておく契約です。

葬儀の執行、ペットの世話、身辺整理などを特定の人に依頼することができます。

法定相続人がいない場合、死後の事務処理を任せられる人がいないため、この契約は特に重要です。

委任先としては、信頼できる友人・知人のほか、弁護士、司法書士、行政書士などの専門家が一般的です。

民法改正後の新制度の活用

令和3年の民法改正により、管理不全土地・建物の所有者不明土地問題への対応として、新たな制度が導入されました。

相続人不存在とは直接関係ありませんが、相続による所有者不明土地の増加を防ぐ観点から、所有権放棄制度や共有制度の見直しなどがあります。

自分の死後に相続人がおらず、管理が難しい不動産を所有している場合は、これらの制度も検討する価値があるでしょう。

よくある質問(Q&A)

相続人不存在の場合、誰が葬儀費用を負担するのですか?

葬儀費用は、本来、相続財産から支払われます。

相続財産清算人が選任される前に葬儀を行う場合は、親族や知人が立て替えて行うことが多いですが、後に相続財産から精算することができます。また、市区町村が行う「行旅死亡人」としての取扱いを受ける場合もあります。

相続財産清算人になれる人の条件はありますか?

法律上、相続財産清算人の資格制限はありませんが、一般的には法律知識を持つ弁護士や司法書士などが選任されることが多いです。

ただし、被相続人の親族や知人が選任されるケースもあります。

重要なのは、公平に相続財産を管理・清算できる人物であることです。

特別縁故者として認められる確率はどのくらいですか?

特別縁故者として認められるかどうかは、被相続人との縁故の内容や程度、接触頻度、財産形成への貢献度などを考慮して家庭裁判所が判断します。

内縁の配偶者や長年世話をしていた人などは認められる可能性が高いですが、単なる友人や遠い親族は認められにくいでしょう。

統計的な確率は公表されていませんが、申立ての内容が具体的で証拠が十分な場合に認められやすいと言えます。

相続財産法人の税務申告は誰が行いますか?

相続財産法人の税務申告は、相続財産清算人が行います。

相続財産清算人は、被相続人の準確定申告の義務を承継するほか、相続財産法人の法人税申告などの義務も負います。

専門的な知識が必要なため、税理士に依頼することが一般的です。

相続人不存在の手続きにかかる期間と費用はどれくらいですか?

相続人不存在の手続きは、相続開始から国庫帰属までに最低でも13ヶ月以上かかります。

実際には、債権者への弁済、財産処分の手続きなどで2〜3年かかるケースも珍しくありません。

費用については、相続財産清算人の報酬(財産額に応じて数十万円〜数百万円)、予納金(数十万円程度)、公告費用、財産処分のための諸費用など、財産規模や複雑さによって大きく異なります。

まとめ

相続人がいない場合、相続財産は一時的に「相続財産法人」となり、家庭裁判所が選任する相続財産清算人によって管理・清算されます。

相続財産清算人選任後は、債権者への弁済、特別縁故者への財産分与の検討を経て、最終的に残余財産は国庫に帰属します。

この一連の手続きには1年以上の期間を要し、複数回の公告や厳格な手続きが必要となります。

課税関係については、相続財産法人は法人税の納税義務を負い、特別縁故者への分与は相続税の対象となります。

法定相続人がいない方は、生前に公正証書遺言を作成したり、死後事務委任契約を締結したりすることで、自分の意思通りに財産を引き継ぐことができます。

相続人不存在の相続は通常の相続より複雑で時間がかかるため、専門家に相談しながら進めることをお勧めします。

当事務所では、相続人がいない方の生前対策として、公正証書遺言の作成サポートや死後事務委任契約の締結支援を行っています。

ご不安な点やご質問がありましたら、お気軽にご相談ください。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00