海外に財産がある人必見!相続で発生する5つのリスクとデメリット

– 海外資産は税務署に狙われやすいため税務調査に高確率で入られる

– 海外資産は相続税の節税には不向き

– 国によって相続法や手続きが異なり、特にプロベート制度により手続きが複雑化・長期化する

– 海外不動産の相続登記は現地法に従った手続きが必要で、必要書類の準備が困難

– 国際相続では書類の収集・翻訳・認証に時間がかかり、アポスティーユ等の手続きが必要

– 海外資産にも日本の相続税が課税されるため、二重課税を回避する外国税額控除の適用が重要

– 為替変動により相続税額が変動し、海外送金時の手数料や為替リスクに注意が必要

グローバル化により海外資産を保有する日本人が増加していますが、海外資産の相続は国内財産の相続と比較して複雑で注意すべき点が多数存在します。

準拠法の判定、プロベート制度、二重課税、国際相続特有の手続きなど、事前に理解しておかなければ思わぬトラブルや税務上の不利益を被る可能性があります。

目次

1. 税務調査に入られやすい

海外資産がある相続案件は税務調査に入られやすいという特徴があります。

直近の相続税の税務調査実績でも海外資産関連が毎年1,000件近くに及んでいます。

詳しくは、国税庁HP 令和5事務年度における相続税の調査等の状況をご参照ください。

実務の現場でも相続人が一切知らなかった海外の預金が漏れていて税務署から指摘を受けたというケースも散見されます。

(1)制度の複雑さと言語の壁

海外財産の申告漏れが発生する最も主要な原因は、制度の複雑さと言語の壁にあります。

海外取引のやり取りは基本的にすべて外国語が使用されるため、書類の不備や抜けが生じやすく、結果として申告漏れとなるケースが多発しています。

また、各国の税法や金融制度の違い、複雑な申告手続きなどが、納税者にとって理解困難な状況を作り出しています。

特に国外財産調書の提出義務がある5,000万円超の海外資産を持つ人でも、制度の詳細を正確に把握していないケースが多く見られます。

(2)監視・把握システムの進歩

近年、税務当局による海外資産の監視システムが大幅に強化されており、これまで見過ごされてきた申告漏れが発覚しやすくなっています。

CRS(共通報告基準)により、日本の税務当局は外国の金融機関から約250万件もの口座情報を受領しており、その総残高は約15兆円に上ります。

この情報は各国の税務当局間で自動的に交換され、日本人の海外口座情報が丸裸にされている状況です。

さらに、国外送金等調書制度により、100万円を超える海外送金は全て税務署に報告されています。

年間の提出件数は800万件近くあり、資金の流れが詳細に把握されています。

租税条約に基づく情報交換制度により、各国の税務当局は相互に納税者の情報を提供し合っています。現在、日本の租税条約ネットワークは154か国・地域をカバーしており、今後もさらに拡大予定です。

(3)厳格な罰則制度

海外財産の申告漏れに対する罰則は非常に厳しく設定されています。

国外財産調書を正当な理由なく提出しなかった場合や偽りの記載をした場合には、1年以下の懲役または50万円以下の罰金が科されます。

さらに、調書を提出していない場合には過少申告加算税等が5%加重され、重加算税が課される可能性もあります。

実際に国外財産調書の未提出により刑事告発された事例も発生しており、税務署の監視姿勢は年々厳格化しています。

海外財産以外の漏れやすい財産については、相続税申告で漏れやすい財産 ベスト10!をご参照ください。

2. 相続税の節税には不向き

海外資産の相続税評価は原則として死亡日の時価で評価されます。

日本の不動産であれば路線価評価や固定資産税評価を採用するので時価よりも低い価額で評価されることがほとんどです。

– 土地:路線価評価(時価の約80%)

– 建物:固定資産税評価額(時価の約70%)

– 賃貸物件:さらに2~3割の評価減

– 小規模宅地の特例:最大80%の評価減

例えば、1億円の現金で1億円の賃貸不動産を購入した場合、相続税評価額は約5,000万円程度まで圧縮される可能性があります。

不動産の相続税評価の詳しい解説は下記コラムをご参照ください。

相続税の土地評価 これだけ読めば大丈夫! 評価方法をわかりやすく解説

家屋(建物)の相続税評価額を徹底解説

海外の財産については日本の不動産のような評価方法が決められていないため原則として時価で評価することとなり、相続税の節税には向かないのです。

3. 相続手続きが大変!

(1)一番厄介なのはプロベート

プロベート制度とは

プロベート(Probate)とは、アメリカ・イギリスなどの英米法系国家で行われる相続手続きです。

プロベートは「検認」を意味し、裁判所の監督下で相続手続きが進められる制度です。

プロベートの問題点

| 項目 | 日本の相続 | プロベート制度 |

| 手続き主体 | 相続人 | 裁判所 |

| 所要期間 | 数ヶ月~1年 | 1~3年 |

| 費用 | 数十万円 | 数百万円 |

| 現地専門家 | 不要 | 必要 |

プロベートが必要な国

プロベート制度は、主に英米法圏の国々で採用されています。

具体的には下記のような国々です。

アメリカ

イギリス

カナダ

オーストラリア

香港

シンガポール

マレーシア など

包括承継主義と管理清算主義

世界の相続手続きは大きく二つの制度に分けられます。

包括承継主義(大陸法系)

日本はこの制度を採用

管理清算主義(英米法系)

裁判所が選任した遺言執行者や遺産管理人が借金や税金を支払った後に相続人に分配

プロベート手続きが必要

相続統一主義と相続分割主義

相続の概念の別の概念として相続統一主義と相続分割主義というものがあります。

相続統一主義(大陸法系)

財産の所在や種類にかかわらず、すべての財産を統一的に処理する方法

採用国:日本、韓国、ドイツなど

相続分割主義(英米法系)

財産の種類に応じて準拠法が変わる方法

採用国:アメリカ、イギリス、中国など

上記のいずれかの方法を採用するかは、その相続案件の準拠法を決めなければなりません。

相続統一主義では亡くなった人の国籍やドミサイルの法律に準拠することとなります。

相続分割主義では財産所在地の法律に準拠することとなります。

準拠法についての詳しい解説は、国際相続があった場合の準拠法をご参照ください。

ドミサイルについての詳しい解説は、ドミサイル(Domicile)とは?国際相続における重要概念を解説をご参照ください。

具体例

○○主義みたいなアカデミックな話だけでは実際の手続きのイメージがしづらいかと思いますので具体例を用いて解説します。

被相続人 父(日本人、日本居住)

相続人 長男(日本人、日本居住)、長女(日本人、日本居住)

遺産

日本国内財産 自宅不動産、預貯金

アメリカカリフォルニア州の不動産、現地の預金口座

日本国内財産については、被相続人が日本人で日本居住のため日本の法律が適用されます。

これは特に難しいことはないと思います。

これに対して、カリフォルニア州の不動産の預金口座についてです。

まず、不動産については相続分割主義の考え方に基づきカリフォルニア州の法律が適用されます。

したがって、日本における相続人や相続分の考え方はカリフォルニア州の不動産には適用できないのです。

カリフォルニア州の法律に従ってプロベイト手続きが必要になりコストも期間もかかってきます。

次にカリフォルニア州の預金口座についてです。

こちらは不動産と異なり被相続人のドミサイルの法律、すなわち、日本の法律が適用されます。

日本の法律が適用されるといっても日本の銀行の預金口座に比べ相続手続きは相当煩雑になります。

あくまで、相続人の範囲や相続分等について日本の法律が適用されるというだけで実際の払い戻し等の手続きに関してはカリフォルニア州の銀行の求める書類等を準備する必要があるのです。

不動産と預金で適用される法律が違うということに驚いた人も多いと思いますが、それだけ海外の財産を保有していると相続手続きが難解になるのです。

プロベート回避策

プロベート手続きが必要になると、費用も時間も要します。

したがって、生前のうちにプロベートを回避する対策が重要となるのです。

プロベートを回避するための主な方法は下記の通りです。

ジョイント名義:共同名義での所有

受取人指定:生命保険や年金口座の受取人指定

ジョイントアカウントについての詳しい解説は、ジョイントアカウント(共同名義口座) 相続税、贈与税はどうなる?をご参照ください。

(2)海外不動産の手続きも大変!

海外不動産の相続登記の特徴

海外不動産の相続登記は、現地国の法律に従って手続きを行う必要があります。

英米法系の国では、プロベート手続きを経た上で、現地の不動産登記所で相続手続きを行います。

必要書類と手続きの複雑さ

海外不動産の名義変更には、以下の書類が必要です。

– 現地語に翻訳された宣誓供述書

– 被相続人の死亡証明書(現地語翻訳)

– 相続人確認書類

– 遺産分割協議書(現地語翻訳)

– 各種認証書類(アポスティーユ等)

プロベート制度下での不動産手続き

アメリカなどでは、プロベートが終了するまでは遺産の所有権移転、売却、名義変更、処分等ができません。

つまり、相続する不動産の購入希望者が現れても、プロベートが完了するまでは売却できないという制限があります。

現地専門家との連携

海外不動産の相続登記では、現地の弁護士や不動産専門家との連携が不可欠です。

国によって相続法・相続手続きの仕方が異なるため、複数の国の異なる法制度および法令・手続に精通した専門家に依頼することが必要になります。

(3)国際相続で必要な書類収集と認証の難しさ

アポスティーユ(Apostille)認証

海外での相続手続きには、日本の公文書にアポスティーユ認証が必要です。

アポスティーユとは、「外国で日本の公文書を使うための“お墨付き”」のことです。

すなわち、「この書類は日本の正式なものですよ!」と、海外に伝えるための証明スタンプです。

なぜアポスティーユが必要になるかというと、

例えば、外国で戸籍謄本や卒業証明書、委任状などを使うとき、その国の役所や学校に「これ本物なの?」って疑われないようにするためです。

アポスティーユは下記のような書類に付けることができます。

卒業証明書

登記簿謄本

公証人の認証文付きの私文書(例:委任状など)

アポスティーユ取得の流れ

| 手順 | 内容 | 所要時間 |

| 1. 公文書の取得 | 戸籍謄本、死亡証明書、印鑑証明書等 | 数日~1週間 |

| 2. 外務省への申請 | 窓口申請(東京・大阪)または郵送申請 | 窓口:即日~翌日 郵送:1週間程度 |

アポスティーユ対象国と非加盟国

アポスティーユ対象国(主要国):

アメリカ、イギリス、フランス、ドイツ、イタリア、オーストラリア、韓国など

非加盟国(領事認証が必要):

中国、カナダ、タイ、シンガポールなど

領事認証の手続き

アポスティーユ非加盟国では、より複雑な領事認証が必要です。

公証役場で公証

↓

法務局で認証

↓

外務省で認証

↓

大使館・領事館で認証

海外在住相続人の必要書類

海外在住の相続人は、印鑑証明書や住民票が取得できないため、以下の代替書類が必要です。

署名証明書(サイン証明書):

日本領事館等で申請

本人が出向いて申請することが必要

在留証明書:

外国での滞在期間が3ヶ月以上必要

現在の居住地を証明

海外在住相続人がいる場合の詳しい解説は、非居住者がいる相続税申告を徹底解説:必要手続きと注意点をご参照ください。

翻訳と認証の注意点

– 翻訳者の資格(宣誓翻訳者等)が必要な国もある

– 翻訳証明書の添付が必要

– 現地語への翻訳が原則

– 書類の準備には相当な時間が必要[10]

4. 海外と日本の相続税の二重課税リスク!

日本の相続税の課税範囲

海外資産であっても日本の相続税の課税対象となる場合があります。

日本に居住する日本人の相続では、海外資産も日本の相続税の対象となります。

大切な部分なので少し詳しく相続税の納税義務について確認していきましょう。

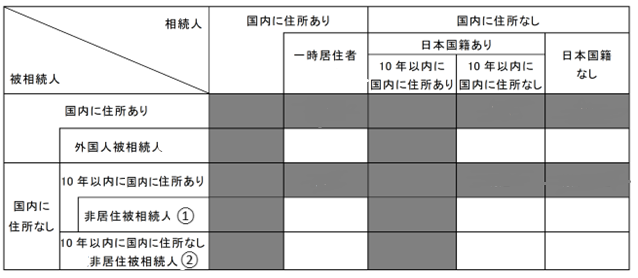

相続税の納税義務の判定は下記の表に基づき行います。

グレーハイライト部分が無制限納税義務者といい、国内財産、国外財産の両方とも相続税の対象となります。

ホワイトハイライト部分が制限納税義務者といい、国内財産のみ相続税の対象となります。

まとめると下記の通りです。

| 納税義務者の区分 | 国内財産 | 国外財産 |

| 無制限納税義務者 | 課税 | 課税 |

| 制限納税義務者 | 課税 | 対象外 |

すなわち、無制限納税義務者(日本居住の日本人)については、海外資産も日本の相続税の対象となるのです。

海外資産がある場合の納税義務の判定についての詳しい解説は、国際相続における相続税の納税義務の判定を徹底解説!をご参照ください。

制限納税義務者の相続税申告の留意点については、相続人が制限納税義務者である場合の相続税申告の注意点まとめをご参照ください。

国内財産、国外財産の判定は、【国際相続】国内財産、国外財産の判定をわかりやすく徹底解説をご参照ください。

二重課税の問題

海外資産の相続では、日本と海外の両方で相続税が課される二重課税のリスクがあります。

例えば、日本居住者がアメリカの不動産を相続した場合に、同じ不動産について下記のような二重課税が発生する可能性があるのです。

日本でも相続税が課される

アメリカ、イギリス、フランス、ドイツ、イタリア、スペイン、韓国、台湾など

香港、シンガポール、マレーシア、オーストラリア、ニュージランド、カナダ、タイなど

外国税額控除制度による二重課税回避

二重課税を防ぐため、外国税額控除制度が設けられています。

外国税額控除の金額は、以下の(1)と(2)のいずれか少ない金額となります。

(1)外国で支払った相続税額※1

(2)日本の相続税※2 × (国外財産の価額※3 ÷ 相続人の相続財産額合計)

※1 相続税、遺産税又は贈与税等の名称にかかわらず、相続又は遺贈により財産を取得したことにより課される国税又は地方税。なお、円換算は外国相続税の納期限又は送金日におけるTTS(対顧客直物電信売相場)により換算します。

※2 相次相続控除までの諸控除を控除したあとの相続税額(相続税の税額控除の詳しい解説は、相続税の税額控除をわかりやすく解説。相続人の税額から一定額を差し引く制度をご参照ください。)

※3 国外財産の合計額からその国外財産に係る債務を控除した金額

この計算方法により、外国で課された相続税相当額の全てが必ずしも控除されるわけではありません。

日本の相続税の税率よりも海外で課された相続税の税率の方が高い場合、その差額分については控除できないことになります。

外国税額控除の適用要件

外国税額控除を適用するためには、以下の2つの要件を満たす必要があります。

□取得した財産について、その国の法令により相続税に相当する税金が課されたこと

租税条約の重要性

現在、日本が相続税に関する租税条約を締結しているのはアメリカのみです。

アメリカとは「日米相続税条約」が結ばれており、アメリカで納付した相続税(遺産税)は日本の相続税から控除されます。

ただし、租税条約で税額控除ができるのがアメリカの連邦遺産税のみですので、州の遺産税については相続税法の外国税額控除の適用により二重課税を排除します。

また、アメリカ以外の国の場合にも租税条約の存在がないため相続税法の外国税額控除の適用により二重課税を排除することとなるのです。

アメリカ遺産税の申告義務

アメリカの遺産税がかからなくてもアメリカ非居住者の基礎控除額である60,000ドルを超えるアメリカ所在資産を保有していたらアメリカ遺産税の申告(Form706-NA)をする必要があります。

よくあるケースだとエヌビディアやアマゾン等の米国株投資をしている方が亡くなったケースです。

それらの米国株の評価額が60,000ドルを超えていた場合にはアメリカ遺産税の申告が必要となるのです。

米国株が日本の証券会社で保管されていてもアメリカ遺産税の申告義務はありますので注意しましょう。

日本人が申告義務を負うアメリカ遺産税についての詳しい解説は、日本居住の日本人でも米国遺産税申告(Form706-NA)が必要になるケース、記載方法等について徹底解説をご参照ください。

5. 為替リスクと海外送金への対応

為替変動の影響

海外資産の評価は日本円で行われるため、為替レートの変動が相続税額に大きく影響します。

相続税の評価では、相続開始日の対顧客直物電信買相場(TTB)を使用します。

外貨預金の相続税評価

相続した外貨預金の評価額の計算方法:

例:1万ドルの外貨預金を相続し、TTBが149.44円の場合

評価額 = 1万ドル × 149.44円 = 1,494,400円

為替換算についての詳しい解説は、【相続税申告】 外貨建て財産、債務の邦貨換算を徹底解説をご参照ください。

為替リスクの種類

| リスクの種類 | 内容 | 対策 |

| 評価時リスク | 相続開始日の為替レートにより相続税額が変動 | 事前の為替ヘッジ |

| 送金時リスク | 送金時の為替レートにより受取額が変動 | 送金タイミングの検討 |

| 保有継続リスク | 相続後の為替変動による資産価値の変動 | 分散投資・適切な運用 |

海外送金の注意点

海外から日本への送金、または日本から海外への送金には以下の注意点があります。

高額な手数料

受取手数料

為替手数料

中継銀行手数料

送金限度額

高額送金時は複数回に分けて送金が必要

為替差益の税務処理

相続後に外貨資産を円転した場合の為替差益は、相続人の雑所得として課税されます。

相続開始日から円転までの期間に生じた為替差益について、所得税の確定申告が必要になります。

プロベート制度下での為替リスク

アメリカなどでプロベート手続きが必要な場合、手続き完了まで1~3年かかるため、その間の為替変動リスクも考慮する必要があります。

海外資産相続のQ&A

Q1: 海外資産の相続税はどのように計算されますか?

海外資産も日本の相続税の課税対象となる場合があります。相続開始日の為替レート(TTB)で円換算し、外国で相続税を支払った場合は外国税額控除の適用を受けることができます。

Q2: プロベート手続きはどのくらい時間がかかりますか?

プロベート手続きは通常1~3年かかり、複雑なケースではさらに長期化することがあります。この間、遺産の利用や処分が制限されるため、事前の対策が重要です。

Q3: 海外不動産の相続登記で注意すべき点はありますか?

海外不動産の相続登記は現地法に従って行う必要があり、現地語への翻訳やアポスティーユ認証が必要です。また、プロベート制度がある国では、裁判所での手続きを経る必要があります。

Q4: 国際相続で必要な書類の準備期間はどのくらいですか?

アポスティーユ取得で1週間程度、領事認証では数週間から1ヶ月程度かかります。翻訳や現地での手続きも含めると、全体で2~3ヶ月の期間を見込む必要があります。

Q5: 為替リスクを軽減する方法はありますか?

為替ヘッジ商品の活用、送金タイミングの分散、現地での資産保有継続など、リスクを軽減する方法があります。ただし、コストと効果を総合的に検討する必要があります。

まとめ

海外資産の相続は、国内財産の相続と比較して格段に複雑な手続きが必要です。

二重課税リスクへの対応、プロベート制度による手続きの長期化、海外不動産の相続登記手続き、国際相続特有の書類収集と認証、為替リスクと海外送金への対応など、多岐にわたる注意点を事前に把握しておくことが重要です。

特に、プロベート制度や外国税額控除制度については、専門的な知識が必要となるため、国際相続に精通した専門家への相談が不可欠です。

海外資産を保有している方は、相続が発生する前に適切な対策を講じることで、相続人の負担を大幅に軽減できます。

国際相続の複雑さを理解し、早期から専門家と連携して準備を進めることが、円滑な相続手続きの実現につながります。

海外資産の相続は複雑ですが、適切な準備と専門家のサポートにより、円滑な手続きを実現することが可能です。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00