名義預金は相続税の対象?!判断基準や対策、遺産分割協議書の書き方など徹底解説

名義預金とは、「亡くなった人の名義ではないけど亡くなった人の財産として申告に含めなければならない預金」のことをいいます。

普通の感覚だと亡くなった人以外の名義の預金に相続税がかかってくるということに違和感を感じるかもしれませんが、相続税の世界では当たり前のように亡くなった人以外の名義の財産に相続税がかかってきます。

この名義預金は大きく分けて①妻(夫)名義の預金、②子・孫名義の預金の2つが考えられます。

この2つの種類ごとに名義預金の判定方法、評価方法も異なります。

また、相続税の税務調査の現場でも名義預金が漏れていて追徴課税となるケースが非常に多いと言われています。

今回の記事では、この名義預金の判定方法や実務における確認事項、また、名義預金に該当させないためにはどうすれば良いかなどについて、一般の方にもわかりやすく解説します。

最後まで読んだいただければ名義預金を誰よりも詳しくなり、税務調査に入られない申告書を作成できるはずです。

動画で知りたい人は下記YouTubeから、テキストで確認したい人はこのままスクロールして一番最後までお読みください!

目次

- 1 1. 名義預金とは、「亡くなった人の名義ではないのに相続税の対象となってしまう預金のこと」

- 2 2. 名義預金のよくある2つのケースとそれぞれの判断基準

- 3 3. 名義預金の存在は税務署にバレるので注意!

- 4 4. 名義預金の税務調査の流れを相続専門税理士がリアルに解説!

- 5 5. 名義預金の申告書記載例

- 6 6. 名義預金を税務調査で指摘された場合のペナルティ

- 7 7. 名義預金と認定されないための対策とポイント

- 8 8. 名義預金に関して最も多く寄せられる5つの疑問とその答え

- 9 9. 実際の名義預金の実例を臨場感たっぷりに知る方法

- 10 10. 名義預金の対策・対応策はそれぞれの状況により異なるので税理士に相談するのがベスト

- 11 11. まとめ

1. 名義預金とは、「亡くなった人の名義ではないのに相続税の対象となってしまう預金のこと」

名義預金とは、「亡くなった人の名義ではないのに相続税の対象となってしまう預金のこと」です。

財産の所有者を判定するにあたり、名義人=所有者と考えるのが一般的であるため、相続税申告をする際に名義預金は非常に漏れやすい財産となります。

相続税申告で漏れやすいということは、税務署も名義預金の有無に目を光らせているということです。

私が今まで立ち会った相続税の税務調査においても色々ある財産の中で、「名義預金の申告漏れ」の指摘がダントツで多いです。

しかも、名義預金は漏れる金額が大きくなるケースが多いです。

漏れる金額が多くなるということは、本来払う必要のなかった重加算税又は過少申告加算税のペナルティや延滞税も必然的に多額になってしまいます。

このように、名義預金が漏れてしまうと、納税者にとっては大きな負担となってしまうのです。

2. 名義預金のよくある2つのケースとそれぞれの判断基準

名義預金のよくある一般的なケースは下記の2種類です。

(1)妻名義の預金

(2)子・孫名義の預金

それぞれのケースごとに判断基準も異なります。

以下にケースごとの判断基準を解説していきます!

(1)妻名義の預金の判断基準

名義預金の代名詞ともいわれるのが、妻名義の預金です。

名義預金の判定や計算をするときに一番難しいのも、妻名義の名義預金です。

妻名義の名義預金の判定や計算が難しい理由としては、妻の固有財産の確定や管理状況の確認に骨を折るためです。

妻名義の預金は下記状況を総合的に考慮して名義預金に該当するか否か判断します。

②生活費等の負担者の把握

③過去の妻の大きな入出金の状況

④相続開始前の夫婦間の資金移動の有無

①過去の妻の固有収入の有無

妻の過去の収入は妻の固有財産とすることができます。

すなわち、夫の相続財産に含めなくて良い、名義預金から除外できるということです。

共働き夫婦であれば妻の給与収入も相当蓄財されていますが、今お亡くなりになっている人の妻の世代は専業主婦の人も多いです。

専業主婦の妻の固有財産と認められる主な過去の収入は下記の通りです。

□ 妻の公的年金の蓄積

□ 妻のパート収入や不動産賃貸、売却収入

□ 夫などから適正な手続きにより受けた贈与

□ 結婚持参金(結婚前の給与収入や支度金等)

□ 上記に伴う運用益

上記を積み重ねた合計額が死亡日の妻名義の預金合計を超える場合には、その超えた金額が名義預金と判断される可能性があります。

②生活費等の負担者の把握

上記①で妻の過去の収入を把握したとしてもその金額を日々の生活で使ってしまっていては上記①の合計額をそのまま妻の固有財産と考えることはできません。

日々の生活費、交際費、医療費等の支出を夫婦どちらの口座から支出していたのかを把握し、妻口座から支出されていたものであれば上記①のあるべき収入からマイナスしなければなりません。

③過去の妻の大きな入出金の状況

夫婦で自宅を購入した場合や一時払いの生命保険料を支払ったなど上記②以外の大きな支出を妻自身がしている場合には妻の固有財産を把握する上で考慮しなければなりません。

子や孫へ妻から贈与している場合も忘れずに考慮しましょう。

④相続開始前の夫婦間の資金移動の有無

①~③で妻名義の残高に妥当性が伺えたとしても相続開始前の夫婦間で根拠のない資金移動があった場合には相続財産、債務に加味させる必要があります。

仮に亡くなる2年前に夫の預金から妻の預金に1,000万円を振り込んだとします。

振り込んだ理由もただ妻の預金のほうが利率が高かったため等の理由の場合には当該1,000万円は夫の相続財産に計上すべきでしょう。

したがって、相続開始前の夫婦の資金移動は名義預金に該当する資金移動が含まれている可能性があるため必ず確認が必要です。

なお、これから説明する子や孫名義の預金口座ではその口座の管理者が重要となりますが、妻名義の預金については口座の管理者は重要視しません。

過去の判例では、名義預金の管理者は支配者(最終意思決定者)と考え、家計の主宰者であり、実際に口座の管理をしている妻ではなく、外から稼いできた夫と認定されたことが多いです。

すなわち、妻は夫の代理により家計を管理していただけで、真の管理者は夫と判断されるのです。難しいですよね。

なお、支配者すらも妻であると認められれば妻への贈与が成立していて上記①~③で計算した妻の固有財産を上回る金額が妻名義の預金を構成していたとしても名義預金に含めなくていい可能性があります。

この辺は判断が難しいので相続の強い税理士に必ず相談するようにしましょう。

下記コラムに妻の名義預金について詳しく解説してますので是非ご確認ください。

名義預金の計算方法 共働き夫婦の場合

名義預金の計算方法 専業主婦の場合

参考までにフローチャートを作成したのでご参照ください。

-2.png)

(2)子・孫名義の預金の判断基準

妻名義の預金に続いてよく出てくるパターンが「子や孫名義の預金」です。

例えば、亡くなった人が子や孫の名義を借用して定期預金を作っていたケースなどが典型です。

このパターンは、妻名義に比べて計算や判定はそこまで難易度は高くないですが、贈与成立の有無の判定に頭を悩ませることがたまにあります。

子や孫が亡くなってから自分名義の預金があることを知ったというなら典型的な名義預金となりますが、「生前からその存在を知っていて、使おうと思えば使えていた」という場合は判定が微妙となり難しくなります。

子・孫名義の預金の判断ポイントは、贈与が成立していたかどうかです。

これだけ考えればいいのです。

すなわち、

「贈与が成立していれば名義預金には含めなくてOK」

「贈与が不成立なら名義預金として相続財産に含める」

ということになります。

子・孫名義の預金の贈与が成立しているかどうかは下記状況を総合的に考慮して判断します。

②名義人(子・孫)はその口座の存在を知っていて自由に引き出すことができた?

③その口座の印鑑は被相続人が使っていた印鑑とは別の印鑑?

④通帳、キャッシュカード、印鑑の管理者が名義人(子・孫)自身?

上記質問にすべてYesならば贈与は成立していると考えて名義預金から除いて大丈夫です。

YesとNoが混じっているような場合にはグレーゾーンであるため相続に強い税理士に相談してください。

名義預金と生前贈与の判定方法を詳しく知りたい人は、名義預金? 生前贈与? 判定方法をわかりやすく解説します!を参照してください。

参考までにフローチャートを作成したのでご参照ください。

.png)

3. 名義預金の存在は税務署にバレるので注意!

相続税の税務調査の現場でも名義預金が漏れていて追徴課税となるケースが非常に多いと言われています。

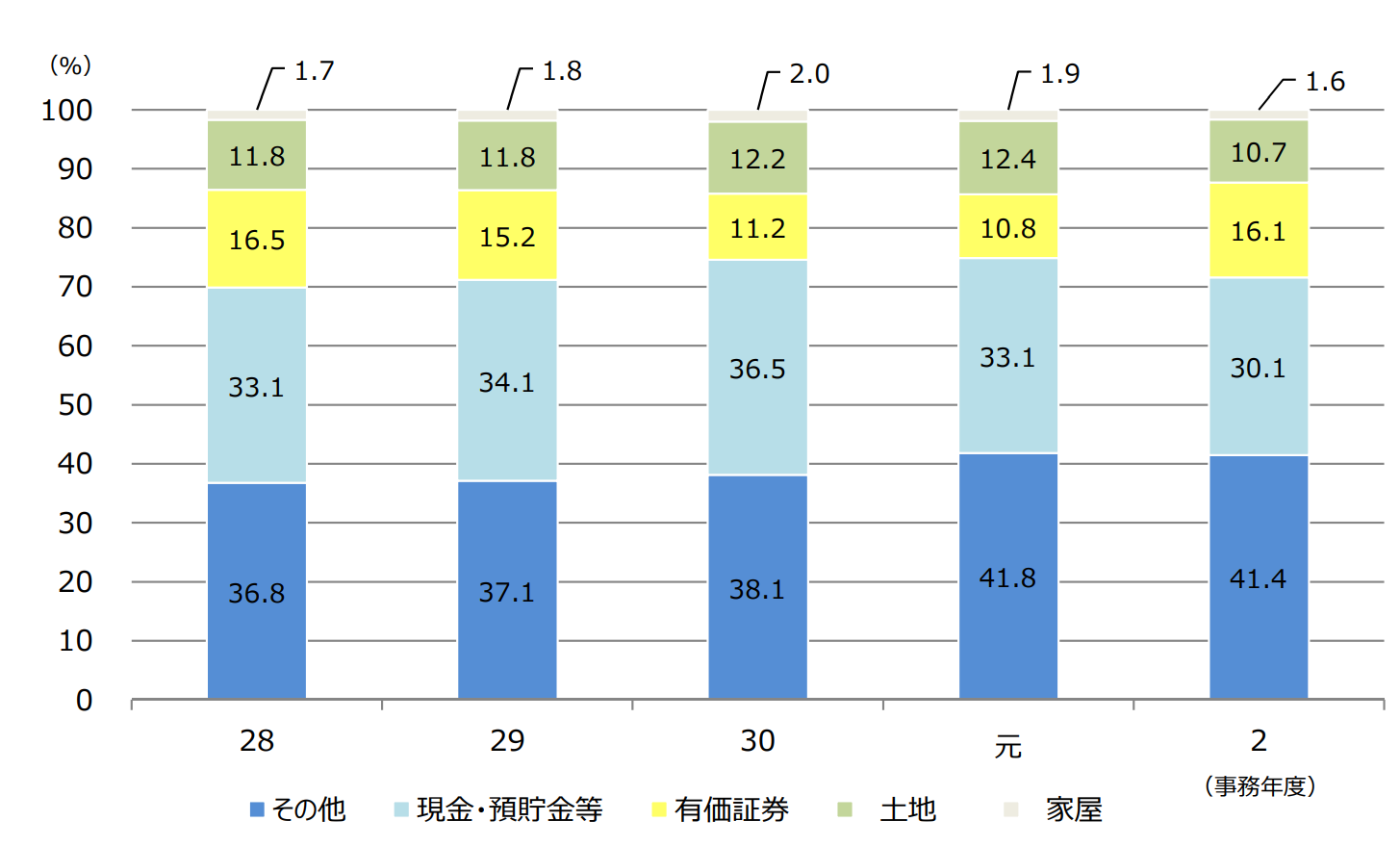

下記の図は相続税の税務調査で申告漏れとなった財産の構成比となります。

現金・預金の計上漏れは水色部分の30.1%(令和2年)ですが、こちらの多くは名義預金の計上漏れと想定されます。またその他の青色部分の41.4%(令和2年)にも名義預金の計上漏れが含まれていると想定されます。

このように名義預金を知らないと相続税の税務調査に入られるし、税務調査後に修正申告をした場合には本来適切に申告していれば払う必要のない過少申告加算税や重加算税のペナルティーも発生していまします。

もし、「税務署なんて亡くなった人名義の財産しか調べないだろうし、名義預金なんてバレないから大丈夫だろう」と思っているのであれば、それは大きな間違いです。

名義預金の存在は税務署からバレます。

理由としては、下記の2つです。

(1)親族名義の財産も調査の対象のため

(2)税務署は被相続人や親族の過去の収入を知っているため

(1)親族名義の財産も調査の対象のため

税務署は相続税の税務調査先を選ぶに当たって、亡くなった人名義の財産を調べるのは当然として、その親族名義の財産も確実に調査しています。

したがって、家族名義や親族名義の預金に移し変えていたからといって税務署の目はごまかせないのです。

(2)税務署は被相続人や親族の過去の収入を知っているため

税務署は、亡くなった人の過去の収入等も把握していますので、このくらいの収入があれば、亡くなった人の財産もこのくらいはあるだろうという当たりもつけてきます。

このくらいあるだろうと税務署が推定した金額に満たない金額が相続税申告書に計上されていたら税務署は親族名義の口座に移っていないかと疑うわけです。

逆に、親族についても、「これくらいしか収入がないのに多額の預金があることはないだろう」という当たりをつけてきます。

例えば、15歳の孫名義の預金が1,000万円あるなんて、通常ではありえないです。このような場合には税務署は名義預金の存在を疑ってきます。

【相続専門税理士からのワンポイントアドバイス】

そもそも税務署にバレる、バレないという発想ではなく、「名義預金というものを正確に理解し、名義預金に該当した場合には、適切に相続税申告書に反映する」ということが適正な相続税申告の観点から必要なのです。

4. 名義預金の税務調査の流れを相続専門税理士がリアルに解説!

税務署は税務調査を行う前に、相続人や親族名義の預金もひととおり調べてから税務調査に臨みます。

これは、関係者の預金状況を事前に調べておくことで、隠している財産がないかどうかを把握するためです。

しかし、調査の現場では、あえて預金の状況を知らない振りをして聞いてくる調査官もいます。これは、重加算税の賦課を狙いに行っているのだと思います。

納税者からしてみれば、調査官が既に名義預金の存在を掴んでいることを知っているならば、その状況であえて「名義預金の存在を隠そう」という意識はなくなるはずです。これに対し、「調査官は名義預金の存在を知らないんだ」と納税者が思えば、納税者の言動にもこのまま名義預金を隠しとおそうという意識が働きます。

名義預金の存在を隠してしまったら重加算税の対象となります。このような理由から調査官はあえて知らない振りをして納税者に質問をぶつけてきます。

私の座右の銘は「公明正大」であるため、調査官のそのような手法をあまり良いとは思いませんが、税務署もその任務を遂行するため(すなわち、悪質な納税者を少しでもなくして適切な申告納税制度の実現を図るため)に頑張っているのでしょうから仕方ないとも思います。

繰り返しになりますが、名義預金がある場合には正確に申告しておくこと、また、申告できていない場合には調査時に隠さず説明することが重要です。

名義預金について確認されるポイント

調査の現場で具体的に確認されるポイントは、下記の通りです。

質問だけでなく、通帳やキャッシュカードの保管場所を実際に見たり、届出印を実際に押してみたりします。

また、調査の終わり際に、「相続財産以外の所有財産」という書類を書いて後日提出してくださいと言われることもあります。提出が強制されているわけではないですが、調査を早く終わらせるためには、すべてを正確に記載して提出したほうが無難でしょう。

なお、相続人が「自分名義の財産が多いと余計な疑いをかけられるかもしれない」と思い、故意に財産を過少に記載したり、一定の財産を記載しなかったりすることがあります。

これをやってしまうと税務署の思うツボです。

つまり、「相続財産以外の所有財産」から漏れてしまった財産は、その相続人が把握していなかった財産、すなわち被相続人の財産(俗にいう「名義財産」)と認定される格好の証拠になってしまうということです。

そのため、この書類には相続人自身が知っている自分名義の財産は、すべて漏れなく記載するように心掛けましょう。

税務調査についてもっと詳しく知りたい人は、【2024年最新】相続税の税務調査をわかりやすく徹底解説!をご参照ください。

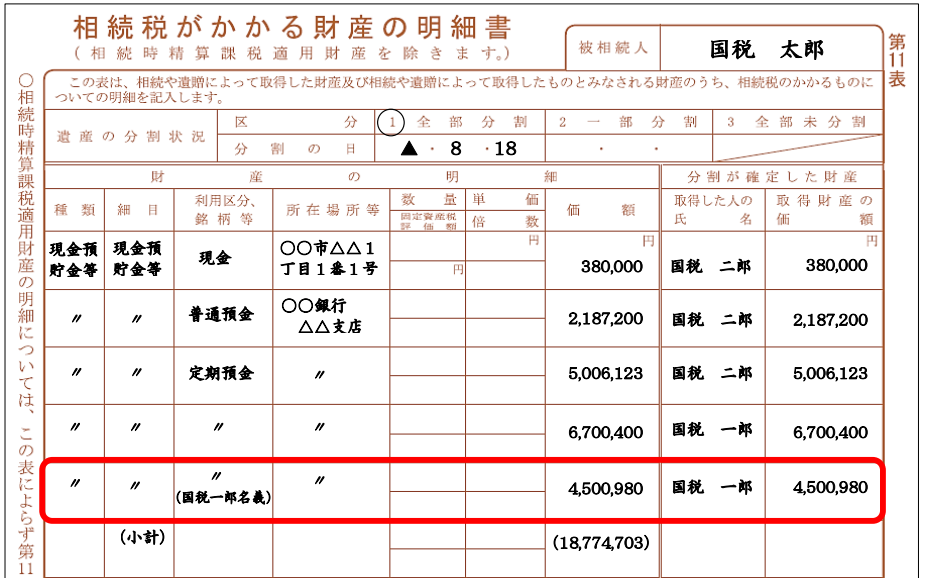

5. 名義預金の申告書記載例

名義預金は相続税申告書第11表に下記のように記載します。

(出典:国税庁HP)

6. 名義預金を税務調査で指摘された場合のペナルティ

名義預金が税務調査で指摘されると相続税本税だけでなく、過少申告加算税又は重加算税、延滞税が別途賦課されます。

要するに、名義預金の分の相続税がかかるだけではなく、別途ペナルティがかかってくるということです。

過少申告加算税は故意でない場合にかかるペナルティで、重加算税は故意に隠したときにかかるペナルティです。

両方が同時にかかることはありません。

各ペナルティの税率は下記の通りです。

| ペナルティの種類 | 状況 | 税率 |

| 過少申告加算税 | 当初の納付相続税額又は50万円 のいずれか多い方以下の部分 |

10% |

| 過少申告加算税 | 当初の納付相続税額又は50万円 のいずれか多い方を超えるの部分 |

15% |

| 無申告加算税 | 50万円以下の部分 | 15% |

| 無申告加算税 | 50万円を超えるの部分 | 20% |

| 重加算税 | 過少申告の場合 | 35% |

| 重加算税 | 無申告の場合 | 40% |

| 延滞税 | 納付期限から2ヶ月以内 | 2.4%(令和4年度) |

| 延滞税 | 納付期限から2ヶ月超 | 8.7%(令和4年度) |

加算税、延滞税共に、最初から適切に申告していたらかからない税金であるため、最初の申告で適切に申告することがペナルティを回避する一番の対処法となります。

相続税のペナルティの詳しい解説は、相続税のペナルティ 加算税、延滞税の税率と計算方法 かからないケースもあり?!をご参照ください。

7. 名義預金と認定されないための対策とポイント

税務署に名義預金を認定されないためには、名義預金を作らないことです。

すなわち、名義人と実質的な所有者を一致させておけば良いだけです。

自分が稼いだお金は家族名義にしないで自分名義にしておく、それが一番の対策です。

ただし、それだと相続税の節税はできません。

名義を子や孫に移した上で名義預金と認定されないための対策方法は、下記の2つです。

(1)適正に贈与を成立させる

(2)家族信託を活用する

(1)適正に贈与を成立させる

税務署に名義預金と認定されない適切な贈与のポイントは、以下の4つになります。

- 贈与契約書の作成

- 贈与の実行

- 贈与後の管理支配

- 贈与税の申告

ポイントは、「贈与の事実をしっかりと残しておくこと」です。

詳しくは「相続税の税務調査時に、名義預金と認定されない生前贈与の方法【4つの掟】」をご覧ください。

(2)家族信託を活用する

子や孫に多額の贈与をしたことにより金銭感覚を狂わせたり、無駄遣いされたりしたら本末転倒です。

それでも相続税を節税したいというのであれば家族信託がおすすめです。

家族信託を活用した名義預金対策の詳しい解説は、【家族信託の税務】名義預金と判定されないために信託を活用をご参照ください。

8. 名義預金に関して最も多く寄せられる5つの疑問とその答え

Q1 名義預金は遺産分割の対象になるのか?

(答え) 遺産分割の対象となります!

名義預金も立派な相続財産となります。したがって、名義預金は遺産分割の対象となります。

この場合に厄介なのが、預金の相続手続きです。

妻名義の預金が名義預金に該当して、それを妻が相続したというなら簡単です。名義変更も必要ありません。

預金の名義人でない人が相続する場合は注意が必要

問題は、名義人ではない人が相続する場合です。

よくあるケースとしては、孫名義の預金をその親(被相続人の子)が相続するケースです。孫は相続人でないので孫名義の預金は相続できません。

この孫名義の預金を名義預金として相続手続きする場合には、亡くなった人名義の預金を相続手続きする場合に比べ手続きが煩雑になり、期間も長くなってしまいます。

というのも、金融機関でもこの孫名義の預金が本当に亡くなった人の相続財産であるかどうか調査を要するためです。ある金融機関ではその調査だけで半年くらいかかると言われたこともあります。

また、相続手続きでなく名義人である孫がその預金の所有者として名義変更や振込をすれば済むケースもありますが、孫にしてみれば、自分がもらえない預金をわざわざ平日を使って手続きしに行かなければならないのであまりいい気持ちはしませんね。このような事にならないように、事前に名義預金を整理しておく必要があるのです。

なお、名義預金は遺産分割の対象と断言しましたが、名義人以外の相続人等が特段異議申し立てをしなければその名義預金は名義人に帰属するものとして遺産分割の対象に含めないという見解もあります。

もちろん、この場合でも名義預金が相続税の対象となることに変更はありません。

Q2 遺産分割協議書の書き方は決まっているのか?

(答え) 特段決まりはないが一般的には2通り!

名義預金の遺産分割協議書上の記載方法は下記の通り2つの方法が考えられます。

②名義人に対する預け金として記載する方法

①の方法の場合には、被相続人の預貯金と同様に金融機関名、支店、預金種類、口座番号、残高を記載します。また、名義預金独特の記載としてその口座の名義人も記載したほうが良いでしょう。

②の方法としては名義預金口座の残高の合計をその名義人に対する預け金として記載する方法です。この場合には特段名義預金の口座の特定はしなくていいでしょう。

①の方法の場合には、前述の通り、名義人以外が相続する場合には金融機関にて真の口座の所有者が被相続人であったことを調査するなどをされてしまうと相続手続きが煩雑になる可能性があります。

Q3 名義預金に時効はあるのか?

(答え) 時効はない!

贈与税の時効(正確には除斥期間)は、6年です。悪質な場合には7年です。

念のため、どのように時効をカウントするのか、具体例を用いておさらいしておきましょう。

贈与日:2016年5月2日

贈与者:父

受贈者:長男

贈与金額:200万円

贈与税:9万円

長男は贈与税の存在を知らずに2017年3月15日までに贈与税の申告をしていませんでした。

このときに贈与税の時効(悪質でない場合)の経過日は下記のうちどちらでしょうか?

② 2023年3月15日

答えは、②2023年3月15日です。

時効は贈与のあった年の翌年の贈与税の申告期限の翌日から起算します。

さて、前置きが長くなりましたが、名義預金に時効があるかどうかですが、

結論としては、時効はありません。

そもそも贈与が成立していないから名義預金になっているため贈与税の対象にもならないのです。

すなわち、10年前に作られた子供名義の通帳口座があったとしても時効という概念はなく、名義預金として相続財産に含めなければならないのです。

Q4 名義預金は本来の所有者名義に戻すべきか? 戻したときに贈与税はかかるのか?

(答え) 戻すかどうかは案件ごとに判断。戻したとしても贈与税はかからない!

1つ目の「名義預金は本来の所有者名義に戻すべきか?」についてですが、

答えは、案件により異なります。

例えば、子名義の定期預金口座100万円が典型的な名義預金で子もその口座があること自体を知らなかったようなケースです。

このようなケースは資金を拠出した親名義に戻しても良いでしょう。

これに対し、妻名義の普通預金口座があって、その口座の中に妻固有の財産も含まれているようなケースです。

このようなケースは相続発生前に名義預金がいくらであるかを判定、計算する必要があるので生前にその計算をするのはあまり効率的ではないと思います。このような場合にはそのままにしておいて相続発生時に適切に名義預金の計算をすれば良いと思います。

次に、2つ目の「戻したときに贈与税はかかるのか?」についてですが、

結論としては、贈与税はかかりません。

下記の国税庁の名義変更通達にも記載がありますが、真の所有者に戻す名義変更については贈与税はかかりませんので安心してください。

国税庁HP 名義変更通達

Q5 逆名義預金!妻が先になくなった場合の妻名義の預金は相続財産に含めるのか?

(答え) 含めません!

夫名義の預金が1億円、妻名義の預金も5,000万円という夫婦がいたとします。この夫婦には子供が1人いました。

妻は専業主婦で、妻の両親からの遺産もなく、過去に働いた経験もなく、公的年金も受給前で、夫から適正な手続きで受けた贈与もありません。

ただ家計のやりくりをしていたら妻名義の預金が5,000万円にもなってしまいました。

このような状況で妻が先に亡くなった場合、妻は相続税申告が必要でしょうか?

本件は相続人が夫と子一人のため相続税の基礎控除は、4,200万円です。妻名義の預金が5,000万円なので表面的には相続税申告が必要となります。

しかし、結論としては、相続税申告は必要ありません。

妻名義の預金5,000万円は名義預金に該当し、夫の財産に含めるべきものです。

仮に夫が先に亡くなったときには相続財産に含めるべき夫の預金は1億5,000万円となります。

したがって、妻が先に亡くなったときには妻名義の預金5,000万円は妻の相続財産には該当しないのです。

私はこのケースにおける妻名義の預金を逆名義預金と名付けています。私が作った完全なる造語であり正式名称ではありませんのでご注意を!

このような逆名義預金を相続財産として計上していて余計な相続税を払っているケースも散見されます。

名義預金は相続財産に加算するケースだけでなく相続財産から控除するケースもあるということを覚えといてください。

動画で知りたい人は下記YouTubeをご覧ください。

9. 実際の名義預金の実例を臨場感たっぷりに知る方法

名義預金をもっと詳しく実例で知りたい人は、是非、過去の裁判例や裁決事例を参考にしてください。

ただ、原文を読むのは難しいし、長いし、そんな面倒なことはしたくない!という人にオススメなのが、

相続専門の税理士である私が過去の裁決事例を所感付きでまとめている下記コラムです。

所感部分だけでもエッセンスは掴めますので是非ご参照ください!

名義預金の最新裁決事例【令和4年2月15日裁決】 相続専門税理士の解説付き

名義預金の最新裁決事例(令和5年~令和6年)まとめ 相続専門税理士の所感付き!

名義預金の最新裁決事例(令和3年~令和4年)まとめ 相続専門税理士の所感付き!

名義預金の最新裁決事例(平成28年~令和2年)まとめ 相続専門税理士の所感付き!

名義預金の最新裁決事例(平成25年~平成27年)まとめ 相続専門税理士の所感付き!

10. 名義預金の対策・対応策はそれぞれの状況により異なるので税理士に相談するのがベスト

名義預金があれば必ず税務調査に入られるというわけではありません。

相続税の申告書に適切に名義預金の評価がされていれば税務調査に入られることはありません。

また名義預金を過大に評価して無駄な相続税を支払う必要もありません。

名義預金の評価は法律や通達では決められていません。なので非常に難しいのです。

税務調査に入られず、かつ、過大な相続税を払うことのないような評価をしないといけません。

そのためには、名義預金の評価に強い相続専門の税理士に相続税申告を依頼するのが一番の近道です。

弊社のホームページを御覧頂いた皆さんはよく理解していただけると思うのですが、税理士法人トゥモローズは名義預金をどの税理士法人より深く、広く研究しています。

名義預金にお悩みの方は是非弊社までご相談ください。

11. まとめ

名義預金の意義、評価方法、税務署に指摘された場合のペナルティー、名義預金と指摘されないための対策等について詳しく解説してきました。

ここまでお読みの方ならば名義預金がどういったものかは十分理解されたかと思います。

最後にダメ押しで重要なポイントのみを箇条書きでまとめておきます。

◯名義預金とは「亡くなった人の名義ではないのに相続税の対象となってしまう預金のこと」

◯名義預金は大きく分けて「妻名義」「子・孫名義」の2つのケースがあります

◯名義預金は隠しても無駄で税務署にバレます

◯税務署にあとからバレると相続税以外にもペナルティがかかります

◯名義預金を作らないためには名義人と真の所有者を一致させること

◯家族名義の預金を作りたいなら時間をかけて適切に贈与をする

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00