遺産分割協議書はいつ必要?|遺産分割協議書が必要になる手続きは6つ

こんにちは。

相続税専門の税理士法人トゥモローズです。

遺言書のない相続では、相続人全員で「誰が・何を・どれくらい」相続するのかを協議し、合意した内容を書面にします。

この書面を遺産分割協議書といい、相続税申告手続きや様々な財産の相続手続きに必要不可欠です。

相続手続きを行うための遺産分割協議書の提出先は財産の種類によって異なります。

事前に遺産分割協議書の提出がどの手続きで必要になるのかを確認しておくと、相続手続きをスムーズに行うことができます。

遺産分割協議書の書き方については、遺産分割協議書の書き方をわかりやすく徹底解説|相続財産の種類別で紹介を参照してください。

目次

遺産分割協議書の目的

遺産分割協議書は「相続人全員で遺産の分け方を話し合った内容を文書化したもの」であり、相続財産の名義変更などの相続手続きに必要不可欠な書類です。

なぜなら、遺産分割協議書は相続人全員で合意した内容を第三者に示すことができる唯一の書類だからです。

しかし、遺産分割協議書の作成は全ての相続で必要になるのではなく、主にここで紹介するケースにおいて遺産分割協議書の作成と提出が必要になります。

ただし、ここで紹介するケースに該当する場合であっても、相続人が1人しかいない場合や遺言書のとおりに遺産分割を行う場合、法定相続分で遺産分割を行う場合には、遺産分割協議自体が必要ないため、遺産分割協議書の作成は必要ありません。

①相続税申告書に添付が必要

1つ目は相続税申告が必要になる場合です。

相続財産の合計額が、相続人の数によって算定される基礎控除の金額を超える場合には、相続税の申告が必要になります。

相続税の基礎控除については、「相続税の基礎控除と法定相続人(法定相続分)をわかりやすく徹底解説!」で詳しく紹介しています。

相続税申告書は被相続人の住所地を管轄する税務署に提出しなければならず、この相続税申告書の添付資料として遺産分割協議書の添付が必要です。

添付は遺産分割協議書は写し(コピー)の提出で問題ありませんが、遺産分割協議書とセットで遺産分割協議書に押印した実印の印鑑証明書も必要になります。

印鑑証明書については原本の提出が必要になりますので注意しましょう。

なお、税務署に提出する印鑑証明書には特に有効期限は設けられていません。

10か月以内に遺産分割協議書の作成が必要

遺産分割協議自体には法的な期限は設けられていませんが、相続税申告には「相続開始後10か月以内」という申告期限が設けられています。

そのため、遺産分割協議書の添付が必要になる相続税申告を行う場合には、相続税申告期限に間に合うように遺産分割協議書の作成をしなければなりません。

申告期限を過ぎてしまうと期限内申告を要件とする特例の適用を受けることができなかったり、加算税等のペナルティが課されることになりますので、早めに相続人全員で遺産分割協議を行うようにしましょう。

申告期限までに遺産分割が整わない場合は「分割見込書」を提出

相続税申告書を申告期限までに提出しなければ、配偶者の税額軽減や小規模宅地等の特例など、相続税を大きく軽減できる特例の適用を受けることはできません。

「どうしても遺産分割協議が相続税申告書の期限までに整わない」という場合には申告期限後3年以内の分割見込書を相続税申告書に添付することで、実際に遺産分割が整った後にこれらの特例の適用を受けることができるようになります。

未分割の相続税申告については「【相続税】申告期限までに遺産分割が決まらない場合の未分割申告」で詳しく紹介しています。

②不動産の名義変更登記に必要

土地や建物などの不動産を遺産分割協議により相続した場合、被相続人の名義を相続人の名義に変更する「相続登記」の際に遺産分割協議書を提出します。

相続登記は対象になる不動産の所在地を管轄する法務局で手続きを行わなければならず、遺産分割協議書は原本を提出することになります。

なお、遺産分割協議書は相続財産が全て記載されている必要はなく、不動産だけが記載されている遺産分割協議書であっても有効です。

また、相続登記手続きでは、相続税申告と同様に相続人全員分の印鑑証明書の添付が必要です。

相続登記では提出する印鑑証明書に有効期限は設けられていません。

相続登記は令和6年4月1日より義務化されることになり、相続不動産の取得を知ってから3年以内に登記を行わなければ過料が科されることになりますので注意しましょう。

提出した遺産分割協議書を還付してもらえる方法

遺産分割協議書は相続人全員の意思決定を示す重要な書類ですが、相続登記では遺産分割協議書の原本を提出しなければならないため、不安を感じる方もいるかもしれません。

しかし、通常であれば遺産分割協議書の原本が還付されることはありませんが、一定の手続きを行うことで遺産分割協議書を還付してもらえることが可能です。

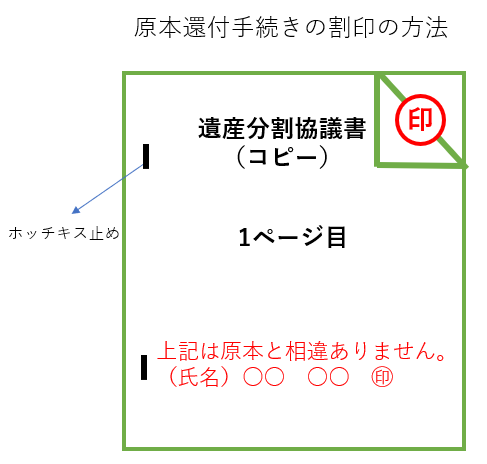

遺産分割協議書を還付してもらうためには「原本還付手続き」を行います。

原本還付手続きを行うためには、遺産分割協議書の全てのページをコピーし、コピーした遺産分割協議書に次のように記載し、原本と一緒に法務局へ提出します。

上記は原本と相違ありません。

(氏名)○○ ○○ ㊞

ここで押印する印鑑は実印でなくても構いませんが、登記申請書と同じ印鑑でなければなりません。

また、遺産分割協議書が複数ページある場合は、一番上のページに上記の記載を行い、ホッチキス止めして各ページに割印を行います。

原本還付手続きは難しい手続きではありませんので、遺産分割協議書の原本を手元に残しておきたい場合は利用されることをおすすめします。

③預金の相続手続きに必要

遺産分割協議が整い、相続手続きの依頼書や遺産分割協議書、相続人全員の印鑑証明書、戸籍謄本などの書類を提出することで預金の払い戻しができるようになります。(金融機関によっては相続人全員が所定用紙に署名押印することで預金の払い戻しができる場合もあります)

遺産分割協議書の取り扱いは金融機関によって異なっており、コピーの提出が可能な場合や原本を持参して金融機関がコピーを取る場合など様々です。

また、遺産分割協議書と一緒に相続人全員の印鑑証明書が必要です。提出する印鑑証明書は相続発生後に取得したものであること、かつ、取得から6か月以内(金融機関によっては3か月以内)のものでなければなりませんので注意が必要です。

なお、相続が発生すると金融機関によって被相続人の預金口座が凍結されてしまいます。口座が凍結されると、通帳記帳ができなくなったり、遺産分割が整うまでは預金の払い戻しを受けることができませんので、手続きを行うタイミングに注意が必要です。

④有価証券の相続手続きに必要

相続財産に上場株式などの有価証券がある場合には、証券口座がある証券会社で相続手続きが必要です。預金の相続手続きと同様に遺産分割協議書、相続人全員の印鑑証明書、戸籍謄本などの書類の提出を行います。

ただし、有価証券を相続する相続人が証券口座を持っていなければ相続した被相続人の有価証券を移行することができませんので、相続手続きを行う前に相続人名義の証券口座を開設する必要があります。

相続した有価証券を売却する場合でも、一度相続人の証券口座に移行しなければなりませんので注意しましょう。

有価証券の相続税評価の解説は、相続税申告 上場株式、債券、投資信託、ゴルフ会員権等の評価方法と調査方法をご参照ください。

⑤非上場株式の相続手続きに必要

相続財産の中に証券取引所に上場していない会社の株式がある場合には、株式の名義書換手続きが必要になります。

名義書換手続きに期限はありませんが、名義書換を行うことで相続人が株主名簿に記載され、株主総会での議決権の行使や配当金の受け取りができるようになりますので、早めに名義書換を行いましょう。

名義書換手続きは証券会社ではなく、株式を発行した会社に株式名義書換請求を直接行い、遺産分割協議書の写し、戸籍謄本、相続人全員の印鑑証明書を提出することで株式の名義変更を行うことが可能です。

非上場株式の相続税評価の解説は、非上場株式の評価 最低限知っておきたい基礎知識!をご参照ください。

⑥車の相続手続きに必要

被相続人の車を相続する場合は陸運局で名義変更が必要です。名義変更には、遺産分割協議書と印鑑証明書(発行から3ヶ月以内のもの)が必要になります。

売却や廃車をする場合であっても、一度相続人の名義に変更しなくてはなりませんので注意しましょう。また、車の名義変更を行う場合には車庫証明が必要になりますので、事前に警察署で車庫証明を取得しましょう。

車の相続税評価の解説は、自動車(車両)の相続税評価を徹底解説をご参照ください。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00