【2026年最新】相次相続控除とは?計算方法・要件・Q&Aを徹底解説

- 相次相続控除は10年以内に相続が2回以上あった場合に使える税額控除

- 1回目の相続で納めた相続税の一部を2回目の相続税から差し引ける

- 適用できるのは「相続人」のみ(包括受遺者・相続放棄者は不可)

- 経過年数が短いほど控除額が大きくなる

- 未分割申告・期限後申告・更正の請求でも適用可能

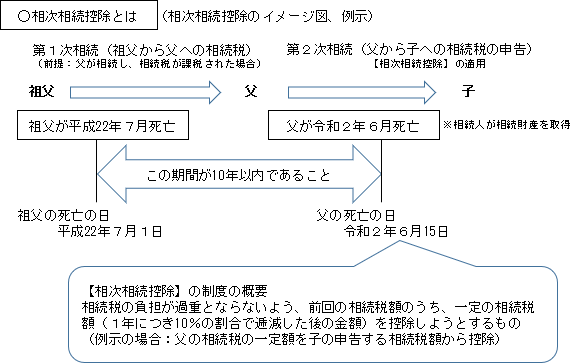

相続が10年以内に相次いだ場合には、1回目の相続税の一部を2回目の相続税からマイナスできるという制度があります。

これを相次相続控除といいます。

今回は、この相次相続控除についてわかりやすく徹底解説します。

相次相続控除以外の税額控除の詳しい説明は、相続税の税額控除をわかりやすく解説。相続人の税額から一定額を差し引く制度をご参照下さい。

一次相続の遺産分割が確定する前に二次相続が発生してしまった場合のいわゆる数次相続についての解説は、数次相続が発生した遺産分割協議書の書き方をわかりやすく徹底解説をご参照ください。

目次

相次相続控除とは

相次相続控除と読んで字の如く、相次いで相続が発生した場合に、相続税を軽減できる制度です。

制度の創設趣旨としては、短い期間で相続税が複数回課税された場合には、その財産の中に同じ財産も含まれることが想定されるためです。すなわち、相続税の負担が過重になることを避けるために創設されました。

例えば、祖父が自宅の土地1億円を所有していて、その土地を父が祖父から相続しました。その土地に相続税が500万円かかりました。

その1年後に父からその土地を私が相続した場合に、祖父の相続で父が500万円の相続税を納めて、かつ、同じ土地に父の相続で私が500万円納めることとなったらさすがに酷ですよね。

このような酷な状況をできるだけ軽減するために設けられたのが相次相続控除です。

国税庁HPに載せられていたイメージ図を貼り付けておきます。

相次相続控除の要件

相次相続控除の要件は下記の3つです。

②今回の相続の開始前10年以内に開始した相続で被相続人が財産を取得していること

③今回の相続の開始前10年以内に開始した相続により取得した財産について相続税が課税されていること

これだけ読むとわかりづらいですが、簡単に言うと

「亡くなる前10年間に相続税を納めた人が亡くなった場合に相続人限定で使える税額控除」

ということです。

上記要件の詳しい解説は後述するQ&Aをご参照下さい。

相次相続控除の計算方法

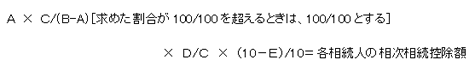

相次相続控除の計算式は下記の通りです。

上記計算要素の解説は下記の通りです。

A:今回の被相続人が前の相続の際に課せられた相続税額(この相続税額は、相続時精算課税分の贈与税額控除後の金額をいい、その被相続人が納税猶予の適用を受けていた場合の免除された相続税額並びに延滞税、利子税及び加算税の額は含まれません。)

B:今回の被相続人が前の相続の際に取得した純資産価額(取得財産の価額+相続時精算課税適用財産の価額-債務及び葬式費用の金額)

C:今回の相続、遺贈や相続時精算課税に係る贈与によって財産を取得したすべての人の純資産価額の合計額

D:今回のその相続人の純資産価額

E:前の相続から今回の相続までの期間(1年未満の期間は切り捨てます。)

※Bの金額につき、令和6年1月1日以降の贈与については、相続時精算課税にも年間110万円の基礎控除が新設されました。この基礎控除内の贈与は「相続時精算課税適用財産の価額」に含まれません。

ややこしい計算式ですが、簡単に言うと

「二次相続の被相続人が一次相続で納めた相続税額 ✕ (10年-経過年数)✕ 10%」

ということです。

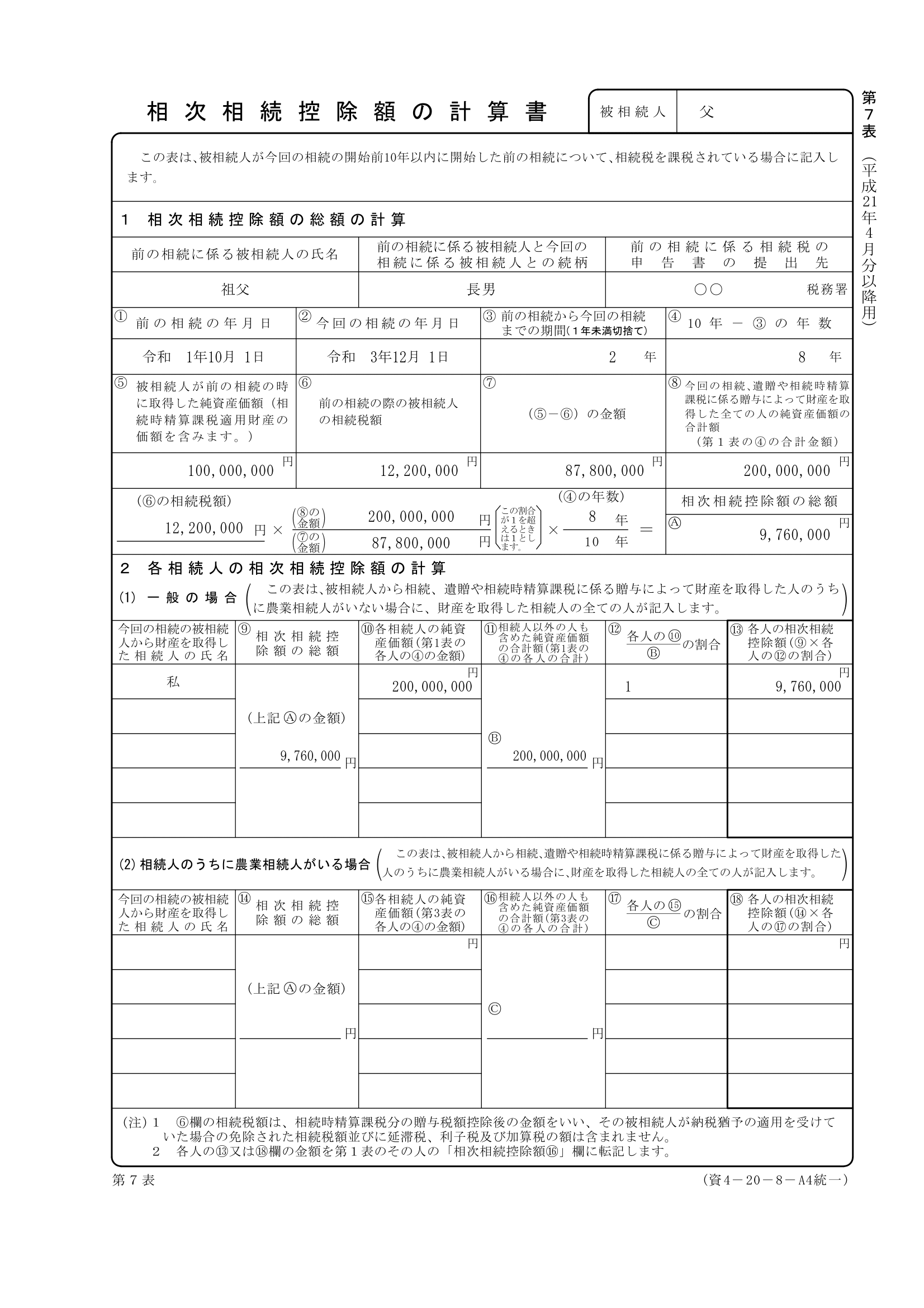

具体的な数字で確認しましょう

相続開始日:令和1年10月1日

相続人:長男(父)のみ

純資産価額:1億円

父の納めた相続税額:1,220万円

■父の相続(二次相続)

相続開始日:令和3年12月1日

相続人:長男(私)のみ

純資産価額:2億円

上記の算式に当てはめて計算していきましょう。

A:1,220万円

B:1億円

C:2億円

D:2億円

E:2年(2年2ヶ月ですが、1年未満の端数は切り捨てます)

1,220万円(A)✕ 2億円(C)/( 1億円(B)- 1,220万円(A))(左記分数が100超のため100)✕ 2億円(D)/ 2億円(C)✕(10 - 2(E))/ 10 = 976万円

色々ややこしい計算過程を経てますが、ほとんどのケースで一次相続の相続税額✕(10年-経過年数)/10年が相次相続控除の金額となります。

理由としては、二次相続の被相続人もある程度の固有財産を持っていることが想定され、「一次相続で取得した遺産額<二次相続の遺産額」の計算式が成り立つためです。

相続税申告書(相次相続控除額の計算書:第7表)の記載方法

前述の具体例に基づき、実際に相続税申告書の相次相続控除額の計算書(第7表)を作成してみましょう。

相続税申告書の添付書類

配偶者の税額軽減や小規模宅地等の特例は一定の書類を相続税申告書に添付しなければその適用が出来ませんが、相次相続控除にはそのような添付要件はありません。(もちろん、相次相続控除額の計算根拠である上記の第7表は添付します)

ただし、一次相続における相続税申告書の一部(下記参照)を添付したほうが丁寧でしょう。

■第11表(相続税がかかる財産の明細書)

■第11表の2(相続時精算課税適用財産の明細書・相続時精算課税分の贈与税額控除額の計算書)

■第14表(純資産価額に加算される暦年課税分の贈与財産価額及び特定贈与財産価額・出資持分の定めのない法人などに遺贈した財産・特定の公益法人などに寄附した相続財産・特定公益信託のために支出した相続財産の明細書)

Q & A

包括受遺者

Answer

相続人でない包括受遺者は相次相続控除の適用は出来ません。

【解説】

確かに民法上、包括受遺者は相続人と同一の権利義務を有するとされていますが、相続税法において、相続人と包括受遺者を同一に取り扱う場合には必ず「相続人に包括受遺者を含む」旨の記載が存在します。

相次相続控除の条文には、相続人に包括受遺者を含む旨の記載はありません。

したがって、相次相続控除の適用を受けることができる者は相続人に限定されています。

詳しくは、国税庁HP 文書回答事例 相続人以外の者が包括遺贈により財産を取得した場合における相次相続控除の適用の可否についてをご参照下さい。

相続放棄

Answer

相続放棄をした者は相次相続控除の適用は出来ません。

【解説】

相続税の基礎控除や生命保険金の非課税枠における法定相続人数のカウント、相続税の総額の計算等の相続税の各規定には、相続放棄をしたとしてもその放棄がなかったものとして計算するという規定がいくつもあります。

相次相続控除もそのような規定にならって相続放棄をしたとしてもその放棄がなかったものとして税額控除の適用が可能なのではと思うかもしれませんが、相次相続控除の条文はそのような記載はありません。

したがって、相続放棄により相続人でなくなった場合において、遺贈により財産を取得したとしても相次相続控除の適用はできません。

相続放棄の詳しい説明は、相続放棄と相続税申告の関係を徹底解説!や遺産分割協議書で事実上の相続放棄を行う方法をご参照下さい。

一次相続で相続人でない場合

相次相続控除は相続人であることが要件となっていますが、今回の二次相続で私が相続人であれば相次相続控除の適用が可能ですか?

Answer

一次相続でも相続人でなければ相次相続控除の適用は出来ません。

【解説】

相次相続控除は「相続人」であることが要件となっていることは何度も申し上げてますが、これは相次相続控除の適用を受ける二次相続で相続人であることだけでは駄目です。すなわち、二次相続の被相続人が一次相続でも相続人でなければなりません。

相続人間での控除額の調整

ちなみに、障害者控除や未成年者控除の控除不足額については、扶養義務者である他の相続人で任意の割合で控除することができるので相次相続控除も同様に相続人間の話し合いで任意に調整が可能でしょうか?

Answer

控除不足額を他の相続人から控除することは出来ません。

【解説】

相次相続控除は前述の計算式の通り、相続人が取得した財産の割合で控除額を計算します。

したがって、相続人ごとの控除額を任意に調整することは出来ません。

一次相続で相続税の納付がない場合

Answer

二次相続で相次相続控除の適用は出来ません。

【解説】

相次相続控除は、あくまで二次相続の被相続人が一次相続で相続税を納めている必要がございます。

一次相続で二次相続の被相続人以外の相続人が一次相続の相続人と同一人物であってその相続人が一次相続で相続税を納めていたとしても二次相続の被相続人自体が相続税を納めていない限り相次相続控除の適用は出来ないのです。

未分割申告

Answer

未分割申告であっても相次相続控除の適用は可能です。

【解説】

相次相続控除には配偶者の税額軽減や小規模宅地等の特例のような分割確定要件はありません。

したがって、未分割申告だったとしても相次相続控除の適用は可能です。

未分割申告の詳しい説明は、【相続税】申告期限までに遺産分割が決まらない場合の未分割申告をご参照下さい。

三次相続 その①

Answer

三次相続においては二次相続の相続税のみ控除でき、一次相続の相続税は控除できません。

【解説】

相次相続控除はこの控除を適用する相続の最前の相続の相続税のみを控除できます。したがって、相次相続控除を適用する相続の被相続人のさらにその被相続人が納めた相続税については控除の対象にはなりません。

この旨は、下記通達にも規定されています。

相続税法基本通達20-4 第2次相続に係る被相続人の範囲

法第20条の規定は、第2次相続に係る被相続人がその相続の開始前10年以内に開始した相続(被相続人からの相続人に対する遺贈を含む。)によって取得した財産(当該相続に係る被相続人からの贈与により取得した財産で相続時精算課税の適用を受けるものを含む。)につき課せられた相続税額について適用があるのであって、第2次相続に係る被相続人の被相続人が納付した相続税額については適用がないのであるから留意する。

三次相続 その②

Answer

三次相続においてその被相続人が一次相続でも二次相続でも相続税を納めている場合には両方の相続税を控除することが可能です。

【解説】

その①のケースと異なり三次相続の被相続人自身が一次相続で相続税を納めていれば三次相続において相次相続控除の適用が可能となります。

相次相続控除の適用で相続税がゼロとなる場合の申告義務

なお、配偶者の税額軽減や小規模宅地等の特例の適用はありません。

Answer

相次相続控除に申告要件はありませんので相次相続控除の適用で相続税がゼロとなる場合には申告義務はありません。ただし、相続した財産を売却する場合には相続税申告をしたほうが有利となるケースもあるため注意が必要です。

【解説】

相次相続控除で相続税がゼロとなる場合には相続税の申告義務はありませんが、相続した財産を売却し、取得費加算の特例を適用する予定の場合には相続税の申告をしておいたほうが良いでしょう。

詳細は次のQにて解説します。

取得費加算の特例

Answer

取得費加算の特例は相続税申告をしている場合に適用できる特例のため相続税申告をしていない場合には適用できません。

【解説】

前Q記載の通り、相次相続控除で相続税がゼロとなる場合には相続税の申告義務はありません。

取得費加算の特例は、贈与税額控除及び相次相続控除の適用前の相続税に一定の割合を乗じた金額が取得費に加算されます。

したがって、相次相続控除適用前の相続税額がある場合には取得費加算の特例の適用余地があるわけです。

相続税の申告義務がないからといって相続税申告をしない場合には取得費加算の特例の適用も逸してしまうため、相続により取得した財産を売却し、取得費加算の特例の適用を受けれる可能性のある人は注意しましょう。

取得費加算の特例の詳しい説明は、相続税の取得費加算の特例をわかりやすく徹底解説を参照してください。

期限後申告

Answer

期限後申告でも相次相続控除の適用は可能です。

【解説】

相次相続控除に期限内申告要件はないため期限後申告でも適用は可能です。

更正の請求

Answer

更正の請求でも相次相続控除の適用は可能です。

【解説】

相次相続控除に当初申告要件はないため更正の請求でも適用は可能です。

相次相続控除以外の税額控除

相続税の税額控除は相次相続控除以外にも下記が存在します。

■贈与税額控除

■配偶者の税額軽減

■未成年者控除

■障害者控除

■外国税額控除

相続税の税額控除をまとめた解説は、相続税の税額控除をわかりやすく解説。相続人の税額から一定額を差し引く制度をご参照下さい。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00