【令和8年度税制改正・相続税】賃貸不動産節税に規制!5年ルールの衝撃

■「貸付用不動産(アパート・タワマン等)の相続税評価引き締め」が盛り込まれ、いわゆる「タワマン節税・アパマン節税」に正面からメスが入ります。

■祖父母などから子・孫への教育資金一括贈与1,500万円非課税は、令和8年3月末で延長なし・終了の方向が明記されました。

■青色申告特別控除が会計ソフト等で優良な電子帳簿保存を行えば、最大「75万円」にアップします。

■富裕層向けの「1億円の壁」是正(極めて高い水準の所得に対するミニマム課税)が強化され、控除額が3.3億円→1.65億円、税率22.5%→30%へ引き上げられます。

■未成年NISA口座の新設(予定)、暗号資産の譲渡益については、金融商品取引法等の改正を前提に、総合課税から20%の分離課税へ移行する方向性が示されました。

令和7年12月19日に自民党、日本維新の会から令和8年度税制改正大綱が公表されました。

この記事では、これらを「現行制度」「改正内容」「施行時期」「実務上のポイント」の4本柱で整理し、わかりやすく解説します。

目次

【相続税・贈与税】貸付用不動産の評価見直し【大綱P82】

【結論】亡くなる直前に賃貸不動産を購入して相続税を下げる対策は、今後ほぼ使えなくなります。

1. 現行制度

貸付用不動産(賃貸アパート・賃貸マンション・賃貸ビル、不動産小口化商品など)は、相続税評価上、次のように評価されてきました。

財産評価基本通達に基づき、土地は路線価評価(時価の8割程度)、建物は固定資産税評価(時価の5割~7割程度)により評価されていました。

また、賃貸している場合には、土地は貸家建付地として更に2割程度減額ができ、建物は貸家として更に3割減額ができます。

なお、土地については、小規模宅地等の特例の適用により上記評価額を50%オフできる仕組みとなっています。

| 種類 | 購入価額 | 相続税評価額 | 減額割合 |

| 土地 | 1億円 | 約3,000万円 | ▲70% |

| 建物 | 1億円 | 約4,000万円 | ▲60% |

| 合計 | 2億円 | 約7,000万円 | ▲65% |

その結果、例えば「現金1億円でタワーマンションを購入し、そのまま賃貸に出す」と、相続税評価額が数千万円程度まで圧縮されるケースが多く、これを利用した「タワマン節税・アパマン節税」が広く行われてきました。

減額効果については、都心部の不動産が顕著であり、都心の不動産が多い不動産小口化商品については購入価額の1割程度で評価ができるものも存在したようです。

税務当局は以前から、極端なケースについては財産評価基本通達6項(いわゆる総則6項)を使って個別に否認してきましたが、今回、通達自体を見直す方向が大綱に明記されています。

現行の土地評価、建物評価についての詳しい解説は下記コラムをご参照ください。

相続税の土地評価 これだけ読めば大丈夫! 評価方法をわかりやすく解説

貸家建付地の相続税評価をわかりやすく徹底解説!

家屋(建物)の相続税評価額を徹底解説

2. 改正内容

(1)貸付用不動産

| 対象 | 被相続人等が課税時期前5年以内に対価を伴う取引により取得又は新築をした一定の貸付用不動産 すなわち、亡くなった方が、亡くなる前の5年間に『お金を払って』買ったり建てたりした賃貸物件(アパートやマンションなど) |

| 評価 方法 |

被相続人等が取得等をした貸付用不動産に係る取得価額を基に地価の変動等を考慮して計算した価額の80%に相当する金額 |

要するに、「亡くなる5年以内に買った賃貸不動産は、路線価・固定資産税評価ではなく、購入価額の80%で評価される」ということです。

(2)不動産小口化商品

| 対象 | 不動産特定共同事業契約又は信託受益権に係る金融商品取引契約のうち一定のものに基づく権利の目的となっている貸付用不動産(いわゆる、「不動産小口化商品」(不動産を細かく分けて出資するタイプの商品)) |

| 評価方法 | 出資者等の求めに応じて事業者等が示した適正な処分価格・買取価格等、事業者等が把握している適正な売買実例価額又は定期報告書等に記載された不動産の価格等を参酌して求めた金額 なお、これらの価額ない場合には、上記(1)に準じて購入価額の80%評価 |

要するに、不動産小口化商品については、購入時期に関わらず通常の取引価額で評価しますということです。

3. 施行時期

上記の改正は、令和9年1月1日以後に相続等により取得をする財産の評価に適用します。

ただし、上記(1)の貸付用不動産の改正については、当該改正を通達に定める日までに、被相続人等がその所有する土地(同日の5年前から所有しているものに限る。)に新築をした家屋(同日において建築中のものを含む。)には適用しません。

4. 実務上のポイント(専門家としての見解)

Q 改正通達の対象となる一定の貸付用不動産とは?

A 現時点ではわかりません

【解説】

大綱では「一定の貸付用不動産」と記載されており、どのような貸付用不動産が改正通達の対象になるのか明らかになっていません。

下記のような不動産が対象となるのかどうかは、今後発遣される通達に注目すべきでしょう。

■月極の駐車場

■親族に低額で貸し付けている不動産

■貸宅地

例えば、貸付用不動産として購入し、故意に長期間空室にしたり、自己居住用にした後に贈与した場合の評価額がどうなるのか等も気になります。

Q 不動産小口化商品はいつ取得したか関係なく時価評価になりますが、貸付用不動産は5年以内の取得に限定されています。土地の取得時期等について詳しく教えて下さい。

A 解説をご参照ください

【解説】

大綱に記載されている「当該改正を通達に定める日」がいつなのかは不明ですが、今日現在で5年以上保有している土地がある場合には、その土地に「当該改正を通達に定める日」までに着工した建物については、本改正通達の適用対象外となります。

わかりにくいので少し噛み砕いて解説します。

1.「当該改正を通達に定める日」の5年前から所有している土地に建物を新築した場合

(1)土地の評価:いつ相続又は贈与により取得したのかに関わらず

(2)建物の評価:下記に掲げる区分に応じた評価

②「当該改正を通達に定める日」後に着工し、竣工から5年以内に相続又は贈与により取得した家屋:取得価額の80%等の改正後の通達評価

③「当該改正を通達に定める日」後に着工し、竣工から5年を超えて相続又は贈与により取得した家屋:固定資産税評価額の従前の通達評価

2.「当該改正を通達に定める日」の5年前の応当日後に取得した土地に建物を新築した場合

(1)土地の評価:下記に掲げる区分に応じた評価

②取得から5年を超えて相続又は贈与により取得した土地:路線価等の従前の通達評価

(2)建物の評価:下記に掲げる区分に応じた評価

②取得から5年を超えて相続又は贈与により取得した家屋:固定資産税評価額の従前の通達評価

Q 大綱に記載されている「対価を伴う取引により取得又は新築」について詳しく教えて下さい

A 解説をご参照ください

【解説】

まず、「対価を伴う取引」についてですが、この改正通達は金融資産を不動産に組み替えることによる相続税の租税回避を防止する趣旨であるため、対価を伴わない取引、すなわち、贈与等により取得した不動産は対象外になると考えます。

また、金融機関から借り入れをして取得した不動産は当然のこととして対価を伴う取引に該当すると考えます。

次に、「取得又は新築」についてです。こちらは、既存の財産評価基本通達185にも同様のワードがあるため当該通達のワードと同意義になるかと想定されます。

すなわち、取得については、購入だけでなく交換、買換え等も含まれます。

Q 取得の日や新築の日について詳しく教えて下さい

A 解説をご参照ください

【解説】

取得の日は、「不動産の引き渡しを受けた日」になると考えます。すなわち、登記簿謄本の取得原因の日を参照することになるでしょう。

新築の日は、下記の区分に応じてそれぞれの日になると考えます。

| 自ら建設又は製作した建物 | 建設又は製作が完了した日 |

| 他者に請け負わせて建設又は製作したもの | 建物の引き渡しを受けた日 |

Q 令和6年から適用されているマンション通達と本改正通達の影響で廃止されるのですか?

A マンション通達は残ると想定されます

【解説】

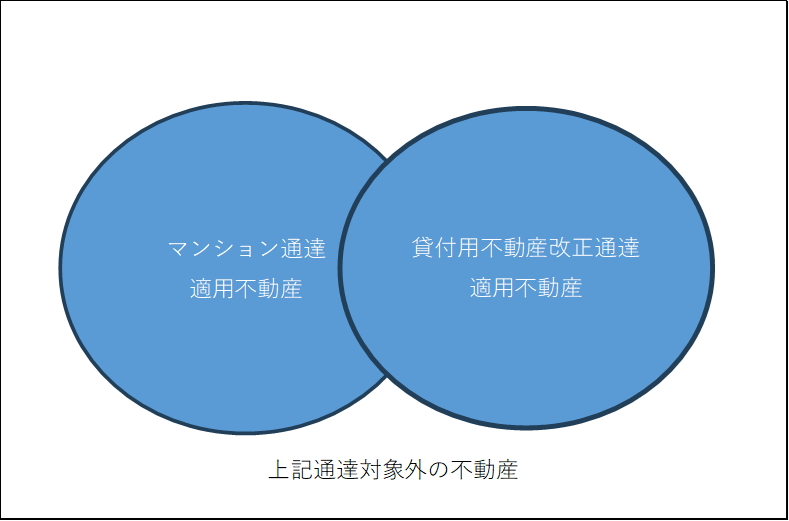

本改正はマンションに限らず一定の貸付用不動産を対象としているのでマンション通達の適用される不動産と丸かぶりするわけではありません。

概念図で表すと下記のとおりです。

上記図のマンション通達適用不動産について、重なっている部分(5年以内に取得した貸付用区分マンション)は改正通達による評価になり、重なっていない部分(5年超前に取得した貸付用区分マンションや自己居住用マンション)はマンション通達の評価になるということです。

Q 改正通達の対象となった貸付用不動産、不動産小口化商品は貸家建付地、貸宅地、貸家評価の適用はできますか?

A 現時点では不明です

【解説】

貸付用不動産については、現行の通達で下記の評価減が可能です。

貸家建付地:約20%減(正確には、「1-借地権割合×借家権割合×賃貸割合」)

貸宅地:約70%減(正確には、「1-借地権割合」)

②建物

貸家:30%減

貸家建付地の詳しい解説は、貸家建付地の相続税評価をわかりやすく徹底解説!をご参照ください。

貸宅地の詳しい解説は、貸宅地の相続税評価をわかりやすく徹底解説をご参照ください。

貸家の詳しい解説は、家屋(建物)の相続税評価額を徹底解説をご参照ください。

大綱にも貸付用不動産、不動産小口化商品について上記の評価減が可能かどうかの記載はありませんでした。

なお、法人が所有する3年以内取得の不動産では時価評価した後に上記評価減が可能であるため、貸付用不動産・不動産小口化商品にも上記評価減ができる可能性は高いと考えます。

ただし、賃貸物件として購入した不動産(オーナーチェンジ物件等)については購入価額に既に貸家建付地等の評価減が折込済のため上記の評価減をすることはできないと考えます。

Q 改正通達の対象となった貸付用不動産、不動産小口化商品は小規模宅地等の特例の適用もできないのですか?

A 適用可能と予想します

【解説】

改正法、改正通達が出揃っていないため確定的なことはわかりませんが、大綱に措置法についても所要の措置をする旨の記載がなかったため、措置法に記載がある小規模宅地等の特例の改正はされないのではないかと考えます。

したがって、改正通達の適用となる貸付用不動産等についても現行通り小規模宅地等の特例の適用が可能であると考えます。

Q 令和8年中に贈与すれば現行の通達評価が可能ですか?

A 可能です

【解説】

貸付用不動産、不動産小口化商品については令和8年中の駆け込み贈与が頻出すると想定されます。

特に不動産小口化商品は時価100%評価される前に贈与しておこうと考える人が多いでしょう。

もちろん、令和8年中の贈与であっても総則6項で否認されるリスクはあります。

Q 令和8年中の贈与を考えてますが留意点はありますか?

A 令和8年中に贈与すれば必ず節税できるわけではないため税負担シミュレーションを必ず実施しましょう

【解説】

令和8年中に贈与すれば確かに評価額自体は路線価評価等の従前の通達評価が可能です。

しかし、評価額が下がったとしても税率が上がったり、小規模宅地等の特例の適用が受けられなかったり、流通税の負担が増加したりとデメリットもあります。

また、贈与税は暦年課税と精算課税贈与のいずれかを選択可能です。

どちらが有利になるかは相続専門の税理士にシミュレーションしてもらいましょう。

暦年課税、精算課税、相続の相違点は下記のとおりです。

| 相違点 | 暦年課税 | 精算課税 | 相続 |

| 税率 | 高い | 低い | 低い |

| 小規模宅地等の特例 | ☓ | ☓ | ○ |

| 不動産取得税 | 課税 | 課税 | 非課税 |

| 登録免許税 | 2% | 2% | 0.4% |

令和8年中の贈与をすべきか否かのより詳しい解説は、貸付用不動産・不動産小口化商品は令和8年中に贈与すべきか?!をご参照ください。

Q 法人の株価評価のときは3年以内に取得した不動産は時価評価となっていますが、この規定も見直されますか?

A 現時点ではわかりません。

【解説】

法人の株価評価の規定と今回の改正の相違点は下記のとおりです。

| 対象不動産 | |

| 法人の株価算定 | 3年以内取得に取得した すべての不動産 |

| 今回の改正 | 5年以内に取得した 貸付用不動産 |

| 不動産小口化商品 (取得時期に関わらず) |

なお、株価算定において法人が所有する資産は財産評価基本通達で評価されることとなるため、法人が所有する貸付用不動産、不動産小口化商品も改正後の評価方法が採用されると思慮します。

したがって、株価評価の通達が見直されないのであれば法人が保有する不動産の評価は下記のようになるのではないでしょうか。

| 3年以内に取得したすべての不動産 | 時価評価 (現行の株価評価通達) |

| 3年超5年以内に取得した貸付用不動産 | 取得価額の80%評価 (改正後通達) |

| 不動産小口化商品(取得時期に関わらず) | 時価評価 (改正後通達) |

Q このあとのスケジュールについて教えて下さい

A 改正通達発遣前の令和8年中にパブリックコメントがされると想定されます

【解説】

マンション通達のときもパブリックコメントがされましたが、本件も納税者にとって非常に影響のある通達改正であるため令和8年の夏から秋頃にパブリックコメントがされると思います。

パブリックコメントが行われるかどうかは、国民の権利義務に実質的な影響を与えるかどうか(審査基準・処分基準・行政指導指針に該当するか)により判断されます。

本件通達改正は間違いなくパブリックコメントがされるでしょう。

マンション通達のときにも感じましたが、このような重要な改正は通達ではなく、国会を経た法律改正によるべきだと常々思います。

【贈与税】教育資金一括贈与1,500万円非課税の「延長なし・終了」【大綱P65】

【結論】教育資金の一括贈与の非課税特例が令和8年3月31日で終了します。

1. 現行制度

教育資金の一括贈与に係る贈与税の非課税措置は、

- 直系尊属(祖父母・父母など)が

- 子・孫(受贈者1人あたり最大1,500万円、うち習い事等は500万円まで)に

- 教育資金管理契約を通じて一括拠出した場合

- 拠出期間中の教育費支出に充てた分について贈与税を非課税とする

という特例です。

現行では、制度の適用期限は令和8年3月31日までとされており、

令和5年度改正で3年延長された経緯があります。

2. 改正内容

令和8年度税制改正大綱では、この教育資金一括贈与の非課税措置について、

「適用期限(令和8年3月末)は延長しない」

と明記されています。

つまり、

| 令和8年3月31日まで | 新規契約・拠出が可能(金融機関ごとに申込受付期限に注意) |

| 令和8年4月1日以後 | 教育資金一括贈与の非課税枠は新規に使えなくなる |

となります。

3. 施行時期

令和8年3月31日までとされている教育資金管理契約に基づく信託等可能期間を延長せずに終了することとし、同日までに拠出された金銭等については、引き続き本措置を適用できることとします。

4. 実務上のポイント(専門家としての見解)

「いつかやろう」と思っていた方は、急いでください。

契約(信託)の締結が令和8年3月31日までであれば、適用可能です。

大綱には「同日までに拠出された金銭等については、引き続き本措置を適用できる」と明記されています。

駆け込み需要で信託銀行等の窓口が混み合うことが予想されますので、令和7年中には手続きを進めておくことを強くお勧めします。

なお、その都度教育費を贈与する方法は一括贈与の非課税制度の終了後も引き続き活用できます。

【所得税】青色申告特別控除の見直し(最大75万円へ)【大綱P55】

個人事業主や不動産オーナーにとって最も身近な節税策である「青色申告特別控除」が、デジタル化を強力に推進する形で改正されます。

一言で言えば、「デジタル対応する人には減税(控除増)、しない高所得者には増税(控除なし)」という、アメとムチがはっきりした内容です。

1. 現行制度

現在の青色申告特別控除は、記帳のレベルと申告方法によって以下の3段階に分かれています。

| 控除額 | 要件 |

| 65万円 | 複式簿記 +(e-Tax申告 または 優良電子帳簿保存) |

| 55万円 | 複式簿記 + 書面申告 |

| 10万円 | 簡易簿記 |

2. 改正内容

今回の改正により、控除額の体系が「デジタル化への対応度」と「事業規模」に応じて再編されます。

| 区分 | 要件 | 控除額 |

| ① 最上位 | 複式簿記 + 優良電子帳簿の保存等 | 75万円 |

| ② 原則 | 複式簿記 + e-Tax申告 | 65万円 |

| ③ 簡易 | 簡易簿記(前々年の収入金額1,000万円以下) | 10万円 |

| 簡易簿記(前々年の収入金額1,000万円超) | 0円(対象外) |

(1) 控除額の引き上げ(アメ)

現行の55万円控除について、「e-Taxを使用して申告すること」を要件に加えた上で、控除額が「65万円」に引き上げられます。 さらに、仕訳帳や総勘定元帳について「優良電子帳簿」の要件を満たす電磁的記録の保存を行っている場合などは、控除額が「75万円」に引き上げられます。

(2) 現行の55万円控除者が10万円控除に(ムチ)

いままでは、e-Tax申告をしていなかったとしても複式簿記で帳簿を付けていたら55万円の控除が受けられましたが、改正後はe-Tax申告をしない納税者は複式簿記で帳簿を付けていても10万円控除になります。

(3) 10万円控除の適用除外(ムチ)

ここが要注意ポイントです。 複式簿記を行わず、「簡易簿記」で10万円控除を受けている方のうち、基準期間(前々年)の収入金額(不動産所得または事業所得の売上)が1,000万円を超える方については、青色申告特別控除(10万円)の対象から除外されます 。

つまり、売上規模があるにもかかわらず簡易な帳簿しかつけていない場合、青色申告のメリットである特別控除が一切受けられなくなります。

3. 施行時期

令和9年(2027年)分の所得税から適用されます 。 実際に申告を行うのは、令和10年(2028年)2月〜3月となります。

4. 実務上のポイント(専門家としての見解)

「売上1,000万円」が新たなボーダーラインに

この改正で最も影響を受けるのは、「売上が1,000万円を超えているが、税理士には頼まず自分で簡易的に帳簿をつけている(10万円控除)」という層です。 これまでは10万円の控除がありましたが、令和9年以降はこれがゼロになり、実質的な増税となります。

対策は以下の2つです。

- クラウド会計ソフトを導入し、複式簿記へ移行する

最近のソフトは、銀行明細の取り込み等で自動的に複式簿記が作成される機能が充実しています。「優良電子帳簿」の要件を満たせば、逆に控除額を75万円に増やすチャンスです。

- 税理士に依頼する

自分で複式簿記を行うのが難しい場合は、これを機に専門家への依頼を検討すべきタイミングと言えます。

適用開始までまだ時間はありますが、会計ソフトの変更や記帳方法の見直しには時間がかかります。今のうちからデジタル化(DX)の準備を進めておくことを強くお勧めします。

【所得税】超富裕層に対する課税強化(ミニマム課税の見直し)【大綱P55】

いわゆる「1億円の壁(所得が高くなると逆に税負担率が下がる現象)」を是正するために令和5年度税制改正により導入された制度が、さらに強化されます。

1. 現行制度

基準所得金額(合計所得金額)から3.3億円を引いた金額に22.5%を掛けた額を、通常の所得税額に加算する仕組みです。

2. 改正内容

対象となる所得水準が引き下げられ、税率が引き上げられます。

| 項目 | 現行 | 改正後 |

| 基準所得金額 (特別控除額) |

3.3億円 | 1.65億円 |

| 税率 | 22.5% | 30% |

3. 施行時期

令和9年分以後の所得税について適用されます。

4. 実務上のポイント(専門家としての見解)

特に、会社売却(株式譲渡)や不動産売却を検討されている方は、「令和8年(2026年)中」に売却を完了させるか、「令和9年以降」にするかで、手取り額が大きく変わる可能性があります。

売却のタイミングを慎重に見極める必要があります。

【所得税】NISA 未成年者への対象拡大【大綱P52】

令和6年から新NISAが始まりましたが、対象は18歳以上でした。

今回の改正で、0歳からの利用が可能になります。

1. 現行制度

令和6年からスタートした「新NISA」は、利用対象者が18歳以上の成人に限定されています。

かつて未成年者が利用できた「ジュニアNISA」は令和5年末をもって新規の投資期間が終了してしまったため、現在0歳から17歳までのお子様は、NISA制度を使って新しく非課税での投資を行うことができません。

そのため、子供の将来のための資金を運用しようとする場合、親名義のNISA枠を消費するか、税金がかかる課税口座(特定口座等)を利用するしかないのが現状です。

2. 改正内容

- 対象年齢:0歳〜17歳(全年齢対象へ)

- 年間投資枠:60万円

- 非課税保有限度額:600万円

- 払出し制限:原則18歳まで不可(※12歳以降、教育費等の理由があり、子の同意を得た場合は可)

3. 施行時期

未成年NISA口座は令和9年以降の各年から開設することができるようになります。

4. 実務上のポイント(専門家としての見解)

廃止されたジュニアNISAに近い制度が復活します。

相続税対策として、親や祖父母から子・孫へ現金を贈与(暦年贈与)し、その資金でこのNISA枠を使って運用するというスキームが有効です。

特に「教育費等の理由なら12歳以降引き出し可能」という柔軟性は、使い勝手が良い可能性があります。

【所得税】暗号資産の申告分離課税化【大綱P52】

長年要望されていた暗号資産(仮想通貨)の税制改正がついに盛り込まれました。

これは富裕層だけでなく、多くの投資家にとって朗報です。

1. 現行制度

暗号資産の利益は「雑所得」として総合課税の対象。

給与所得などと合算され、最大で約55%(所得税45%+住民税10%)の税率がかかります。

また、損失が出ても翌年以降に繰り越せません。

現行の暗号資産の税金についての詳しい解説は、ビットコインの相続で110%課税?!をご参照ください。

2. 改正内容

金融商品取引法等の改正を前提として、以下の通り変更されます。

- 課税方式:申告分離課税(一律20% ※所得税15%+住民税5%)

- 損失繰越:翌年以降3年間の繰越控除が可能

3. 施行時期

金融商品取引法の改正法の施行の日の属する年の翌年の1月1日以後に行う暗号資産の譲渡等について適用されます。

4. 実務上のポイント(専門家としての見解)

最大税率が55%から20%になるインパクトは絶大です。

これまで含み益があっても「税金が高すぎて利確できない」と悩んでいた方には最大のチャンスとなります。

一方で、制度適用の条件として「暗号資産取引業者が、取引者の氏名・住所・マイナンバー等を税務署に報告すること」が義務付けられる見込みです。

つまり、国税当局は投資家の情報を完全に把握することになります。

『知らなかった』では済まされない厳格な仕組みになります。うっかり申告漏れになってしまわないよう、今のうちから正確な履歴管理を心がけましょう。

また、相続に関する税金の取扱がどうなるのかが非常に気になります。

現行制度の場合には取得費加算の特例が適用できないため他の財産に比べると税負担が重くなる傾向にあります。

是非今回の改正で取得費加算の特例も適用できるようになることを望みます。

まとめ:令和8年税制改正で「何を変えるべきか」

最後に、相続・資産税の観点から、令和8年税制改正を踏まえて何を見直すべきかを整理します。

1. アパート・タワマン節税から「長期・実需型の相続対策」へ

- 貸付用不動産の評価見直しにより、直前にアパート・タワマンを購入して評価を落とすスキームは、ほぼ幕引きの方向です。

- 今後は、事業としての賃貸経営・長期保有を前提とした、「事業承継型の不動産相続対策」が中心になっていきます。

2. 教育資金一括贈与の「使い納め」と、暦年贈与・NISAの組み合わせ

- 教育資金一括贈与の非課税枠は、令和8年3月末で終了します。

- 今後の教育資金・相続対策は、暦年贈与(7年持ち戻し)+相続時精算課税+NISAを組み合わせた長期プランが主流になります。

3. 超富裕層は「EXIT税+相続税」の二段構えで設計を

- 1億円の壁是正策(ミニマム課税強化)により、巨額の株式譲渡益・事業譲渡益には最低30%の税率がかかる方向です。

- 「会社をいつ売るか」「株式をいつ譲るか」は、相続税だけでなく、このEXIT税の観点を踏まえたスケジューリングが不可欠になります。

4. 早めの「総合資産診断」と専門家への相談が必須

今回の改正は、「一つ一つはピンポイント」でも、組み合わせると資産全体への影響が大きくなるタイプの改正です。

不動産、金融資産、暗号資産、事業・株式、生命保険など、全体のポートフォリオを一度棚卸しし、「所得税・住民税」「相続税・贈与税」「地方税」「社会保険」を横断的に見直すことが重要になります。

最後までお読みいただき、ありがとうございました。

令和8年税制改正への具体的な対応策は、個々の資産状況・家族構成・国際的な居住状況によって大きく変わります。

当サイト内の各記事や個別相談を活用しつつ、「今何をしておくべきか」を一緒に整理していきましょう。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00