遺産に自宅不動産しかない場合に起こりうる相続トラブル!

みなさんこんにちは!

相続専門の税理士法人トゥモローズです。

相続財産の中に占める自宅不動産の割合が非常に大きかった場合にどのような問題点があるでしょうか。

相続手続きで非常に重要な「遺産分割」と「相続税申告」に分けて具体例を用いて詳しく解説していきます。

【具体例】

被相続人 母

相続人 長男、次男

自宅敷地 市場価値2億円、相続税評価額1億円

現預金 100万円

その他 長男家族と母とで同居、次男は結婚して家族で持ち家に居住

動画で知りたい人は下記YouTubeから、テキストで確認したい人はこのままスクロールして一番最後までお読みください!

1.次男が法定相続分を主張しなかった場合

よくできた次男で

「自宅敷地も含め相続財産は今までおふくろの面倒を見てきてくれた兄貴に全部譲るよ、現預金も少ないし俺は特に何も相続しなくていいよ」

と言ってくれた場合です。

このようなケースだと大きなトラブルにはなりません。

重要な相続手続きである「遺産分割」と「相続税申告」に分けて解説していきます。

(1)遺産分割

遺産分割において次男が歩み寄ってくれたためすべての財産を長男が相続することとなります。

そのような遺産分割協議書を作って不動産の名義を変更すれば良いのです。

遺産分割協議書の書き方は、遺産分割協議証明書の書き方を徹底解説!をご参照ください。

歩み寄ってくれた次男、次男を歩み寄せるほどの人格者であった長男

母の子育ては間違ってませんでした!

(2)相続税申告

自宅不動産も同居の長男が取得するため小規模宅地等の特例が適用できて相続税の課税価格の合計額は、2,100万円(自宅敷地の相続税評価額1億円✕20%+現預金100万円)となり、相続税の基礎控除4,200万円を下回るため相続税がかかりません。

小規模宅地等の特例の詳しい解説は、小規模宅地等の特例をわかりやすく完全解説! 土地の金額が最大80%減額!をご参照ください。

2.次男が法定相続分を主張してきた場合

長男と次男の仲があまり良くなくて、次男が

「自宅敷地の市場価値は2億円あるんだから1億円は相続する権利が俺にはあるからな」

と言ってきたような場合です。

このようなケースだと大きなトラブルになります。

重要な相続手続きである「遺産分割」と「相続税申告」に分けて解説していきます。

(1)遺産分割

次男が法定相続分を主張してきた場合に考えられる遺産分割は下記の4つです。

①現物分割

②代償分割

③換価分割

④共有分割

それぞれの分割方法について詳しく解説していきます。

①現物分割

自宅敷地が広いような場合には自宅敷地に線を引いて2つの土地に分けてそれぞれ取得する方法です。

一つの土地を2つに分けることを分筆ともいいます。

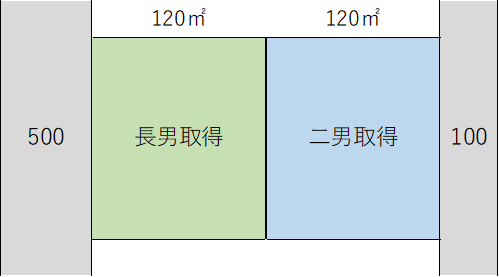

二道路に面する土地であれば下記のように分筆します。

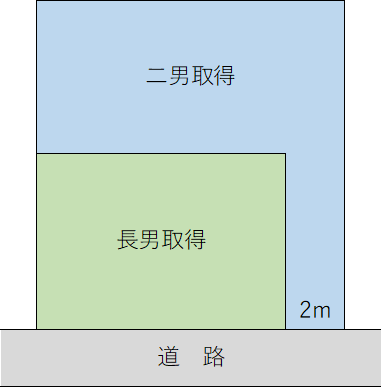

これに対し、一道路にしか面してなく間口が余り広くない土地の場合には下記のように分筆します。

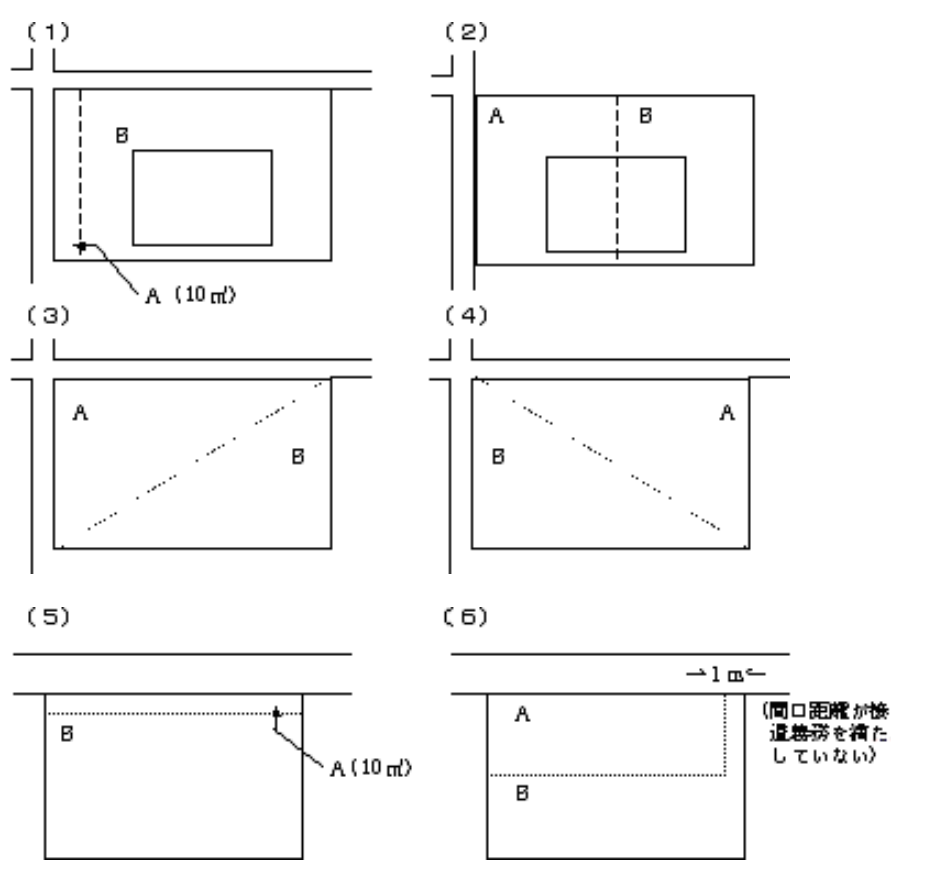

この現物分割をできる土地は結構限定的です。

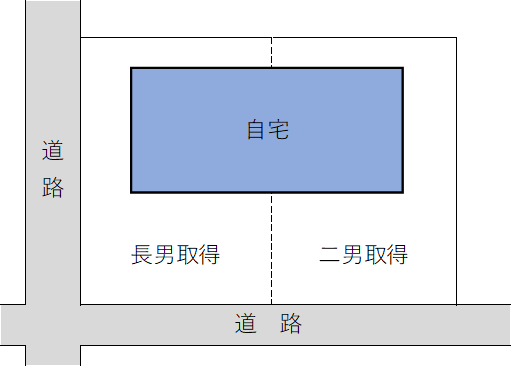

例えば、下記のような中央に自宅建物が所在しているような土地だと近い将来自宅建物を建て替える等の事情がない限り分筆は難しいでしょう。

また、下記のような分筆後の土地の利用価値が明らかに下落するような分筆はすべきではありません。

したがって、現物分割ができる土地というのは現実的には余り多くないのです。

②代償分割

代償分割とは、長男が自宅敷地を取得して、その代わりに次男に現金を1億円支払うというような遺産分割です。

長男に代償金を支払う原資がなければ現実的な分割方法ではありません。

代償分割の詳しい解説は、代償分割をわかりやすく徹底解説をご参照ください。

③換価分割

換価分割とは、自宅敷地を売却してその現金をそれぞれ長男と次男が50%ずつ取得する方法です。

長男が母と長年暮らしてきた自宅を追い出されてしまいます。

長男には酷な遺産分割ですが、代償金を用意できないとなるとこの分割方法になる可能性が高いです。

換価分割の詳しい解説は、換価分割をわかりやすく徹底解説をご参照ください。

また、換価分割と代償分割の詳しい解説は、代償分割と換価分割 相続税や所得税の違いを徹底解説をご参照ください。

④共有分割

共有分割とは、長男と次男で自宅敷地を50%ずつ保有する方法です。

本件だと長男に家族がいるので将来的に長男や次男が亡くなったときに嫁同士や従兄弟同士で共有することになりトラブルになりやすいのでこの方法はおすすめしません。

本件と異なり長男が独身で子もいなかった場合には将来的に長男の持分が次男にいくことになるため共有分割でもいいかもしれませんが。。。

共有分割の詳しい解説は、共有分割をわかりやすく徹底解説をご参照ください。

(2)相続税申告

遺産分割の方法により相続税の負担が異なります。

遺産分割の方法ごとに解説していきます。

①現物分割

まず、土地評価については、長男の取得した土地と次男の取得した土地に分けて評価します。

なお、不合理分割といって分割後の土地の利用価値が著しく下がるようなケースは一体で評価することになります。

不合理分割の詳しい解説は、不合理分割を徹底解説をご参照ください。

次に小規模宅地等の特例についてです。

こちらは、長男取得部分しか使えませんので、小規模宅地等の特例適用後の課税価格は、6,100万円(長男取得土地1,000万円(5,000万円✕20%)+次男取得土地5,000万円+現預金100万円)となり、相続税が190万円発生します。

②代償分割

代償分割では小規模宅地等の特例がすべてに使えますので土地の相続税評価額自体は2,000万円に抑えられるのですが、代償金の1億円について相続税がかかってしまいます。

ただし、調整計算ができますので1億円がそのまま相続税の課税価格を構成せずに、1億円✕土地の相続税評価額1億円/土地の市場価値2億円=5,000万円が相続税の対象となります。

したがって、次男が支払う相続税は80万円となります。

③換価分割

換価分割は現物分割と基本的に同じになりますので相続税は190万円です。

なお、小規模宅地等の特例を適用するためには長男は申告期限まで居住しないといけませんので注意しましょう。

詳しい解説は、【小規模宅地の特例】売却したら適用できない?保有継続要件の解説をご参照ください。

仮に、申告期限前に長男が引っ越したり、売却してしまった場合には相続税の負担が785万円に大幅に増えてしまいますので気をつけましょう。

また、土地を売却してますので譲渡所得税が別途発生します。

次男には何の特例も適用できませんが、長男はマイホームの3,000万控除の適用が可能です。

マイホームの3,000万控除の詳しい解説は、マイホーム(居住用財産)を売却したときの3,000万円特別控除を徹底解説をご参照ください。

④共有分割

共有分割も現物分割と基本的に同じになりますので相続税は190万円です。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00