亡くなる直前でも出来る相続税の節税対策 10選!

- 亡くなる直前でもできる相続税対策は意思能力があることが大前提

- 一時払い終身保険・墓石購入・小規模宅地特例の準備などが有効

- 直前対策は効果が限定的でリスクも高いため慎重な検討が必要

みなさんこんにちは!

相続専門の税理士法人トゥモローズです。

相続税の節税対策は亡くなるまでの期間が長ければ長いほど効果的でリスクも少ないです。

これに対し、亡くなる直前にできる節税対策は節税額が限定的で、逆に稚拙な対策をすることにより税務署から指摘を受けるリスクも高まります。

それでも少しでも相続税を抑えたいという人は多いと思います。

今回は、亡くなる直前でも出来る相続税の節税対策の選りすぐりを10個に絞って解説していきます。

動画で知りたい人は下記YouTubeから、テキストで確認したい人はこのままスクロールして一番最後までお読みください!

目次

大前提

亡くなる直前でも出来ると記載してますが、誰でも出来るわけではありません!

大前提として、

推定被相続人(亡くなる直前の人)に意思能力があることが必要です。

推定被相続人が病院で寝たきりで昏睡状態の場合や極度の認知症の場合等で意思能力がない場合には節税対策はできません!

亡くなる直前でも出来る相続税の節税対策 10選!

①一時払い終身保険の活用

生命保険金には下記の非課税枠が用意されています。

500万円×法定相続人の数

推定被相続人を被保険者とした生命保険に未加入の場合、または加入していても上記の非課税枠に届いていない場合には一時払い終身保険の加入を検討しましょう。

預金に預けているものを生命保険に組み替えるだけなのでリスクなく上記非課税枠相当の相続財産を圧縮できるのです。

生命保険会社によっては医師の診断や告知を不要で90歳まで加入できる一時払い終身保険も存在します。

生命保険の詳しい解説は、生命保険金にかかる相続税 非課税枠と注意点を完全解説

【生前対策には生命保険が効果的】生命保険で節税する方法を詳しく解説!をご参照ください。

②墓地、墓石、仏壇等の購入

墓地、墓石、御霊屋(おたまや)、仏壇、仏具、神棚、神体、神具、位牌、庭内神しなど日常礼拝をしているものは相続税は非課税とされています。

したがって、このような非課税財産を生前に購入しておけばその購入代金が丸々相続税の対象から除外されるのです。

ただし、金の仏像などで、骨董品や投資商品として所有するものは相続税の対象となりますので注意してください。

また、墓地等を購入して代金支払いが死亡後になってしまった場合には、その未払金は相続財産から控除できず節税にならないので必ず支払いも生前に済ませるようにしましょう。

③相続人以外への生前贈与

相続人(正確には相続又は遺贈により財産を取得する予定の人)に対する贈与で亡くなる前3年間の贈与については相続財産に戻す必要があります。

すなわち、亡くなる直前に相続人に対する贈与をしたとしても節税の効果がないのです。

この制度のことを生前贈与加算といいます。

生前贈与加算の詳しい解説は、亡くなる前3年以内の贈与は相続税の対象に?!贈与加算を徹底解説をご参照ください。

また、この3年という年数も令和6年からは7年に延長されます。

生前贈与加算の年数延長の詳しい解説は、生前贈与は7年が相続税の対象へ! 令和5年(2023年)税制改正速報をご参照ください。

この生前贈与加算の対象者は、相続又は遺贈により財産を取得した人(原則として相続人)に限られます。

すなわち、相続人以外(正確には相続又は遺贈により財産を取得する予定の人以外)に対する贈与は亡くなる直前の贈与であっても相続財産に戻す必要はないのです。

したがって、亡くなる直前の相続税の節税対策としては、相続人以外の「孫」や「相続人の配偶者」に対して生前贈与をすると有効なのです。

④非課税贈与の活用

贈与税をかけずに子や孫へ資金移動することも可能です。

主なものが下記の3つです。

1.扶養義務者からの生活費、教育費で通常必要と認められるものの贈与

2.香典、花輪代、祝い金、見舞金等で社会通念上相当と認められるものの贈与

3.住宅取得資金贈与、教育資金贈与等の贈与税の特例を活用した贈与

亡くなる直前に上記の非課税贈与をすることにより相続税を圧縮するという手法です。

例えば、推定被相続人が孫の教育費や生活費を支払うことや孫に結婚祝いを支払うことなどです。

また、住宅取得資金贈与や教育資金贈与の特例贈与を活用することで財産を圧縮することも可能です。

通常の贈与であれば贈与税がかかったり、亡くなる前3年間の贈与については相続財産に戻す必要があったりと節税につながらないことも多いのですが、上記の住宅取得資金贈与や教育資金贈与については一定の要件を満たせば無税で次世代に財産を移すことが可能です。

詳しくは、贈与税がかからない方法5選! 非課税贈与を完全解説をご参照ください。

⑤リフォーム

古家のリフォームも相続税の節税につながります。

通常の維持修繕のための費用は相続財産を構成しないためリフォームが必要な古家がある場合には死亡前にリフォームを実施しておきましょう。

なお、増築や通常の維持修繕を超える改修の場合には支出額の一部を相続財産に計上する必要があるため注意が必要です。

詳しい解説は、【相続税申告】亡くなる前にリフォームをした場合の家屋の評価をご参照ください。

また、自己名義以外の建物にリフォームをしてしまうと贈与と認定される可能性があるため必ず自己名義の古家にリフォームをするようにしましょう。

⑥土地評価の検討

土地の相続税評価は亡くなったときの現況で評価をします。

すなわち、亡くなる前のちょっとした工夫で相続税評価を大きく圧縮できる可能性があるのです。

例えば、賃貸アパートの敷地を保有していた人がその敷地内の駐車場を外部にも貸していた場合にはその駐車場はアパート敷地と分けて評価しないといけません。

それを生前のうちに入居者専用にしておけばアパート敷地と一体評価ができて地積規模の大きな宅地の適用ができるかもしれないし、アパート敷地と同様に貸家建付地評価が可能となります。

また、複数の道路に面している月極駐車場について、一部をコインパーキング等にすることにより評価単位を2つ以上にして複数道路に面する土地を単一道路に面する土地に変えるなどの評価減も可能なケースがあります。

このようにちょっとした工夫で土地の評価を減額できる可能性がありますので相続専門の税理士に相談してみましょう。

土地評価の詳しい解説は、相続税の土地評価 これだけ読めば大丈夫! 評価方法をわかりやすく解説を参照してください。

⑦小規模宅地等の特例の検討

小規模宅地等の特例とは土地の評価額を最大80%オフできる大きな特例です。

この特例の要件を満たすか否かで相続税額が数百万円、数千万円変わってきます。

小規模宅地等の特例は相続開始時の現況で要件を判定するため生前のうちに要件を満たすような工夫が必要です。

例えば、青空駐車場にアスファルト舗装をすることです。

小規模宅地等の特例は建物又は構築物の敷地のみに適用が可能ですので青空駐車場には適用できません。

生前にアスファルト舗装をすることにより適用可能になります。(なお、相続開始3年以内にアスファルト舗装をしても一定規模以上の貸付をしていないと要件を満たさないです)

また、相続人が居住している建物や事業している建物の敷地を被相続人が所有している場合には、被相続人と相続人が生計一親族になれば小規模宅地等の特例の適用が可能です。

当該相続人と被相続人が同居すれば原則的に生計一親族になるし、別居でも相続人に独立できる収入等がなく生活費等を送金していれば生計一親族に該当する可能性もあります。

生計一親族の詳しい解説は、生計を一にする親族とは? 小規模宅地の特例を最大限活用ご参照ください。

⑧賃貸不動産の購入

現預金を賃貸不動産に組み替えることにより相続税を節税できる可能性があります。

詳しい解説は、不動産を活用して相続税を節税する3つの方法を徹底解説!をご参照ください。

なお、不動産投資業のような常に賃貸物件を売り買いしている人以外が、亡くなる直前に不動産を活用した相続税の節税対策については、否認されるリスクも高いため注意が必要です。

詳しくは、速報!【最高裁総則6項訴訟は納税者敗訴】不動産を使った相続税の節税は今後どうなる?をご参照ください。

⑨上場株式の購入

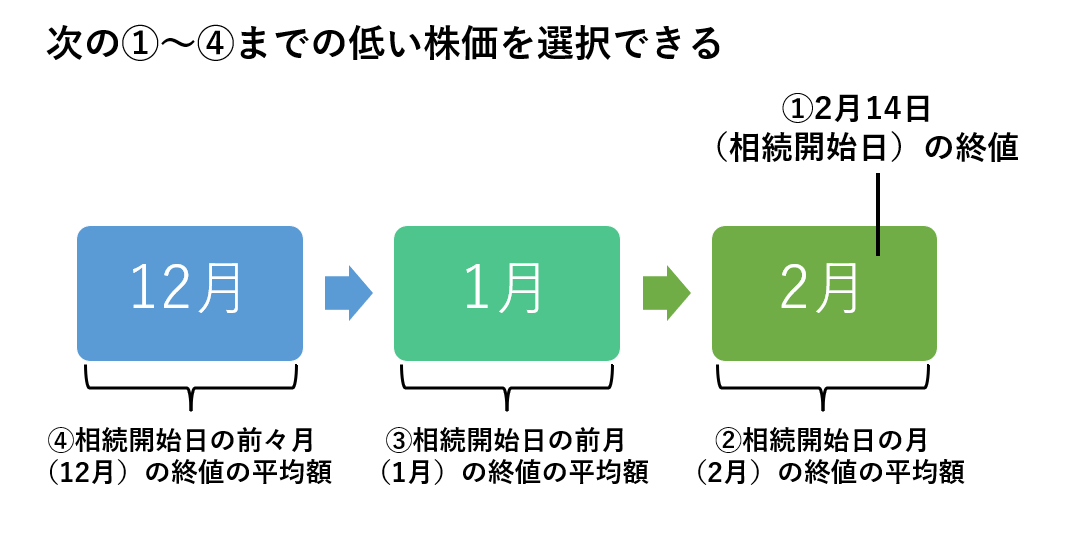

上場株式の評価は、次の4つの株価のうち「最も低いもの」を採用することができます。

①相続開始日の終値

②相続開始日の月の終値の平均額

③相続開始日の前月の終値の平均額

④相続開始日の前々月の終値の平均額

図で表すと次のようなイメージです。(相続開始日が2022年2月14日の場合)

したがって、亡くなる直前に株価が急騰している銘柄を購入すれば購入価額よりも低い金額を相続税評価とすることができ相続税の節税に繋がります。

もちろん、購入後に下落のリスクもあるので相続税の節税だけでなく資産運用の観点からも考慮した上で銘柄選定が必要です。

上場株式の相続税評価の詳しい解説は、上場株式の相続税評価方法と注意点を徹底解説!をご参照ください。

⑩養子縁組

養子縁組をすることにより法定相続人の数が増えれば、基礎控除額や生命保険金の非課税枠が増加し、また、相続税の税率も抑えられることとなるので相続税の節税に繋がります。

養子縁組をした場合の相続税の節税の詳しい解説は、【養子縁組で相続税対策】パターンごとのトラブル対処法を紹介をご参照ください。

なお、安易な養子縁組により法定相続分が減少した相続人とトラブルになる可能性もあるため事前に家族に説明するなど慎重に検討したほうが良いでしょう。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00